Cobrar de las empresas de prop trading no es fácil

Las empresas de prop trading parecen una opción atractiva para los operadores con experiencia y habilidad, pero también con un presupuesto limitado. Sin embargo, es un hecho bien conocido que muy pocos operadores superan la evaluación en las empresas de fondeo, ya que la gran mayoría no logra cumplir los objetivos y aún son menos los que alcanzan el primer pago. Pero, ¿cuán mala es la situación exactamente?

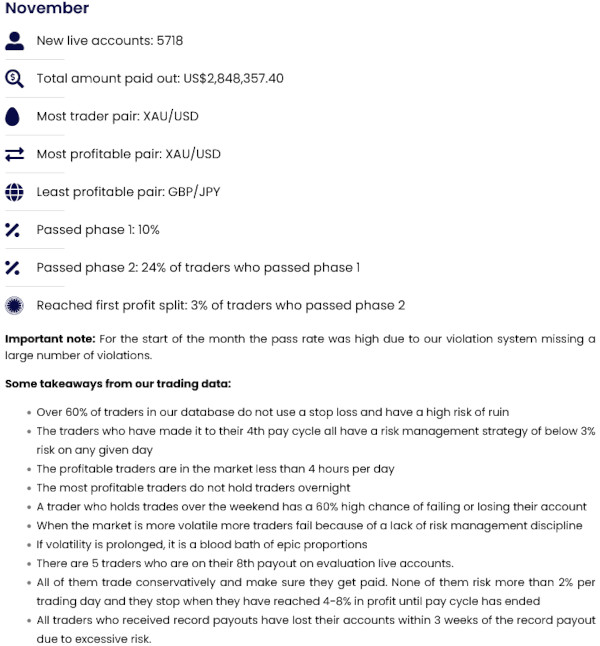

Basta con mirar estos datos publicados por MyForexFund en diciembre de 2021:

Ofrece algunos datos interesantes, como el hecho de que los operadores intradía parecen tener mucho más éxito que los operadores de swings u otros operadores a más largo plazo. Pero, para el tema de esta guía, la parte importante es la tasa de operadores que han alcanzado el primer pago. Aunque la tasa del 3 % parece ya muy baja, es importante entender que se trata del porcentaje entre las personas que ya han superado las dos fases de la evaluación. Utilizando simples cálculos matemáticos, podemos descubrir que la tasa de personas que han alcanzado el primer pago en comparación con el número total de personas que intentan superar la evaluación es de ¡un escaso 0,072 %! Ese resultado debería parecer catastrófico para cualquiera que espere entrar en una empresa de prop trading.

El artículo de Lux Trading Firm ofrece resultados ligeramente diferentes. Según indica, el 4 % de los operadores, por término medio, superan los retos de las empresas de prop trading. Pero solo el 1 % de los operadores mantuvieron sus cuentas fondeadas durante un tiempo razonable. Aunque este resultado no es ni mucho menos tan malo como el anterior, sigue siendo desalentador para los futuros operadores de prop trading.

Pero, ¿por qué es tan alto el porcentaje de fracaso? Es cierto que, según algunos estudios, el porcentaje de operadores de Forex con pérdidas puede ser superior al 90 %. Pero no es tan terrible como la tasa de fracaso del 99,9 % de las empresas de prop trading. ¿Cuáles pueden ser las razones? Aunque es difícil saberlo con certeza, los expertos del mercado y los operadores tienen varias teorías sobre este fenómeno.

Conflicto de intereses entre operadores y empresas de prop trading

Por lo general, una de las primeras razones de la altísima tasa de fracaso de los prop traders que citan los detractores del prop trading suelen ser las estrictas e injustas normas impuestas por las empresas de cuentas fondeadas. O, para simplificar, esas personas afirman que el prop trading es una estafa, equiparándolo a un esquema Ponzi. Y señalan los resultados mostrados anteriormente como prueba de que el prop trading es malo.

Este punto de vista no parece carecer de fundamento. Al fin y al cabo, cuando un operador de prop trading fracasa, la empresa puede quedarse con la cuota de solicitud sin devolver nada al operador. Y si el 99,9 % de los solicitantes fracasan, no debería ser difícil pagar el reparto mensual de beneficios para los pocos operadores con éxito con el dinero adquirido de las comisiones. Y la empresa de prop trading puede seguir ganando cientos de miles o incluso millones de dólares cada mes. Eso es especialmente probable en el caso de las empresas de prop trading que presumen de pagar el 100 % de los beneficios, ya que sencillamente no tienen muchas más fuentes de ingresos aparte de las cuotas de solicitud. Y, por supuesto, esto da lugar a un conflicto de intereses, ya que a las empresas de prop trading les beneficia hacer que los solicitantes suspendan la evaluación, teniendo que volver a pagar las cuotas.

Los defensores del prop trading afirman que es mucho más beneficioso para estas empresas obtener ganancias con la ayuda de operadores de éxito que hacerles fracasar. Al fin y al cabo, es muy probable que la gran mayoría de los operadores fracasen de todos modos, por lo que a una empresa de prop trading no le conviene hacer fracasar también a un operador rentable. Algunos incluso afirman que muchas empresas de cuentas fondeadas, que apuestan por las ganancias de las cuotas de solicitud y no por emplear a operadores rentables, han fracasado, ya que las cuotas no cubren los gastos. Sin datos y pruebas sólidas, es difícil decir si es cierto o no.

Lo que es más fácil de confirmar es el hecho de que las empresas de prop trading pueden ofrecer otra oportunidad para reintentar la evaluación. Por ejemplo, probablemente la empresa de prop trading más popular, FTMO, ofrece una ampliación gratuita del período de evaluación y un reintento gratuito si su cuenta está en beneficios. Algunas otras empresas de prop trading tienen ofertas similares, proporcionando reintentos limitados o reintentos ilimitados si se consigue ser rentable. Esto hace que parezca más probable que dichas empresas deseen realmente encontrar operadores rentables y no limitarse a cobrarles cuotas de solicitud, haciéndoles fracasar una y otra vez. Otras empresas no ofrecen reintentos gratuitos, pero ofrecen descuentos a los operadores que no han superado el proceso de evaluación.

Aunque es muy probable que existan empresas de prop trading fraudulentas, eso no significa necesariamente que todas ellas lo sean. Puede haber otras razones que expliquen lo difícil que es incorporarse a una empresa de cuentas fondeadas. Como...

Cualquiera puede intentar enviar una solicitud a una empresa de prop trading

Es cierto que las empresas de prop trading tratan de encontrar operadores experimentados y cualificados. Pero eso no significa que solo esos operadores puedan intentar unirse a una empresa de prop trading. Cualquier persona puede presentar una solicitud e iniciar el proceso de evaluación siempre que haya abonado las cuotas de solicitud. Y la perspectiva de obtener un importante capital para operar atrae a muchos operadores novatos e inexpertos que se sienten atraídos por las empresas de prop trading por la promesa de dinero aparentemente fácil. Es casi seguro que estos operadores fracasarán, pero siguen figurando en las estadísticas. Los operadores que habían solicitado la evaluación pero no operaban por las razones que fueran, los operadores que quemaron su cuenta en los primeros días y la abandonaron, y otras personas que no se tomaban en serio el trading, todos ellos también están incluidos en las estadísticas, y hacen que la tasa de éxito parezca peor que si solo se incluyeran en los datos los operadores serios. Son muchos los errores que puede cometer un operador sin experiencia. Entre ellos...

Codicia

El trading con cuentas fondeadas puede parecer un camino rápido hacia el dinero fácil. Y los operadores, que tuvieron suerte de pasar la evaluación, pueden sentirse desbordados de confianza y perder la cautela por ello. Y esto puede llevar a la codicia entre los inversores novatos que, después de conseguir financiación, pueden querer intentar ganar tanto dinero como puedan tan rápido como puedan. Un enfoque de este tipo puede conducir a un exceso de operaciones, al uso de un apalancamiento extremadamente grande y a otros errores que llevan a estos operadores a perder sus cuentas fondeadas. Y entre los errores más frecuentes está...

Falta de disciplina en el riesgo

La disciplina en el riesgo es crucial independientemente de su estilo de trading. Sin embargo, es especialmente importante en el prop trading, ya que las estrictas normas de estas empresas hacen que sea demasiado fácil arruinar una cuenta fondeada. Aunque algunas empresas de prop trading exigen a sus operadores que utilicen obligatoriamente órdenes stop-loss, no todas lo hacen. Los datos de MFF muestran que más del 60 % de los operadores no utilizan stop-loss. Algunos especialistas han expresado sus dudas acerca de esta estadística, con la teoría de que muchos operadores podrían estar utilizando órdenes stop-loss ocultas, que la empresa de prop trading no ve. Sea cierto o no, no cabe duda de que muchos operadores, especialmente los principiantes, no evalúan los riesgos adecuadamente y fracasan por ello. Por supuesto, es esencial comprender que la evaluación de los riesgos en el prop trading puede ser más complicada que en el trading regular debido a...

No entender lo que implica el límite de drawdown

Casi todas las empresas de prop trading tienen un límite de drawdown o reducción. Si un operador lo supera, pierde su cuenta fondeada. Algunos operadores sostienen que esto significa que el tamaño de las cuentas de trading ofrecidas por las empresas de prop trading debería considerarse mucho menor de lo que afirman las empresas de prop trading. Por ejemplo, una empresa de prop trading ofrece una cuenta de 100 000 $ con un límite de drawdown del 10 %, lo cual es bastante habitual. Supongamos que un operador no quiere arriesgar más del 1 % del importe de su cuenta en cada operación y abre cinco operaciones, arriesgando el 5 % del importe total de la cuenta o 5000 $. Parece bastante razonable. Sin embargo, algunos operadores sostienen que, debido al límite de drawdown, el capital efectivo que un operador con cuenta fondeada puede arriesgar realmente sin exceder el límite de reducción es de solo 10 000 $. Es decir, en el ejemplo anterior, el riesgo del operador no es del 5 % (como lo sería si operara con su propio dinero), sino del 50 %. Pero ese no es el único problema que pueden tener los operadores con los drawdowns.

Drawdown relativo

Un drawdown o reducción relativo es uno de los límites más insidiosos que puede tener una empresa de prop trading. A diferencia del drawdown absoluto, que es fácil de calcular y tener en cuenta, el drawdown relativo cambia en función de los resultados de la operativa. Y aumenta no solo con las pérdidas, sino también con las ganancias. Con un drawdown absoluto, puede protegerse de sobrepasar el límite de reducción no reclamando el pago y haciendo crecer su cuenta. De este modo, las pérdidas en las que incurra se comerán sus beneficios, pero no le acercarán al límite de reducción. Pero no podrá hacerlo con un drawdown relativo. Esto se debe a que el aumento del tamaño de su cuenta incrementa la cantidad de fondos que debe mantener en ella sin sufrir una reducción. Y eso hace imposible protegerse de la volatilidad e imprevisibilidad de los mercados.

Conclusión

Convertirse en un operador con cuenta fondeada supone un enorme desafío y los datos que se analizan en esta guía así lo demuestran. Las empresas de prop trading solo quieren hacer negocios con los mejores entre los mejores y la inmensa mayoría de los operadores no dan la talla. Eso no significa que no pueda intentar unirse al selecto grupo de operadores fondeados por empresas de prop trading. Pero, si quiere probar suerte en el prop trading, debe tener cuidado con las razones que hacen que la mayoría de los operadores fracasen al unirse a una empresa de prop trading o a la hora de obtener algún pago de ella.

Si quiere compartir sus opiniones, observaciones y conclusiones o simplemente hacer preguntas sobre por qué no es fácil cobrar de una empresa de prop trading, no dude en unirse a una discusión en nuestro foro.