يركز المستثمرون عند تحليل سوق الفوركس على الأسعار وتحركاتها. لا غرابة في ذلك، ففي نهاية المطاف فإن القاعدة الأساسية للتداول هي محاولة الشراء من القاع والبيع عند القمم. برغم ذلك، فإن السعر ليس هو المقياس الوحيد الذي يمكنك من خلاله الحكم على السوق. حجم التداول يمكن أن يكون أيضًا عاملاً هامًا يمكنك استخدامه في تحليل مغزى تحركات الأسعار. على سبيل المثال، إذا قرر عدد قليل من المتداولين بيع عملة ما، فإن هذا قد لا يعني الكثير من زاوية التأثير الفعلي على اتجاهات السوق. أما إذا قرر ألاف المتداولين القيام بنفس الخطوة، فإن ذلك يستدعي الانتباه. برغم ذلك، فإن حجم التداول بحد ذاته لا يخبرنا بالكثير. مجرد معرفة عدد المشاركين في السوق لن يكون مفيدًا إلا إذا كنا على دراية بما يفعلونه. لهذا السبب فإن الجمع بين دراسة حركة السعر وحجم التداول المصاحب لها قد تكون فكرة جيدة. يمكن لهذا النوع من التحليل أن يكون أداة مفيدة لمساعدتك في فهم ما يجري في السوق ومعرفة الوجهة التي قد يسلكها لاحقًا. يطلق على نوعية التحليل التي تركز على دراسة حركة السعر وحجم التداول تحليل سعر الحجم أو تحليل فروق الأسعار والحجم، ولكن هناك مسميات أخرى مثل ’التحليل الحجمي‘ و’تحليل الانحراف الحجمي‘ و’تحليل السبريد وحجم التداول‘. تشير كلمة السبريد في المصطلح الأخير إلى الفرق بين أسعار الافتتاح والإغلاق. سوف نستخدم في هذه المقالة مصطلح التحليل الحجمي لتسهيل الشرح (أو اختصارًا VSA). يتم إجراء التحليل الحجمي عادةً على مخططات الشموع اليابانية. يعزى ذلك إلى أن أنواع الرسوم البيانية الأخرى، مثل البارات، الخطي أو كاجي ليست مناسبة لهذا الغرض. تشرح هذه المقالة أساسيات التحليل الحجمي، كما تغوص في مفاهيمه الرئيسية مثل دراسة مخططات الشموع، الاتجاهات، الدعم والمقاومة ضمن منظومة تحليل فروق الأسعار وحجم التداول.

أصل التحليل الحجمي

عادةً ما يتبادر إلى الأذهان اسم ريتشارد ويكوف عند الحديث عن أصل فكرة التحليل الحجمي. ريتشارد كان مستثمرًا أمريكيًا في سوق الأسهم، كما عمل كمؤسس ومحرر في مجلة وول ستريت. بعد أن حقق نجاحًا في الأسواق المالية، قرر ريتشارد أن يصبح معلمًا لتعليم المتداولين والمستثمرين كيف يمكنهم السير على خطاه. من بين أبرز مساهماته في نظرية التداول كانت ثلاثة قوانين أساسية:

- قانون العرض والطلب. هذا هو أبسط القوانين الثلاثة التي يجب فهمها، وربما الأكثر شهرة على الإطلاق. يفترض هذا القانون أن العرض والطلب يوازنان بعضهما البعض في نهاية المطاف. إذا كان الطلب مرتفعًا والعرض منخفضًا، فسوف ترتفع الأسعار حتى يتراجع الطلب إلى المستوى الذي يمكن للمعروض المتاح تلبيته. أما إذا كان الطلب منخفضًا والعرض مرتفعًا، في هذه الحالة ستتراجع الأسعار حتى يرتفع الطلب بالقدر الكافي لاستيعاب العرض الزائد.

- قانون السبب والتأثير. يفترض هذا القانون أن ’السبب‘ سوف يتبعه ’تأثير‘ يتناسب مع قوة هذا ’السبب‘. إذا كان ’السبب قويًا‘ فإن ’تأثيره‘ (الاتجاه) سيكون أيضًا قويًا. أما ’السبب‘ الضعيف فسوف يؤدي بالضرورة إلى اتجاه ضعيف.

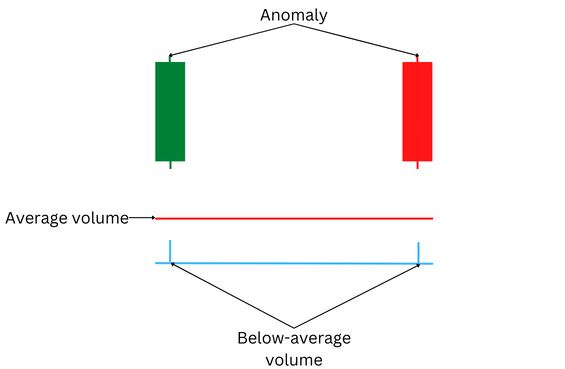

- قانون الجهد مقابل النتيجة. ينص هذا القانون على أن النتيجة يجب أن تعكس مقدار الجهد المبذول للحصول عليها. بعبارة أخرى، فإن أحجام التداول الكبيرة سينتج عنها بالضرورة حركة سعرية قوية (السبريد). أما إذا كان فرق السعر صغيرًا، فهذا يعني أن حجم التداول كان ضعيفًا هو الآخر. أي انحراف عن هذه القاعدة يمكن اعتبارها ’شذوذًا‘ لا يُعول عليه.

لماذا يحظى حجم التداول بهذه الأهمية؟

ألم يكن السعر وحده كافيًا للتحليل؟ في نهاية المطاف، فإن السعر هو ما يقود القرارات التي يتخذها المتداولون. إذًا لماذا نهتم بمدى كبر أو صغر حجم التداول؟ أليس من المفترض أن ينعكس تلقائيًا في حركة السعر، كما ينص عليه قانون ويكوف الثالث؟ حسنًا، دعنا نعود إلى المقارنة السابقة بين تأثير متداول واحد مقابل تأثير ألف متداول. كما ذكرنا فإن المتداول وحده ليس مهمًا، على عكس الحال عندما يتصرف ألف متداول. في واقع الأمر، لا تسير الأمور دائمًا على هذا المنوال. السبب في ذلك هو أن هذه العبارة لم تأخذ في الاعتبار نوع المتداولين الذين نتحدث عنهم. على سبيل المثال، إذا كان هذا المتداول بنكًا كبيرًا، وكان الألف متداول مجرد متداولين أفراد عاديين، فإن هذه المجموعة على كِبرها لا تستطيع أن تقف في وجه البنك القوي. الأدهى من ذلك هو أن العديد من خبراء السوق يرددون دائمًا أن المتداولين الأفراد يخسرون دائمًا في نهاية المطاف. هذا هو السبب الذي يجعل أنصار طريقة التحليل الكمي يجادلون بأنها بالغة الأهمية: الحجة الرئيسية هو اعتقادهم بأن الأسواق المالية يجري التلاعب بها. يرى هؤلاء أن البنوك وصناديق الاستثمار والمؤسسات المالية الكبرى هي القادرة عمليًا على تحريك الأسواق، وليس متداول عادي يحاول السباحة في بحر متلاطم الأمواج. هذه الكيانات الضخمة لديها وسائلها الخاصة للتأثير على الأسواق، وهي أدوات بطبيعة الحال ليست متاحة للمتداولين الأفراد وبالتالي تتجاوز قدراتهم المحدودة. ولا تستند هذه الأهمية على ضخامة رؤوس الأموال التي تمتلكها هذه الكيانات فحسب، بل تستند أيضًا إلى معرفتهم الوثيقة بحالة التوازن بين قوى العرض والطلب في اللحظة الراهنة، وهي معلومة جوهرية غير متاحة للمتداولين العاديين، ناهيك عن قدرتهم على التأثير على الوكالات الإخبارية التي تحرك معنويات الأسواق بالطريقة التي يريدها المُطلعون. وفي حين يشكل التداول بناءً على معلومات داخلية جريمة جنائية عندما ينخرط فيه شخص أو فرد، فإن المؤسسات الكبرى ليست فقط قادرة على ذلك، بل مُرخص لها القيام بهذه الممارسات. يرى البعض أن هذه الحقيقة تثبت نظريتهم بأن الأسواق غير عادلة بطبيعتها. فيما يجادل البعض الآخر أن هذه المؤسسات تقوم بدور جوهري كصانعي السوق، حيث يضطلعون بمهمة توفير السيولة للأسواق. وأيًا كان الرأي الصحيح، يرى مؤيدو التحليل الحجمي أن التداول بنجاح يتطلب بالضرورة فهم ما يفعله صناع السوق في الوقت الحالي. إذا كان قد سبق لك التداول لبعض الوقت، فربما سمعت النصيحة المأثورة "اتبع المال الذكي". حسنًا، من المفترض أن يكون هؤلاء المطلعون هم الأموال الذكية التي يُشار إليها. ولكن كيف تعرف ذلك؟ بطبيعة الحال لن يخبروك بما يفعلونه، كما أن معاملاتهم ليست علنية أو متاحة للجمهور. هنا يأتي دور حجم التداول. وفقًا للتحليل الحجمي، من الصعب إخفاء حجم التداول في السوق. يعتقد المدافعون عن فكرة التحليل الكمي أن هؤلاء المطلعون قد تعلموا كيفية إخفاء أنشطتهم من خلال توزيع عمليات الشراء والبيع على فترة زمنية طويلة، بحيث يظل تأثيرهم على الأسواق غير محسوس بدرجة كبيرة. برغم ذلك، يرى أنصار التحليل الحجمي أن مراقبة ما يجري في السوق بحرص ودقة سيجعلنا قادرين على ملاحظة حدوث أي تغير في حجم التداول، والذي يعكس بدوره وجود نشاط قوي في السوق. وكما ينص القانون الثالث لويكوف، فإن النتيجة النهائية يجب أن تكون متناسبة مع الجهد المبذول. وبناءً عليه، إذا كان هناك حركة قوية في الأسعار، سواء صعودًا أو هبوطًا، ورافقها ارتفاع في حجم التداول، فإن هذه الحركة تعتبر صحيحة وليست شذوذًا. بعبارة أخرى، فإن حجم التداول يؤكد على جدية حركة الأسعار. من المفترض أن يساعدك التحليل الحجمي أيضًا على رصد بداية دورة الأسعار أو الاتجاه، والنقطة التي تقف عندها الأسعار في الوقت الحالي في إطار هذه الدورة أو الاتجاه. الأمر المثير للاهتمام هو أنه في حين تقتضي الحكمة الشائعة الشراء عند ارتفاع الأسعار والبيع عندما تبدأ في الانخفاض، يقدم أنصار التحليل الحجمي نصيحة معاكسة. ولفهم وجهة نظرهم تخيل سلوك تاجر الجملة. عندما تنخفض مخزونات التاجر بعد بيع السلع وخفض الأسعار، فإنه يبدأ في الشراء بالأسعار المنخفضة. أما عندما تمتلئ المخازن وترتفع الأسعار بسبب ندرة البضائع (سواء كانت هذه الندرة حقيقية أو مُصطنعة)، يبدأ تاجر الجملة في بيع البضائع حتى تفرغ المخزونات وتنخفض الأسعار مرة أخرى. تستمر نفس هذه الدورة دون توقف. من المفترض أن صانعي السوق يعملون بنفس الطريقة. عندما يرافق الانخفاض الحاد للأسعار أحجام تداول كبيرة، فإن هذا يعكس سيطرة حالة من الذعر على المتداولين الأفراد تدفعهم للبيع في نفس الوقت الذي تشتري فيه ’الأموال الذكية‘. وبالمثل، فإن حدوث زيادة حادة في السعر مع تأكيدها بارتفاع حجم التداول، فإن هذا يشير إلى أن ’الأموال الذكية‘ تبيع حاليًا في الوقت الذي يشتري فيه المتداولون العاديون مخافة تفويت الفرصة (FOMO). يعتبر سوق الفوركس حالة خاصة بالنسبة للتحليل الحجمي. تكمن المشكلة في أن سوق الفوركس لا تصدر عنه تقارير بأحجام التداول الفعلية. يتم استبدال ذلك بـ أحجام المزايدة السعرية، ولكنها ليست أداة مثالية. من الوارد أن يُصدرالوسطاء تقارير مختلفة عن أحجام المزايدة السعرية لنفس زوج العملة وخلال نفس الفترة الزمنية. تعتمد دقة البيانات على ما إذا كان الوسيط مشتركًا في خدمات أحد كبار مزودي البيانات، والتي تتكلف عادةً أموالاً طائلة. برغم ذلك، تشير الدراسات إلى أن حجم المزايدة السعرية ينجح في التعبير عن نشاط السوق الحقيقي بنسبة 90%. وبالنظر إلى الارتباط الوثيق بين حجم التداول ونشاط السوق، يمكن اعتبار حجم المزايدة السعرية مؤشرًا مقبولاً على حجم التداول الحقيقي. لتلخيص أهمية حجم التداول، يمكن القول أنه يؤكد حركة السعر؛ يكشف عن التلاعب في الأسواق التي تتعرض لممارسات غير نزيهة؛ ويُظهر معنويات السوق الحقيقية في الأسواق النقية.

ما الذي يمكن أن تخبرنا به الشموع في التحليل الحجمي

كما أشرنا في المقدمة، يتم إجراء التحليل الحجمي على مخططات الشموع اليابانية حيث أنه غير مناسب لأنواع الرسوم البيانية الأخرى. لحسن الحظ، لن تكون تلك مشكلة لأن معظم المتداولين يتعاملون بالفعل مع مخططات الشموع باعتبارها الأكثر تفضيلاً بين متداولي الفوركس. وبرغم أنك ربما تكون على دراية بالمفهوم الأساسي للشمعة على مخطط الشموع اليابانية، سيكون من المفيد استرجاع بعض المعلومات لتحديث ذاكرتك بهذا الشأن. بحسب الإطار الزمني الذي تختاره، تمثل كل شمعة دقيقة، 5 دقائق، 15 دقيقة، نصف ساعة، ساعة، 4 ساعات، يوم (جلسة تداول كاملة)، أسبوع، أو شهر. فيما يلي كيف تبدو الشموع اليابانية وما هي أجزاءها الرئيسية:

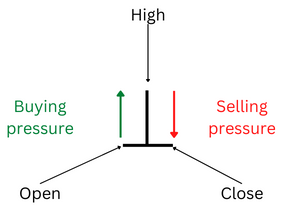

يُظهر جسم الشمعة الفرق بين أسعار الافتتاح والإغلاق. وبحسب لون الشمعة أو طول جسمها، يمكن أن تكون صاعدة أو هابطة. في هذا المثال، يمكن تمييز الشمعة الصاعدة باللون الأخضر والهابطة باللون الأحمر. مخطط الألوان الافتراضي في منصة الميتاتريدر يعطي للشمعة الصاعدة جسم فارغ (أسود)، فيما يتم تعبئة جسم الشمعة الهابطة (باللون الأبيض). يُظهر الجزء السفلي من الجسم في الشمعة الصاعدة سعر الافتتاح، فيما يُظهر الحد العلوي سعر الإغلاق. على النقيض من ذلك، يُظهر الجزء العلوي لجسم الشمعة الهابطة سعر الافتتاح، فيما يُظهر الجزء السفلي سعر الإغلاق. وتُظهر الفتائل قمة وقاع الفترة الزمنية المحددة. لتبسيط الأمر، ستستخدم هذه المقالة الإطار اليومي لمناقشة الشموع وحركة الأسعار. وبالتالي، فإن كل شمعة هنا تمثل جلسة تداول، فيما تعكس الفتائل قمة وقاع الجلسة. لفهم كيف تُشكل حركة السعر الشمعة وأجزاءها خلال جلسة التداول، انظر إلى التمثيل المرئي التالي لتحركات الأسعار خلال الجلسة:

في هذا المثال، تحركت الأسعار صعودًا بعد افتتاح الجلسة، ولكن سيطر البائعون لاحقًا على الساحة ودفعوا الأسعار إلى ما دون سعر الافتتاح، ثم ما لبث المشترون أن استعادوا السيطرة مرة أخرى ودفعوا الأسعار للصعود لتغلق أعلى سعر الفتح. محصلة هذه التحركات شكلت شمعة صاعدة حيث تُظهر الفتائل قمة وقاع الجلسة، فيما يعكس جسم الشمعة الفرق بين سعر الفتح والإغلاق. تعتبر فروق الأسعار والفتائل هي أجزاء الشمعة الأكثر أهمية بالنسبة للتحليل الحجمي. يُعزى ذلك إلى أن التحليل الحجمي ينظر إلى الشمعة باعتبار أنها لا تمثل حركة السعر فحسب، بل تعكس أيضًا معنويات السوق. وفقًا لهذا التفسير، فإن السبريد يُظهر مدى قوة معنويات المتداولين. يشير وجود فارق أو سبريد كبير إلى قوة المعنويات، فيما يشير السبريد الضيق إلى ضعف معنويات أو توجهات السوق. تُظهر الفتائل التغيرات في هذه المعنويات خلال جلسة التداول. في نهاية المطاف، إذا ظلت هذه المعنويات متسقة خلال جلسة التداول ولم يطرأ عليها تغيير، فلن تكون هناك فتائل للشمعة. على سبيل المثال، إذا ظلت المعنويات صعودية، فسوف يواصل السعر الارتفاع من نقطة الافتتاح حتى نقطة الإغلاق دون التراجع إلى أسفل سعر الفتح أو أعلى سعر الإغلاق، وهو ما سيؤدي في نهاية المطاف إلى عدم تشكيل قمم أو قيعان خلال الجلسة (أو من الناحية الفنية، ستكون القمة متطابقة مع سعر الإغلاق، فيما سيكون القاع هو نفسه سعر الافتتاح) وبالتالي لن تظهر فتائل على الشمعة. دعنا نلقي نظرة فاحصة على كيفية تشكل الفتائل والتغيرات التي تكشفها في معنويات السوق. لجعل هذا المثال أكثر وضوحًا، سنفترض أن السعر قد أنهى الجلسة عند نفس المستوى الذي بدأ منه. بعبارة أخرى، فإن السبريد هنا يساوي صفر. فيما يلي مثال على كيف يتشكل الفتيل العلوي في مثل هذه الحالة:

في هذا المثال، بدأ السعر تعاملات الجلسة بالتحرك إلى أعلى. ولكن مع استمرار السعر في الصعود، بدأ البائعون في العودة إلى السوق، ثم نجحوا بعد مرور بعض الوقت في التغلب على المشترين بعد ارتفاع السعر بدرجة كبيرة، ومن هنا عاد السعر إلى نفس النقطة التي بدأ منها. ولكن ما الذي تخبرنا به هذه التحركات بشأن معنويات المتداولين؟ أولاً، تُظهر هذه التحركات انعكاس تام في معنويات السوق خلال الجلسة. وثانيًا، كانت معنويات السوق هبوطية مع نهاية الجلسة. هل يعني ذلك حدوث تغير في الاتجاه؟ ليس بالضرورة. يتطلب الحكم على ذلك بشكل صحيح النظر إلى الصورة الأوسع، بالإضافة إلى الجمع بين السعر وحجم التداول في تحليلك. كان هذا مجرد مثال نظري على كيفية تشكل الفتيل العلوي. كيف ستبدو حركة السعر هذه على الرسم البياني؟ دعنا نلقي نظرة على الفتيل العلوي الذي شكلته هذه الحركة:

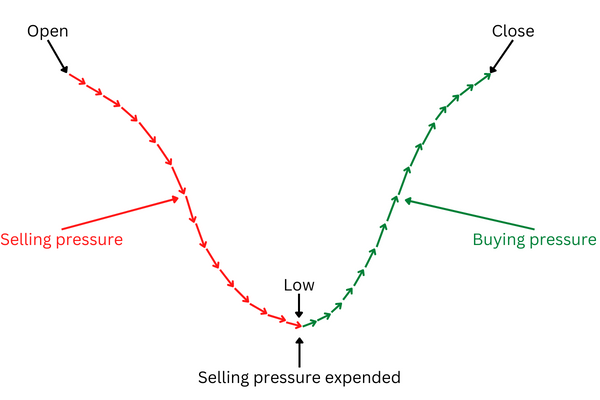

يُظهر المثال التالي كيفية تشكل الفتيل السفلي :

في هذا المثال، بدأ السعر تعاملات الجلسة على انخفاض. ولكن مع استمرار التراجع، أصبح السعر بشكل متزايد أكثر جاذبية للمشترين. ونتيجةً لذلك، بدأ المشترون في العودة إلى السوق بأعداد متزايدة، حتى نجحوا في التغلب على البائعين ودفع السعر للصعود. في هذا المثال، تبدلت معنويات السوق بشكل كامل خلال جلسة التداول. ولكن على عكس الحال في المثال السابق، أغلق السوق على معنويات إيجابية حيث كان السعر يتحرك صعودًا قبيل الإغلاق. وفيما يلي الفتيل السفلي الذي شكلته حركة السعر:

القواعد الأساسية للتحليل الحجمي

يشير أنصار التحليل الحجمي إلى ستة قواعد أساسية ينبغي أن يتذكرها أي متداول يستخدم هذه الطريقة.

- التحليل الحجمي ليس علمًا. برغم أن البيانات المستخدمة في التحليل الفني قد تكون دقيقة، إلا أن تفسير هذه البيانات يختلف من متداول إلى آخر. لهذا السبب يمكن القول أن التحليل الحجمي قد يخضع للتأويل الذاتي ويعتمد في بعض الأوقات بشكل أكبر على الحدس الشخصي وليس البيانات الجامدة. أحد النتائج الأخرى لهذه القاعدة هو أن التحليل الحجمي لا يترك مجالاً لعملية الأتمتة. وفي حين يمكنك محاولة إنشاء خوارزمية باستخدام التحليل الحجمي، إلا أن تحليل فروق الأسعار وحجم التداول يعمل بشكل أفضل عندما يتخذ القرارات متداول حقيقي وليس روبوتًا.

- يتطلب التحليل الحجمي التحلي بالصبر. يجب أن يتعلم المتداول الذي يستخدم التحليل الحجمي التحلي بالصبر (وعلى أية حال فإن الصبر صفة جيدة في التداول بشكل عام). رصد إشارة تداول لا يعني بالضرورة أنه ينبغي عليك دخول السوق وفقًا لها. تمر الأسواق عادةً بحالة من الجمود تستغرق فترة طويلة قبل أن تعكس زخمها العرضي. في نهاية المطاف، عندما يبدأ المشترون في أخذ زمام المبادرة من البائعين (أو العكس)، لا يستسلم البائعون عادةً على الفور، بل يحاولون التمسك بمواقعهم لأطول فترة ممكنة. لهذا السبب عندما تحصل على إشارة التداول، لا تتصرف بناءً عليها بشكل فوري، بل كُن مستعدًا للتعامل مع التغيير القادم..

- ركز على الاتساق في بياناتك، وليس الدقة. إذا قارنت بين الشموع لدى وسطاء مختلفين ومنصات تداول متعددة، ستلاحظ اختلاف ولو طفيف (وأحيانًا اختلافات كبيرة) حتى مع الشموع التي تمثل نفس جلسة التداول. يعزى ذلك إلى أن الوسطاء يستعينون بمصادر مختلفة للحصول على بيانات الأسعار. كما لا ننسى أن قدرة الحوسبة لجهاز الكمبيوتر وسرعة الإنترنت والأشياء الأخرى المشابهة يمكن أن تؤثر على جودة البيانات التي تعرضها منصتك. حجم التداول أيضًا يعتبر نسبي من منصة لأخرى، لذا فإن اتساق البيانات أكثر أهمية من دقتها. على سبيل المثال، إذا أظهرت البيانات أن حجم التداول أكبر أو أقل كثيرًا من المتوسط المعتاد، طالما كان هذا الافتراض صحيحًا، فلن يُهم كثيرًا مدى دقة القيمة المعروضة لحجم التداول الحالي والمتوسط. لهذا السبب، طالما كنت تستخدم نفس خلاصة البيانات طوال الوقت، فلا توجد مشكلة في الاعتماد عليها في التحليل الحجمي بدرجة من اليقين النسبي.

- يتطلب إتقان التحليل الحجمي الممارسة. هذه القاعدة منطقية للغاية، حيث يستغرق إتقان التحليل الحجمي وتعلم كيفية تطويعه ليتناسب مع أسلوب تداولك بعض الوقت والجهد. تحلى بالصبر وتعلم من أخطاؤك، وستصل إلى مبتغاك في نهاية المطاف.

- الجمع بين التحليل الحجمي والتحليل الفني التقليدي. في حين يعتبر التحليل الحجمي أداة فعالة، لكن لا ينبغي إغفال أهمية استكماله بأنواع أخرى من التحليل الفني. وعلى وجه التحديد، تعتبر مفاهيم الاتجاهات والدعم والمقاومة هامة للغاية لتدعيم استخدام التحليل الحجمي بكفاءة.

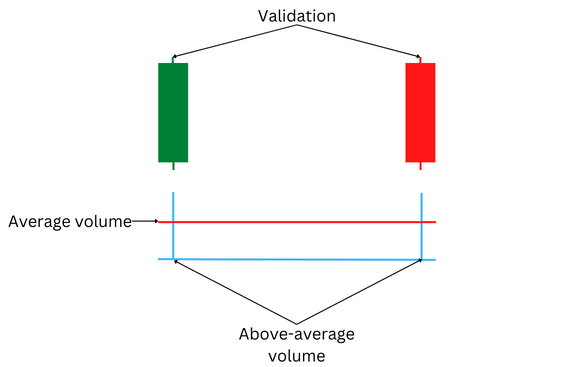

- ابحث عن التحقق أو الانحراف. ربما تكون تلك هي القاعدة الأكثر أهمية. أنت بالأساس تفعل شيئًا واحدًا عند استخدام التحليل الحجمي: البحث إما عن تأكيد النموذج أو انحرافه. إذا أكد حجم التداول على أهمية حركة السعر، فإن السعر سيواصل على الأرجح التصرف بنفس الطريقة التي كان عليها. يشير الانحراف أو الشذوذ (أي وجود تباين بين سلوك الحجم والسعر) إلى إمكانية حدوث تغير أو انعكاس للاتجاه السائد. سنناقش في الفصل التالي مفاهيم التحقق والانحراف بمزيد من التفصيل.

أمثلة على التحقق والانحراف

لمساعدتك على فهم تحركات الأسعار التي ينظر إليها التحليل الحجمي باعتبارها تأكيدًا لصحة الافتراض وتلك التي يعتبرها انحرافًا أو شذوذًا، سنعرض في هذا الفصل أمثلة على التحقق والانحراف على مخططات الشموع اليابانية.

أمثلة الشمعة الواحدة

دعنا نبدأ بمثال بسيط. سننظر إلى كيفية رصد التحقق أو الانحراف على شمعة واحدة.

التحقق

يُظهر المثال الأول شمعة ذات جسم كبير وفتائل صغيرة:

يمكننا هنا أن نرى حركة سعرية قوية. وفقًا لقانون ويكوف الثالث، من المفترض أن هناك جهد كبير أدى إلى هذه النتيجة. يؤكد حجم التداول الكبير في واقع الأمر على صحة هذا الافتراض. وفقًا للتحليل الحجمي، فإن الحجم هنا يتحقق من جدية سلوك السعر. ولكن ما الذي يخبرنا به هذا المثال عن السوق؟ وفقًا للتحليل الحجمي، هناك افتراضان:

- حركة السعر كانت طبيعية، بمعنى لم يكن المُطلعون يتلاعبون بالأسواق.

- معنويات السوق صعودية (وقوية، بالنظر إلى صغر طول الفتائل)، وبالتالي إذا كانت لديك مراكز شراء ينبغي عليك الاحتفاظ بها.

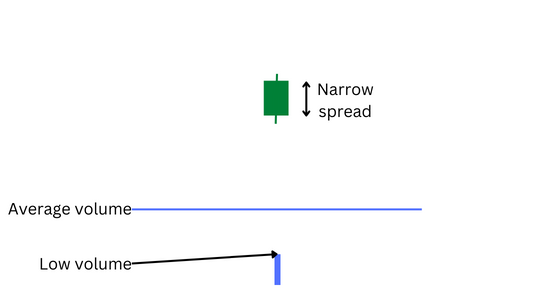

دعنا نلقي نظرة على مثال آخر، ولكن هذه المرة كان السبريد أو جسم الشمعة ضيقًا، وكانت الفتائل أيضًا قصيرة:

في هذا المثال، كانت حركة السعر صغيرة. ومرة أخرى، فإن هذه النتيجة جاءت على خلفية جهد بنفس القدر. هل حدث ذلك بالفعل في هذه الحالة؟ في واقع الأمر، نعم، حيث كان حجم التداول أقل من المتوسط.

الانحراف

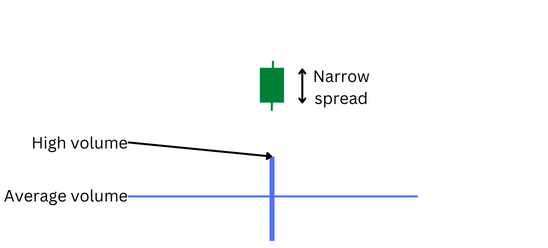

دعنا الآن نلقي نظرة على أمثلة أكثر إثارة للجدل — الانحرافات. يعتبر التحليل الحجمي الشذوذ أو الانحراف موقفًا يتعارض فيه حجم التداول والسعر مع بعضهما البعض. دعنا نلقي نظرة على هذا المثال:

هنا كانت حركة السعر قوية. وفقًا لقانون ويكوف الثالث، من المفترض أنها كانت نتيجة لجهد كبير. ولكن لم يكُنّ الأمر على هذا النحو حيث كان حجم التداول أقل من المتوسط. ما الذي يعنيه ذلك؟ يفترض أنصار التحليل الحجمي أن هذا الانحراف يعني أحد أمرين:

- يمكن أن يكون إشارة على أن المطلعين بصدد فحص ما يجري في الأسواق. على سبيل المثال، ربما يضعون سعر أعلى ولكن لا يُلزمون أنفسهم بالتحرك، حيث يفضلون الانتظار لرؤية ردة فعل السوق. يؤكد هذا الافتراض انخفاض أحجام التداول حيث لا يستجيب السعر لأن المشترين يعتبرون السعر مرتفع للغاية.

- الاحتمال الآخر هو أن المطلعين ربما يحاولون اقتناص أوامر إيقاف الخسارة التي وضعها المتداولين الأفراد، ما يجبرهم على إغلاق مراكزهم البيعية.

وبغض النظر عن الاحتمال الأصوب، يفترض التحليل الحجمي أن هذه الحركة الصعودية ليست سوى فخ ولا توحي بأن السوق يتحرك في مسار صعودي حقًا. دعنا الآن نلقي نظرة على مثال مضاد:

كما ترى هنا، كانت حركة السعر محدودة. وكما يشير قانون ويكوف الثالث، من المفترض أن الجهد المبذول كان منخفضًا في ظل ضعف النتيجة. ولكن كما يوحي الرسم البياني، كان حجم التداول مرتفع نسبيًا. ماذا يعني ذلك، يعني أن المشترين والبائعين يخوضون الآن معركة حامية الوطيس. يقوم المحترفون بجني الأرباح وبيع أصولهم عند سعر مرتفع. ولكن على الجانب الآخر يدخل المزيد من المشترين إلى السوق للاستحواذ على الأصول المعروضة للبيع، مما يمنع تحرك السعر هبوطًا. وفي نفس الوقت، لا يوجد زخم صعودي بالقدر الكافي لدفع السعر للتحرك إلى أعلى. وفقًا للتحليل الحجمي، يحدث هذا السيناريو عند قمة موجة صعودية ويعطي إشارة بأن السوق يفقد زخمه الصعودي رويدًا رويدًا. تعد تلك عادةً إشارة على ضعف الاتجاه وترجح حدوث انعكاس في وقت قريب.

أمثلة على عدة شموع

الفكرة الأساسية وراء تحليل عدة شموع على الرسم البياني تتطابق مع ما كنا نسعى لإيضاحه عند تحليل شمعة واحدة – أن يؤكد حجم التداول على مغزى حركة السعر. في حالة الاستعانة بعدة شموع، لا يقتصر التحقق هنا على كل شمعة بشكل مستقل، بل يجب إلقاء نظرة أوسع على الاتجاه العام. ولكن على أية حال، تنطبق قاعدة الجهد مقابل النتيجة على الاتجاهات بنفس المعنى الذي أشرنا إليه في مثال الشمعة الواحدة – كلما زادت قوة الاتجاه كلما كانت تلك إشارة على ضخامة أحجام التداول.

التحقق

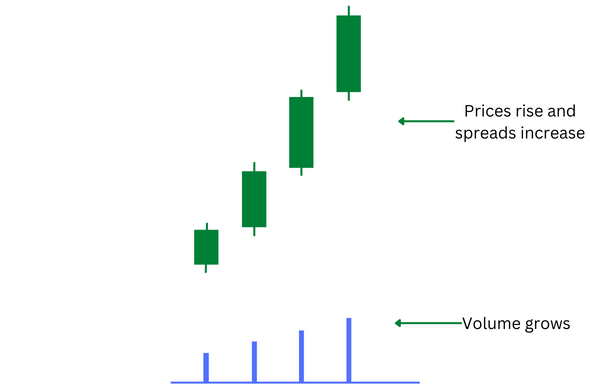

دعنا نبدأ بإلقاء نظرة على اتجاه صاعد:

ما الذي يمكن أن يخبرنا به التحليل الحجمي عن هذا الرسم البياني؟ بالنسبة للمبتدئين، يتم التحقق من كل شمعة عن طريق حجم التداول — ترتبط الشموع الصغيرة بحجم تداول منخفض، فيما تستند الشموع الكبيرة على حجم تداول أكبر. ولكن ماذا عن التغير في الأسعار الذي أدى إلى نشوء الاتجاه الصاعد؟ هل يتحرك السعر بشكل متزامن مع حجم التداول أم في اتجاه معاكس؟ حسنًا، كما ترى على الرسم البياني، ترتبط كل زيادة في السبريد مع زيادة مماثلة في حجم التداول. وبالتالي، يمكن اعتبار هذا التزامن نوعًا من التحقق باعتباره نتيجة (زيادة قوة الاتجاه) تتزامن مع الجهد المبذول (زيادة حجم التداول). ولكن ما الذي يخبرنا به ذلك من وجهة نظر التحليل الحجمي؟ يمكننا استخلاص عدة نتائج استنادًا إلى نظرية التحليل الحجمي. أولاً، سينظر أنصار التحليل الحجمي إلى هذه الحركة باعتبارها اتجاه حقيقي، ويبنون اعتقادهم على أن حجم التداول المرتفع يشير إلى تكتل صانعي السوق خلف دفع السعر للتحرك صعودًا. بعد ذلك، يمكن التثبت من قوة الاتجاه الحالي بعد التحقق من ثلاثة شموع (في هذا المثال، تم التحقق من جميع الشمعات الأربعة). بالإضافة لذلك، يتمتع الاتجاه الصعودي بالقوة بالنظر إلى صغر طول فتائل الشموع. في نهاية المطاف، يمكننا الانضمام بقدر من الثقة إلى جموع المشترين وفتح مراكز شراء. فيما يلي مثال آخر:

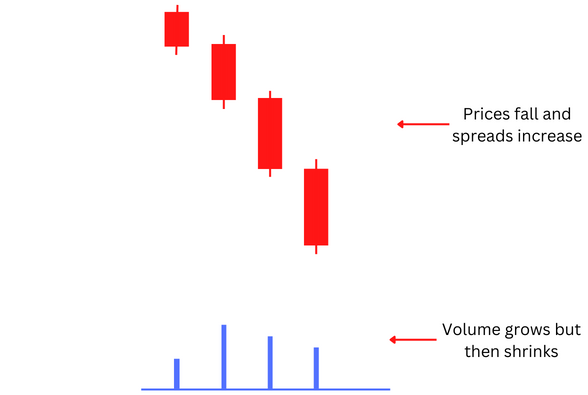

سنتحدث في هذا المثال عن اتجاه هابط. ولكن هل حصلنا على تأكيد من حجم التداول أيضًا؟ بالنسبة للبعض، يبدو أن هذا السيناريو لم يتحقق. كان السعر يتحرك هبوطًا فيما ترتفع أحجام التداول بصورة تدريجية. ألا يعني ذلك أن حركة السعر وحجم التداول يتحركان في اتجاهات متعارضة؟ لهذا السبب يرى البعض أن مصطلح تحليل فروق الأسعار وحجم التداول أكثر دقة من تحليل السعر وحجم التداول. السبب في ذلك هو أن السعر في حد ذاته ليس بأهمية الفرق في الأسعار (السبريد). ولهذا لا يهم ما إذا كانت الشمعة أو الاتجاه صاعد أم هابط. تذكر أن الأسعار لا تتحرك من تلقاء نفسها، حيث تحتاج إلى جهد خلفها لتحريكها، لذا لا يهم ما إذا كانت تتحرك صعودًا أم هبوطًا. لدفع السعر للتحرك بمقدار معين إلى أسفل، يجب أن تبذل نفس الجهد المطلوب لدفعه بنفس القدر إلى أعلى. إذًا دعنا الآن نعود إلى المثال الأخير. فكرة أن السعر يتراجع ليست مهمة على الإطلاق. المعلومة الهامة هنا هو أن السبريد أو الفارق كان يتسع بالتوازي مع زيادة أحجام التداول. وبالتالي يمكن القول أن هذا المثال يستوفي شروط التحقق لأن النتيجة كانت مشابهة للجهد المبذول. وعلاوة على ذلك، تشير الفتائل الصغيرة إلى أن البائعون هم الذين كانوا يقفون خلف الجزء الأكبر من أحجام التداول.

الانحراف

الآن بعد أن رأينا كيفية تطبيق التحقق على عدة شموع، حان الوقت لرؤية كيف يبدو الانحراف أو الشذوذ على مخطط من عدة شموع. تذكر أن الأمثلة المذكورة هنا لا تغطي جميع حالات الانحراف (أو التحقق) الممكنة التي يمكن أن تظهر على الرسم البياني. يمكن أن تكون المخططات البيانية الحية معقدة للغاية، لذا فإن الأمثلة الحالية تم تبسيطها لتسليط الضوء على المفاهيم الأساسية. دعنا نبدأ بالانحراف داخل اتجاه صاعد:

تشبه حركة السعر الموضحة هنا نفس الحركة السعرية الموضحة في مثال التحقق. تتحرك الأسعار صعودًا بالتوازي مع اتساع السبريد. ولكن ماذا عن حجم التداول؟ هل يزيد بالتوازي مع الأسعار؟ في البداية، يبدو أن حجم التداول كان يؤكد على أهمية حركة السعر — كان السبريد منخفضًا وحجم التداول يتراجع هو الآخر بشكل تناسبي. ولكن مع بداية الشمعة الثانية بدأ يظهر الانحراف. في حين كان كلاً من حجم التداول والسبريد يتسعان، قفز حجم التداول بشكل حاد في الوقت الذي أظهر فيه السبريد زيادة متواضعة. يتعارض هذا مع قانون ويكوف الثالث. ولكن ماذا حدث بعد ذلك؟ واصل السعر الارتفاع، بينما كان السبريد يتسع مع كل شمعة لاحقة. ولكن لم يدعم حجم التداول حركة السعر، حيث كان يتحرك في اتجاه معاكس — أي يتراجع. كيف يشرح التحليل الحجمي هذا الانحراف؟ يفترض التحليل الحجمي أن السوق قد وصل إلى مرحلة ذروة البيع. يحاول صانعو السوق دفع الأسعار للتحرك صعودًا، ولكن يهرول البائعون لتحقيق أرباح من هذه الأسعار المرتفعة. ربما يفسر ذلك الزيادة الكبيرة في حجم التداول رغم زيادة السعر المتواضعة. برغم تواجد عدد كبير من المتداولين في السوق، إلا أن جزءً كبيرًا منهم كانوا بائعين نجحوا في الحيلولة دون ارتفاع السعر. ولكن ماذا عن حركة السعر الصعودية اللاحقة والتي رافقها انخفاض حجم التداول؟ يتكهن أنصار التحليل الحجمي أن تلك كانت محاولة من المطلعين لإغواء المشترين من خلال إعطاء انطباع بأن السوق كان صاعدًا في الوقت الذي كانوا يعدون فيه العدة لدفعه نحو التراجع. وسواء صحت تلك النظرية أم لا، فإن هذا الانحراف من المفترض أن يعطي إشارة على ضعف السوق حيث لا يبدي المتداولون اهتمامًا بالشراء عند مستويات الأسعار الحالية. لا يضمن ذلك حدوث انعكاس لاحقًا، حيث أن الضعف الراهن قد لا يدوم طويلاً ويقتصر أثره على حركة تصحيحية طفيفة. ولكن قد تكون تلك فكرة جيدة لمراقبة السوق ورؤية ما إذا كانت هناك فرصة سانحة للبيع من عدمه. دعنا الآن نلقي نظرة على الانحراف في مخطط هبوطي:

يتشابه الأمر مع ما ذكرناه آنفًا على الرسم البياني الصاعد. يبدأ السبريد وحجم التداول بوتيرة متشابهة. ولكن تُظهر الشمعة الثانية وجود انحراف حيث لم يؤدي ارتفاع حجم التداول سوى لزيادة طفيفة في فروق الأسعار أو السبريد. وفي حين يواصل السعر تراجعه بالتزامن مع اتساع السبريد، بدأ حجم التداول في الانخفاض. لا تبدو النتيجة هنا مدعومة بمجهودات ذات مغزى. يفترض التحليل الحجمي هنا أن تلك إشارة على وصول السوق إلى مرحلة ذروة البيع. يحاول البائعون دفع السوق هبوطًا، ولكن يقف المشترون بالمرصاد، حيث يغريهم السعر المنخفض، ما يحول دون انخفاض السعر بدرجة كبيرة. يفسر هذا السبب في عدم تحفيز حجم التداول الكبير لظهور سبريد متسع. وفي حين كان المحترفون يدفعون السعر هبوطًا (على الأقل هذا ما يعتقده أنصار التحليل الحجمي)، لم يعُد معظم المتداولين مهتمين بالبيع عند هذا السعر المنخفض. يشير هذا الانحراف إما إلى وجود تصحيح صعودي أو انعكاس للاتجاه قيد التشكل. يوفر ذلك فرصة جيدة لفتح مراكز شراء والاستفادة من انخفاض السعر. ولكن ينصح المحللون الذين يستخدمون التحليل الكمي بالانتظار حتى تلقى الحركة الصعودية تأكيدًا قبل القيام بذلك.

ثلاث خطوات لتحليل مخططات الشموع وفق التحليل الحجمي

يقترح التحليل الحجمي البدء في النظر إلى التفاصيل الصغيرة ثم الانتقال إلى الصورة الأكبر عند تحليل الرسوم البيانية. يتم ذلك في ثلاث خطوات:

- ابدأ بالبحث عن التحقق أو التأكيد على شمعة واحدة.

- بعد ذلك، انظر على عدة شموع سابقة لترى ما إذا كانت تعطي صورة واضحة لوجود تحقق أو انحراف على عدة شموع.

- ثم انظر بعد ذلك على إطار زمني أكبر. سيساعدك ذلك على فهم ما إذا كان الاتجاه الحالي بصدد حالة من التحقق أو الانحراف. تذكر أن الأسواق ربما تعاني من الجمود لبعض الوقت، وبالتالي فإن مرور السوق بحالة من الضعف على إطار زمني صغير لا يعني بالضرورة أن الاتجاه القوي على الإطار الزمني الأكبر على وشك الانتهاء. على الجانب الآخر، عندما يبدأ انعكاس الاتجاه، فإن ذلك سيظهر على الإطار الزمني الأصغر ثم ينتقل ببطء للظهور على الإطار الزمني الأكبر. وبناءً عليه، من المنطقي البدء في تحليل الأطر الزمنية الصغيرة ثم الانتقال خطوة خطوة إلى الإطار الزمني الأكبر. على سبيل المثال، يمكنك البدء بالنظر على إطار الخمسة دقائق، ثم الساعة، ثم اليومي، وأخيرًا الانتقال إلى المخطط الأسبوعي أو حتى الشهري. بطبيعة الحال، قد يكون من الصعب رؤية الاتجاهات على أطر زمنية مختلفة ورصد الانعكاس بمجرد النظر على السعر وحجم التداول. لاستكمال التحليل الحجمي في هذه الحالة، سيتعين عليك استخدام مؤشرات فنية أخرى مثل خطوط الاتجاه والدعم والمقاومة ونماذج الشموع. تشرح الفصول التالية من هذه المقالة كيفية استخدام هذه الأدوات جنبًا إلى جنب مع التحليل الحجمي.

تحليل الاتجاه والدورات على أساس التحليل الحجمي

يطرح مؤيدو التحليل الحجمي وجهة نظر مثيرة للاهتمام حول سبب ظهور الاتجاهات والدورات السعرية. يعتقد هؤلاء أن السبب في ذلك يرجع إلى تلاعب المطلعين بالأسواق. ليس بالضرورة التلاعب بالأسعار نفسها، بل بالأحرى معنويات السوق. يستطرد هؤلاء بالقول أن المطلعين يستخدمون وسائل الإعلام والأدوات الأخرى لخلق شعور عام بين المتداولين، سواء صاعد أو هابط، بحسب الوجهة التي يريدونها. ومن بين الوسائط الإخبارية التي تؤثر على توجهات الجمهور التقارير المالية للشركات ومؤشرات الاقتصاد الكلي والأخبار الجيوسياسية، إلخ. ربما من الصعب تصديق هذه الفكرة والاستسلام لنظرية المؤامرة إلى هذا الحد. هناك وجهة نظر أقل تطرفًا من ذلك مفادها أن صانعي السوق قادرون على الوصول بشكل أفضل إلى مجموعة واسعة من البيانات، ما يسمح لهم بتقييم الأمور بشكل أكثر كفاءة، ومن ثم يكونوا قادرين على معرفة أفضل نقاط الدخول إلى السوق والخروج منه. وفي ذات السياق، لا يعني ذلك أن غالبية أنصار التحليل الحجمي يؤمنون بأن التلاعب المزعوم هو نتاج جهد منسق من جانب المطلعين. السيناريو الأقرب للتصديق هو الاعتقاد بأن هؤلاء المطلعين يحصلون على نفس المعلومات وبالتالي يستخدمون نفس استراتيجية التداول، ما يساعدهم في نهاية المطاف على توحيد جهودهم في التلاعب بالأسواق حتى بدون اتفاق واعي فيما بينهم. قبل مناقشة الاتجاهات في التحليل الحجمي بمزيد من التفصيل، ربما تود معرفة أي الأطر الزمنية التي يُفضل استخدامها في تحليل الاتجاهات.

الأطر الزمنية

كما ذكرنا سابقًا، يمكن تطبيق التحليل الحجمي على أي إطار زمني. وبالمثل، فإن الدورات السعرية التي ناقشناها في هذا الفصل يمكن أن تظهر هي الأخرى على أي إطار زمني، من الدقيقة الواحدة وحتى الشهري. يعتمد الإطار الزمني الذي ينبغي استخدامه على عاملين رئيسيين:

- السوق الذي تتداول فيه. ترجح الأسواق المختلفة الاستعانة بأطر زمنية مختلفة. على سبيل المثال، يتم شراء الأسهم عادةً لأغراض الاستثمار طويل المدى، وبالتالي قد يستغرق اكتمال دورة السعر عدة أيام أو أسابيع أو حتى أشهر. أما في الأسواق سريعة الحركة مثل الفوركس، قد تكتمل دورة السعر خلال ساعات، وأحيانًا دقائق.

- أسلوب التداول الذي تستخدمه. يتطلب اختلاف أساليب التداول الاستعانة بأطر زمنية مختلفة. على سبيل المثال، يستعين مستخدمو استراتيجيات التجارة الخاطفة (الاسكالبينج) أطر صغيرة مثل 1-دقيقة، 5-دقائق، و15-دقيقة. على النقيض من ذلك، يستخدم متداولو السوينغ إطارات 1-ساعة أو 4-ساعات. أما الأطر الزمنية الأكبر مثل اليومي وما يليه فإنها أكثر ملائمة للمستثمرين على المدى الطويل.

ينبغي أيضًا تذكر أن الاتجاهات تبدأ بالتشكل على الأطر الزمنية الصغيرة ثم تنتقل إلى الأطر الزمنية الأكبر. وبالتالي، من المنطقي إلقاء نظرة فاحصة على المخططات الصغيرة قبل التدقيق في الصورة الأوسع.

المفاهيم الأساسية

يستخدم التحليل الحجمي المفاهيم التالية فيما يتعلق بالاتجاهات:

- التراكم

- التوزيع

- الاختبار

- ذروة الشراء

- ذروة البيع

لفهم كيفية عمل الدورات السعرية التي ناقشناها في هذا الفصل بشكل أفضل، ربما يتعين عليك إلقاء نظرة على كيفية عمل تجار الجملة. يشتري هؤلاء البضائع بسعر الجملة لبيعها بسعر التجزئة والحصول على المال اللازم لشراء السلع مرة أخرى بسعر الجملة. يتصرف صانعو السوق بطريقة مماثلة. وفقًا لأنصار التحليل الحجمي، يدفع صانعو السوق السعر هبوطًا لشراء الأصول بسعر منخفض، ثم يبدئون في تحريكه صعودًا لبيع الأصول المتراكمة بسعر أعلى. دعنا نلقي نظرة على هذه المفاهيم بمزيد من التفاصيل.

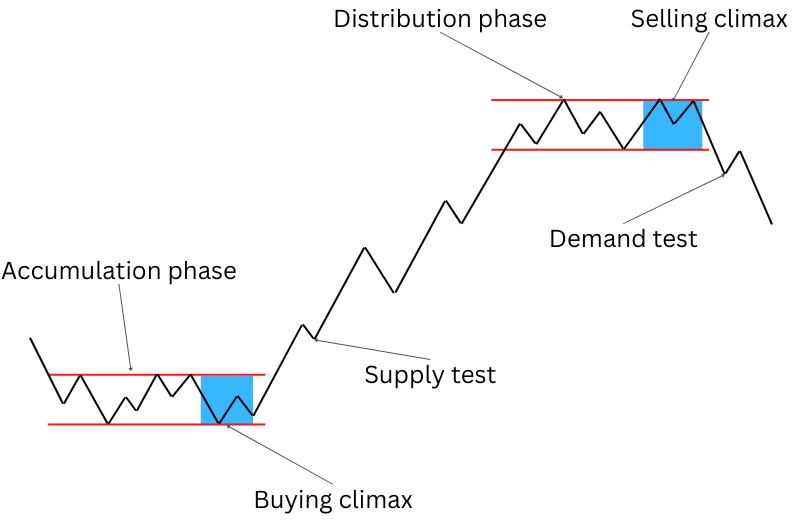

التراكم والتوزيع

وفقًا للتحليل الحجمي، تراوح الأسواق مكانها بين الفترات التي يشتري فيها اللاعبون الكبار (التراكم) بسعر منخفض والبيع (التوزيع) بسعر أعلى. يطلق على هذه الفترات مراحل التراكم و التوزيع على التوالي.

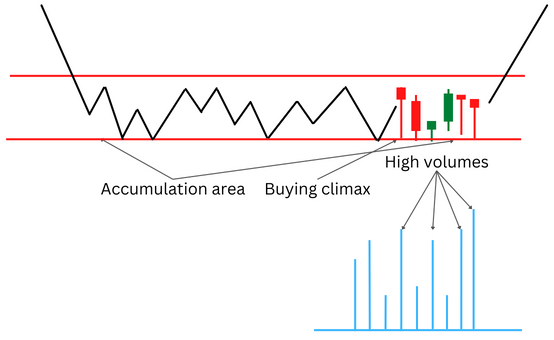

التراكم

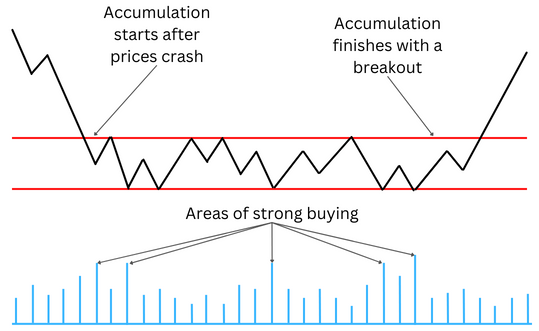

مثل أي تاجر عاقل، يرغب صانع السوق في الشراء عندما تكون الأسعار منخفضة. يعتقد المتداولون الذين يستخدمون التحليل الحجمي أن تحقيق ذلك يدفع المطلعون لاستخدام وسائل الإعلام لتخويف الأسواق ودفع المتداولين الأفراد لبيع أصولهم، ما يؤدي إلى انخفاض الأسعار. وبطبيعة الحال، يحرص المطلعون على عدم إثارة ذعر الأسواق بصورة مبالغة، وإلا لن يشتري أحد الأصول التي تراكمت لديهم خلال مرحلة التراكم. قد تستمر فترة التراكم لبرهة من الوقت قبل أن يقرر صانعو السوق دفع الأسعار للصعود. يعني ذلك أن الأسعار قد ترتفع وتنخفض داخل نطاق معين خلال مرحلة التراكم. هناك العديد من الأسباب التي تدفع المطلعون لعدم شراء كل ما يريدونه مرة واحدة. بالنسبة للمبتدئين، يريد المطلعون إقناع المشترون الذين يحتفظون بأصولهم بأنه لم يعد هناك مبرر لذلك. يرغب هؤلاء أيضًا في عدم وجود عدد كبير من البائعين الذين قد يقفون حجر عثرة أمام محاولة صانعي السوق لدفع الأسعار صعودًا بعد انتهاء مرحلة التراكم. لهذا السبب يسمح اللاعبون الكبار للأسعار بالصعود بعض الشيء حتى خلال فترات التجميع، حيث يتوقعون أن تقنع هذه القفزات المحدودة البائعون بانتهاز الفرصة لبيع أصولهم. وعلى أية حال، لا يرغب الهوامير في شراء قدر كبير من الأصول بسرعة كبيرة لأن ذلك قد يؤدي إلى ارتفاع الأسعار خارج حدود السيطرة قبل انتهاء مرحلة التراكم. فيما يلي كيف تبدو مرحلة التراكم على الرسم البياني:

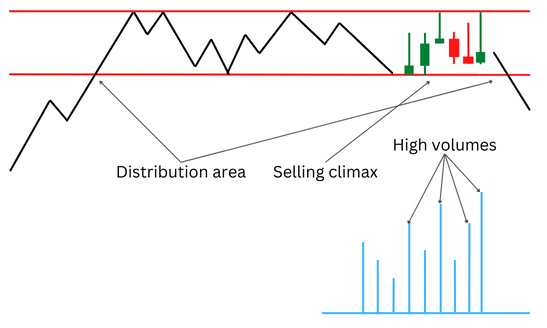

التوزيع

بمجرد أن يقوم المطلعون بتجميع قدر كافي من الأصول، فإنهم يبدأون في دفع السعر صعودًا من خلال نشر أخبار إيجابية (أو على الأقل هذا ما يعتقده أنصار التحليل الحجمي). ويفضل اللاعبون الكبار القيام بذلك ببطء وثبات، وهم يشعرون بالأمان في ظل توفر قدر كافي من الأصول للبيع عندما يحين الوقت المناسب. ويدعي مؤيدو التحليل الحجمي أن المطلعون يستخدمون أيضًا عامل الخوف في هذه الحالة أيضًا، ولكن هذه المرة فإن الخوف هو من ضياع الفرصة بدلاً من الخوف من الخسارة. بمجرد أن تصل الأسعار إلى المستوى المطلوب ويقتنع المتداولون الأفراد بأن السوق قد تحول إلى الاتجاه الصعودي، يبدأ اللاعبون الكبار في بيع مخزونهم من الأصول. كما أشرنا، يتم ذلك بوتيرة بطيئة وثابتة، تمامًا كما حدث عند الشراء خلال مرحلة التراكم، وذلك لتجنب تهاوي الأسعار خلال فترة وجيزة. لهذا السبب تتحرك الأسعار عادةً داخل نطاق ضيق خلال هذه المرحلة، وهو ما يشبه أيضًا ما حدث خلال مرحلة التراكم. وبمجرد أن يتخلص صانعي السوق من مخزوناتهم، فإنهم يصبحوا على استعداد للسماح للأسعار بالتهاوي حتى يمكنهم معاودة الشراء مرة أخرى بأسعار رخيصة. ثم تتكرر هذه الدورة مرة بعد أخرى إلى ما لا نهاية. فيما يلي كيف تبدو مرحلة التوزيع على الرسم البياني:

الاختبار

ربما تتساءل كيف يعرف المطلعون الوقت الأفضل للتوقف عن التراكم أو التوزيع؟ كيف يمكنهم التأكد من عدم وجود عدد كافي من المتداولين لدفع السوق في الاتجاه المضاد لرغباتهم؟ هنا يأتي دور مفهوم الاختبار. وفقًا للتحليل الحجمي، هناك نوعين من الاختبارات: اختبار العرض بعد أن تقترب مرحلة التراكم من نهايتها واختبار الطلب والذي يحدث مع اقتراب نهاية مرحلة التوزيع من خط النهاية.

اختبار العرض

عندما تنتهي مرحلة التراكم، يحتاج المطلعون إلى التأكد من عدم وجود بائعين في السوق (أو على الأقل أصبح عددهم ضئيل للغاية) لدفع السعر هبوطًا مرة أخرى عندما يبدأون في محاولة تحريك السعر إلى أعلى. للقيام بذلك، يعتقد أنصار التحليل الحجمي أن المطلعين يدفعون السعر صعودًا إلى المستويات التي شهدت بيع مكثف في الآونة الأخيرة، ثم يحاولون دفع السعر للتراجع مرة أخرى لرؤية ما إذا كان البائعون سينضمون إليهم في ذلك أم لا. فيما يلي كيف يبدو الاختبار الناجح:

بالنسبة للمبتدئين، يجب الانتباه إلى الهيئة التي يبدو عليها جسم الشمعة الأخيرة. لا يهم ما إذا كانت الشمعة صعودية أو هبوطية في حالة الاختبار الناجح. ما هو مهم حقًا هو السبريد أو فرق الأسعار وطول الفتيل السفلي. يعني ذلك أن السوق لم يقبل تحرك السعر هبوطًا. وعلاوة على ذلك، انظر إلى حجم التداول. إذا كان منخفضًا، فهذا يعني أن المتداولين الآخرين لم ينضموا إلى قافلة الحركة الهبوطية. فيما يلي كيف يبدو الاختبار غير الناجح:

في هذه الحالة، يكون جسم الشمعة عريضًا، ما يعني أن السوق قد قبل السعر الأقل. كما يكون حجم التداول مرتفعًا، في إشارة إلى انضمام البائعون إلى الحركة الهبوطية. وفقًا للتحليل الحجمي، تعد تلك مشكلة للمطلعين حيث تعكس وجود بائعين في السوق يمكن أن يقفوا حجر عثرة أمام خطط صانعي السوق لتحريك السعر إلى أعلى. يعني ذلك أن المطلعين سيعيدون الكرة في محاولة لإقناع البائعين بالتخلص من أصولهم، ثم تبدأ لاحقًا محاولات جديدة لدفع السعر صعودًا دون عوائق. يؤمن أنصار التحليل الحجمي أنه يوفر معلومات هامة للمتداولين بغض النظر ما إذا كان الاختبار ناجحًا أم فاشلاً. على وجه التحديد، فإنه يعكس نية صانعي السوق لتحريك السعر صعودًا. إذا كان الاختبار ناجحًا، فهذا يعني أن الحركة الصعودية ستظهر قريبًا جدًا. وحتى إذا كانت فاشلة، فهذا لا ينفي أن الحركة الصعودية ستحدث في نهاية المطاف، ولكن ربما متأخرة بعض الشيء حين يغادر البائعون السوق.

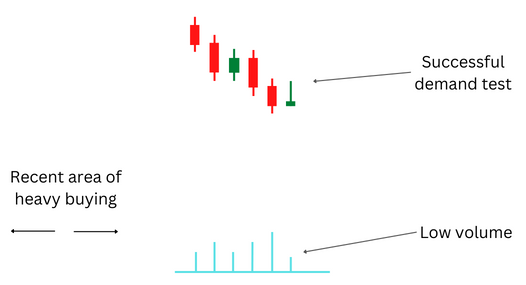

اختبار الطلب

اختبار الطلب في جوهره هو السيناريو المعاكس لاختبار العرض. يعتقد أنصار التحليل الكمي أن البائعون يمكنهم التأكد من عدم بقاء مشترين في السوق بعد اكتمال مرحلة التوزيع. لاختبار ذلك، يدفع هؤلاء السعر هبوطًا صوب المستوى الذي شهد عمليات شراء مكثفة في الآونة الأخيرة، ثم يدفعون السعر إلى أعلى قليلاً لرؤية ما إذا كان سيلتقط أحدهم الطُعم ويبدأ في الشراء. فيما يلي كيف يبدو الاختبار الناجح:

في هذه الحالة، رفض السوق الحركة الصعودية، في إشارة إلى ضآلة عدد المشترين المتبقيين في السوق وبالتالي أصبح الطريق ممهدًا لدفع السعر للتراجع. تتميز هذه الشمعة، والتي تُظهر أين حدث الاختبار، بجسم ضيق، تمامًا كما هو الحال مع اختبار العرض. الفرق هو أن الفتيل العلوي يجب أن يكون طويلاً، فيما من المفترض ألا يكون هناك فتيل سفلي تقريبًا. يشير انخفاض حجم التداول أيضًا إلى أن الحركة الصعودية لم تكن حقيقية. فيما يلي مثال على اختبار غير ناجح:

تقبل السوق الحركة الصاعدة وأنهى جلسة التداول عند سعر أعلى من مستوى الافتتاح بشكل ملحوظ. ينعكس ذلك في الحجم العريض للشمعة الصعودية. وبالإضافة لذلك، يشير حجم التداول المرتفع إلى أن المشترون قد انضموا إلى مسيرة الحركة الصعودية، ما يعني أن السوق ليس مستعدًا بعد لمرحلة انخفاض الأسعار. وعلى غرار ما حدث في اختبار العرض، يشير اختبار الطلب إلى جاهزية صانعي السوق للقيام بحركة كبيرة، ولكن هذه المرة هبوطية. وبحسب ما إذا كان الاختبار ناجحًا أو فاشلاً، فهذا لا ينفي أن الحركة الهبوطية ستحدث عاجلاً أم أجلاً.

ذروة الشراء وذروة البيع

ناقشنا في القسم السابق مراحل التراكم والتوزيع، وكذلك كيف يختبر المطلعون جاهزية السوق لإنهاء هذه المراحل. ولكن يتطلب التحضير بنجاح لنهاية كل مرحلة أن تكون على دراية بالإشارات الدالة على اقتراب اكتمال تلك المرحلة. يقدم التحليل الحجمي إشارات على بلوغ السوق لذروة الشراء أو ذروة البيع، والتي يمكن أن تساعدك في التنبؤ باقتراب المرحلة محل الدراسة. قبل شرح مفهوم ذروة الشراء والبيع، من المهم ملاحظة أن كلمات "الشراء" و "البيع" المذكورة في اسم المصطلح تعكس وجهة نظر صانعي السوق، وليس المتداولين الأفراد. يعني ذلك أن الوصول إلى ذروة الشراء يأتي في نهاية فترة التراكم عندما يبدأ المتداولون الأفراد في البيع، بينما ينتظر المحترفون على الضفة الأخرى للشراء منهم. وبالمثل، تظهر ذروة البيع في نهاية مرحلة التوزيع عندما يشتري المتداولون الأفراد ما يبيعه إياهم صانعو السوق. فيما يلي مثال على كيفية ظهور ذروة الشراء على الرسم البياني:

كما ترى، يمكن تمثيل ذروة الشراء بسلسلة من الشموع ذات الجسم الضيق والفتيل السفلي البارز. ماذا يعني ذلك، يعتقد أنصار التحليل الحجمي أن هذا الوضع يعكس قيام المتداولين الأفراد ببيع حيازاتهم، في الوقت الذي يرحب فيه المحترفون بالشراء منهم. لهذا السبب تظهر الفتائل السفلى — تدفع عمليات البيع التي يقوم بها الأفراد السعر هبوطًا، ولكن لا يسمح صانعو السوق بحدوث تراجعات حادة، حيث يشترون بكل ما في وسعهم بالسعر المنخفض، ما يخلق قوة معاكسة تدفع الأسعار إلى أعلى. يؤكد حجم التداول الكبير في الشموع ذات الصلة على انخراط المؤسسات المالية الكبرى في السوق. يوصي التحليل الحجمي هنا بالاستعداد لحركة صعودية قوية في حال ظهور إشارات على بلوغ السوق لمرحلة ذروة الشراء. وفيما يلي كيف تبدو ذروة البيع على الرسم البياني:

ذروة البيع هي في جوهرها المرآة المعاكسة لذروة الشراء. تتميز الشموع التي تمثلها أيضًا بأجسام صغيرة، ولكن تكون الفتائل العلوية هنا هي الأكثر بروزًا مقارنةً بالفتائل السفلية في حالة ذروة الشراء. يبدو المنطق بسيطًا بالنسبة لمستخدمي التحليل الحجمي، تحاول الأسعار الصعود مع هرولة المتداولين الأفراد للشراء مخافة تفويت الفرصة، ولكن يحول صانعو السوق من ارتفاع الأسعار بصورة كبيرة من خلال بيع حيازاتهم إلى المتداولين العاديين. يشترط هنا أن يكون حجم التداول كبيرًا لتأكيد ذروة البيع، تمامًا كما هو الحال مع ذروة الشراء. وفقًا للتحليل الحجمي، تعد ذروة البيع إشارة على أن السوق قد يشهد انخفاضًا حادًا خلال فترة وجيزة.

مثال على دورة كاملة

لاختتام مناقشة مفهوم الدورات في إطار التحليل الحجمي، دعنا نلقي نظرة على مثال لدورة كاملة:

تبدأ الدورة بمرحلة التراكم حيث يحاول صانعو السوق الاستعانة بتقلبات السعر لإقناع المتداولين الأفراد ببيع أصولهم بسعر منخفض. وبعد انتهاء المطلعين من تخزين الأصول التي يحتاجونها، تصل مرحلة التراكم إلى نهايتها مع ظهور إشارات ذروة الشراء، حيث يبدأ المطلعون في اختبار العرض للتأكد من عدم وجود بائعين في السوق. يتبع مرحلة التراكم ارتفاع السعر مع بدء صانعي السوق في التوزيع. في هذه المرحلة، يقوم هؤلاء ببيع الأصول التي بحوزتهم عند سعر مرتفع للمتداولين الأفراد بعد إقناعهم بأن السوق يمر باتجاه صاعد. وبعد تفريغ المطلعون لمخزوناتهم، تنتهي مرحلة التوزيع بظهور إشارات ذروة البيع. يختبر صانعو السوق بعد ذلك الطلب للتأكد من عدم بقاء المشترين في السوق، ومن ثم دفع السعر للتراجع. بعد وصول السعر إلى مستويات منخفضة بالقدر الكافي، يبدأ صانعو السوق في إعادة تعبئة مخزوناتهم في إطار مرحلة التراكم، لتبدأ دورة جديدة. تذكر، تظهر الدورات المشابهة للدورة المعروضة على أي إطار زمني، من دقيقة واحدة إلى الإطار الشهري..

نماذج الشموع

يشرح هذا الفصل نماذج الشموع من وجهة نظر التحليل الحجمي. سنتحدث عن أهم النماذج، وأهمية وضعها في سياق الاتجاه، وعلاقتها بحجم التداول. ولكن قبل الانتقال لشرح نماذج معينة من الشموع، يجب أن تعرف المبادئ الأساسية لتحليل نموذج الشموع في إطار التحليل الحجمي.

المبادئ الرئيسية

أشرنا إلى بعض هذه المبادئ بالفعل في السابق، ولكن من المفيد تكرار تناولها حتى تتذكر بشكل جيد كيفية استخدامها عند تحليل الشموع ونماذج الشموع:

- تكشف الفتائل عن قوة معنويات السوق. تشير الفتائل الطويلة على كلا جانبي الشمعة إلى حالة من عدم اليقين والتردد في أوساط المتداولين. على النقيض من ذلك، فإن الفتائل القصيرة أو عدم وجود فتائل يشيران إلى قوة المعنويات في اتجاه سعر الإغلاق.

- يشير السبريد (طول جسم الشمعة) أيضًا إلى معنويات السوق. عندما يكون السبريد أو فرق الأسعار ضيقًا، فهذا يعني عدم وجود زخم قوي في أوساط المتداولين. على العكس من ذلك، فإن اتساع السبريد يؤشر على قوة معنويات السوق في اتجاه الإغلاق.

- تحليل الشمعة بحسب موضعها في سياق الاتجاه الأوسع. مجرد ملاحظة نموذج مألوف بالنسبة لك على إحدى الشموع لا يعني بالضرورة أنك تفهم مغزاه. سيتعين عليك النظر إلى الشموع المجاورة ووضع النموذج في سياق الاتجاه الرئيسي لفهم دلالاته وما يعنيه بالنسبة للسعر.

- تذكر أن تنظر إلى حجم التداول. يؤكد التداول على مغزى السعر. وبالتالي، لا تنسى البحث عن ’التحقق‘ أو ’الانحراف‘ عند تحليل نماذج الشموع.

خطوات في تحليل نماذج الشموع

فيما يلي قائمة بالخطوات التي يستخدمها متخصص التحليل الحجمي عند تحليل نماذج الشموع اليابانية:

- حدد نموذجًا على شمعة. تذكر أن شمعة واحدة لا تخبرنا بالكثير. مجرد رصد إحدى النماذج على شمعة واحدة لا يعني بالضرورة أنه يتعين عليك فتح مركز على الفور. قم بإجراء خطوات التحليل الأخرى وانتظر إذا كنت بحاجة لتأكيد المعنى الذي يخبرنا به النموذج.

- انظر إلى الشموع المجاورة بحثًا عن نموذج مشابه. إذا كان النموذج يروي قصة حقيقية عن السوق، وليس مجرد صدفة، فمن المرجح أن يظهر على أكثر من شمعة واحدة. في نهاية المطاف، إذا ظلت ظروف السوق التي أدت إلى إنشاء النموذج على الشمعة كما هي، فهذا سيؤدي بالضرورة إلى ظهور نفس النموذج على شموع أخرى.

- انظر إلى حجم التداول. تذكر أن حجم التداول يؤكد مغزى السعر. حدد ما إذا كان حجم التداول المصاحب لشمعة النموذج كان قويًا أم ضعيفًا. وانظر إلى الشموع الأخرى التي ظهر عليها نموذج مشابه. إذا كان حجم التداول يرتفع مع كل شمعة لاحقة، فإن تلك إشارة قوية تؤكد صلاحية النموذج.

- انظر إلى سلوك السعر في هذه المنطقة في الماضي. على سبلي المثال، إذا كانت الأسعار تُظهر ضعفًا داخل نطاق السعر الحالي في الماضي، وكان النموذج الحالي يشير أيضًا إلى ضعف في الزخم، فعلى الأرجح سنشهد حركة هبوطية قريبًا.

- انظر إلى موضع ظهور النموذج في إطار الاتجاه الأوسع. تذكر أن نفس النموذج يمكن أن يخبرنا بقصة مختلفة في مراحل مختلفة للاتجاه. هناك فرق كبير بين نموذج ظهر على سبيل المثال في نهاية فترة التراكم، ونموذج تشكل في نهاية مرحلة التوزيع. سيتعين عليك عادةً الانتظار حتى يتطور الاتجاه قبل أن تتمكن من معرفة موضع تشكل النموذج في إطار الاتجاه.

- انظر على أطر زمنية مختلفة. تذكر أن الاتجاه يبدأ في التشكل على أطر زمنية صغيرة ثم ينتقل إلى أطر زمنية أكبر. إذا كنت تعتقد أن الاتجاه قد بدأ في التشكل على إطار الساعة، ألقي نظرة على مخطط الـ 15 دقيقة. إذا كان تخمينك صحيحًا، من المفترض أن تكون اتجاهات مشابهة قد تشكلت بالفعل على أطر زمنية أصغر. على سبيل المثال، إذا كنت تعتقد أن هناك انعكاس للترند قد بدأ على إطار الساعة، فمن المفترض أن يكون هذا الانعكاس ظاهرًا بالفعل على إطار الـ 15 دقيقة. بعد ذلك، انتظر حتى يظهر نفس الاتجاه على إطار الأربع ساعات أو حتى اليومي لتأكيد مصداقيته. إذا لم يظهر الاتجاه على مخطط الإطار الزمني الأكبر، فهذا لا يعني بالضرورة أنه لم يتشكل على الإطار الزمني الأصغر. ولكن ما يعنيه ذلك هو أن الاتجاه لن يستمر على الأرجح لفترة طويلة، وبالتالي إذا كنت تريد فتح مركز تداول ينبغي الاحتفاظ به لفترة قصيرة فقط.

- لا تفتح مركز تداول إلا إذا كانت جميع الخطوات تؤكد على مصداقية النموذج. بشكل عام، ينصح المتخصصين في التحليل الحجمي بعدم التحرك سوى بعد رصد عدة شموع ذات نماذج مشابهة، وأن تُظهر كل منها حجم تداول كبير أو متصاعد، كما يجب أن يؤكد موضع النموذج في إطار الاتجاه على صحة توقعاتك، وكذلك ظهور النموذج على عدة أطر زمنية.

النماذج

النجم الساقط

يشير النموذج إلى وجود ضعف. يتشكل نموذج النجم الساقط عندما يكون للشمعة جسم ضيق للغاية وفتيل سفلي قصير أو غير موجود كليًا، بينما يخرج منها فتيل علوي كبير للغاية. فيما يلي كيف يبدو النموذج:

يمكنك أن ترى أن النموذج مشابه جدًا لمثالنا على الفتيل العلوي في الفصل الذي يشرح الأجزاء الرئيسية للشمعة. يشرح هذا المثال أيضًا كيفية تشكيل هذا النموذج. فقط للتذكير: يظهر النموذج عندما يحاول المشترون دفع السعر صعودًا خلال الجلسة (أو أي إطار زمني آخر تختاره للرسم البياني)، ولكن يتغلب عليهم البائعون في نهاية المطاف ويهيمنون على السوق لدفع السعر للتحرك هبوطًا. لهذا السبب يشير النجم الساقط إلى ضعف السوق — حيث يُظهر تغلب البائعون على المشترون. من المهم جدًا تذكر الأشياء التالية بخصوص هذا النموذج: لا يعني ظهوره أن الأسعار ستدخل في اتجاه هابط تلقائيًا. يُظهر فقط ضعف السوق. ولفهم مدى أهمية هذا الضعف وإلى أين تتجه الأسعار لاحقًا ستحتاج إلى تطبيق الخطوات المذكورة أعلاه. على وجه الخصوص، يجب أن تلاحظ ما إذا كانت هناك شموع أخرى للنجم الساقط قريبة من الشمعة الحالية على الرسم البياني، وأين تقع في إطار الاتجاه، وما هي مستويات حجم التداول المرافقة لتلك الشموع. إذا ظهرت شمعة واحدة للنجم الساقط ورافقها حجم تداول منخفض في إطار اتجاه صاعد، عندها يمكنك توقع ارتداد طفيف في أحسن الأحوال. أما إذا كانت كل شمعة لاحقة للنجم الساقط تُظهر تزايد ضعف السوق، وكان يرافقها ارتفاع حجم التداول، عندها يمكن أن نتوقع ظهور تصحيح قوي أو حتى انعكاس كامل للاتجاه. إذا ظهرت عدة شموع للنجم الساقط برفقة حجم تداول كبير على مخطط عرضي، عندها يمكننا توقع حدوث اختراق هبوطي. وكلما طالت الفترة التي تتحرك فيها الأسواق داخل النطاق العرضي، كلما كان الاتجاه الهبوطي أكثر قوة في نهاية المطاف. ملاحظة هامة: لا يمكن أن يؤدي نموذج النجم الساقط إلى حالة انحراف. يُظهر النموذج ضعف السوق، ولكنه لا يعتمد على حجم التداول. حجم التداول هو الذي يكشف مدى أهمية هذا الضعف. يتعين عليك أيضًا مراعاة موضع تشكل النموذج في إطار دورة السعر. إذا ظهر النموذج داخل اتجاه صاعد بعد فترة وجيزة من مرحلة التراكم، فمن المستبعد أن يحدث انعكاس أو حتى ارتداد قوي. أما إذا ظهرت عدة شموع للنجم الساقط في مرحلة التوزيع، فسوف نرى على الأرجح إشارات ذروة البيع، وبالتالي يجب أن تكون مستعدًا لبدء اتجاه هابط قريبًا. أما إذا تشكلت شمعة النجم الساقط بعد اكتمال مرحلة التوزيع، فمن المحتمل أن نشهد في هذه الحالة اختبارًا ناجحًا لمستوى الطلب. لتسهيل فهم كيفية حدوث ذلك، فيما يلي مثال على الرسم البياني مع بعض التنويعات المحتملة لنموذج النجم الساقط التي قد تظهر داخل الاتجاه:

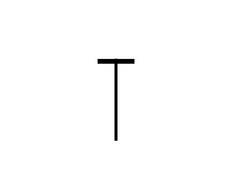

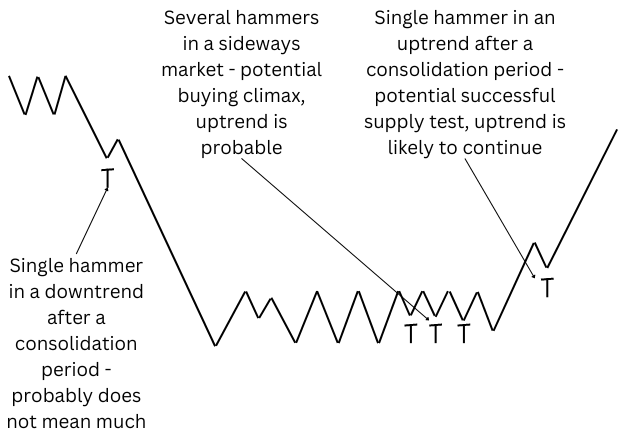

المطرقة

يشير هذا النموذج إلى قوة السوق. نموذج المطرقة هو مرآة معاكسة لنموذج النجم الساقط. يتشكل هذا النموذج على شمعة ذات جسم ضيق للغاية مع فتائل سفلية طويلة وفتيل علوي قصير للغاية أو غير موجود من الأساس. فيما يلي كيف يبدو:

مرة أخرى، تذكرنا بالصورة المأخوذة من الفصل الخاص بأجزاء الشمعة، خاصةً فيما يتعلق بالفتيل السفلي. وتشبه آلية إنشاء نموذج المطرقة تلك التي أشرنا إليها عند الحديث عن رسم الفتيل السفلي — يحاول البائعون دفع السعر إلى أسفل، ولكن يدلف المشترون إلى السوق لاستعادة زمام السيطرة ودفع الأسعار للصعود. وفي حين تتحرك الأسعار لأعلى وأسفل بعد إنشاء الفتيل، في حالة الفتيل السفلي على شمعة عادية، تُظهر شمعة المطرقة استعادة المشترون للسيطرة بحلول نهاية الجلسة. يعني ذلك أن الاتجاه صاعد والسوق قوي. ومرة أخرى، تذكر أن الخطوات الرئيسية المذكورة سابقًا عند الحديث عن تحليل الرسم البياني باستخدام التحليل الحجمي: ابحث عن نماذج مشابهة على الشموع المجاورة، انظر إلى حجم التداول وموضع النموذج في سياق الترند. يشير النموذج في حد ذاته إلى قوة السوق، ولكنه لا يخبرنا بمدى هذه القوة وفترة استمرارها. ظهور شمعة مطرقة منفردة مع حجم تداول منخفض في سياق اتجاه هبوطي قوي لا يعدو كونه ارتداد طفيف في المدى القصير قبل أن يستأنف السعر التحرك هبوطًا. وفي حالة ظهورها بعد فترة وجيزة من نهاية مرحلة التجميع، فربما تشير في هذه الحالة إلى نجاح اختبار العرض. أما إذا صاحب ظهور شمعة المطرقة حجم تداول متوسط، فإنها تشير في هذه الحالة إلى تصحيح صعودي أكثر قوة. وأخيرًا، في حال رافقها حجم تداول مرتفع فهذا يؤشر على احتمال حدوث توقف لفترة طويلة أو حتى بلوغ الترند الهابط لنهايته. ملاحظة هامة: لا يمكن أن يؤدي نموذج المطرقة إلى حالة انحراف. تُظهر الشمعة أن السوق قوي في الوقت الراهن، ولكنها لا تعتمد على حجم التداول. حجم التداول هو فقط الذي يكشف مدى زخم هذه القوة. يزيد من أهمية الإشارة ظهور نماذج المطرقة على عدة شموع مجاورة، خاصةً إذا كانت مصحوبة بزيادة حجم التداول. إذا حدث ذلك بعد فترة من الحركة العرضية، فمن المحتمل أن نشهد اختراق صعودي. وفقًا لمُنظري التحليل الحجمي، تعد تلك إشارة على انخراط صانعي السوق في الاستحواذ على الأصول من المتداولين الأفراد، وهو ما يعني أن مرحلة التراكم قد وصلت إلى ذروة الشراء. فيما يلي صورة توضح بعض الحالات المحتملة لنموذج المطرقة الذي يظهر على الرسم البياني:

دوجي طويل السيقان

يشير هذ النموذج إلى عدم اليقين. يبدو نموذج دوجي طويل السيقان أقرب إلى مزيج من شموع النجم الساقط والمطرقة. تتميز شمعة دوجي طويلة السيقان بجسم ضيق للغاية مع فتائل (علوية وسفلية) طويلة جدًا (وهذا هو السبب في تسمية "طويلة السيقان"). فيما يلي مثال على كيف تظهر الشمعة:

يشير النموذج إلى أن معنويات السوق ليست صعودية ولا هبوطية، بل بالأحرى يعكس تذبذب السوق مع محاولة كلاً من المشترين والبائعين السيطرة عليه. يدفع كل فريق السعر جيئةً وذهابًا، ولكن يفشل كلاهما في فرض كلمته على السوق في نهاية المطاف. يؤدي هذا النموذج عادةً إلى وضع نهاية للاتجاه أو حتى حدوث انعكاس. على الأقل إذا تم التثبت من صحته. من المهم إدراك ذلك: وفقًا للتحليل الفني، يمكن أن يشهد نموذج دوجي طويل السيقان حالات انحراف أو شذوذ. في الظروف العادية، يعني التذبذب في السوق وجود مستوى مرتفع من النشاط، وبالتالي حجم تداول قوي، أو على الأقل أعلى من المتوسط. إذا تحققت هذه الشروط، يمكن تأكيد جدية نموذج دوجي طويل السيقان. أما إذا كان النموذج الذي يعكس تذبذب السوق حاضرًا ولكن مع حجم تداول منخفض، فإن هذا يعني أننا بصدد حالة ’انحراف‘.

يقدم مؤيدو التحليل الحجمي الأسباب التالية لتفسير حدوث هذه الحالات الشاذة: يحاول المطلعون تفعيل أوامر إيقاف الخسارة التي وضعها المتداولون الأفراد. وللقيام بذلك، يدفع صانعو السوق الأسعار صعودًا وهبوطًا، عادةً بمساعدة الأخبار، لخلق قفزات سعرية كبيرة. بهذه الطريقة، يستطيع المطلعون التخلص من التأثير غير المرغوب للمتداولين الأفراد والسيطرة على السوق لحسابهم. ينصح خبراء التحليل الحجمي بتجنب التواجد في السوق في حالة رؤية شمعة دوجي طويلة السيقان مصحوبة بحجم تداول منخفض. أما إذا رافق الشمعة حجم تداول مرتفع، وهو ما يشير إلى انخراط صانعي السوق بنشاط في المشهد، عندها ينبغي الاستعداد لتحديد ماهية الاتجاه الذي سوف يتطور لاحقًا ومحاولة اللحاق به. تكمن الفكرة وراء هذه النصيحة في أن مشاركة المطلعين يعني أن الترند القادم سيكون حقيقيًا وليس مجرد فخ للإيقاع بالأسماك الصغيرة.

الشموع ذات السبريد الضيق

يشير هذا النموذج إلى ضعف معنويات السوق. برغم أنه لا يتم إدراجها عادةً ضمن نماذج الشموع اليابانية، فإن للتحليل الحجمي نظرة خاصة على الشموع ذات السبريد الضيق والفتائل القصيرة. تظهر هذه الشموع بشكل عام عندما لا يشعر المتداولون بقوة اتجاه السوق بطريقة أو بأخرى، لذا يفضلون الانتظار للاطلاع على الأخبار والبيانات ذات الصلة قبل دفع السوق في اتجاه محدد. هذه الشموع عادةً ليست مثيرة للاهتمام بشكل خاص للمتداولين، ولكن يفضل مستخدمو التحليل الحجمي مراقبتها عن كثب بحثًا عن الانحرافات في حجم التداول. ما الذي يمثل انحرافًا في الشمعة ذات السبريد المنخفض؟ بالنسبة للمبتدئين، دعونا نفكر في شكل التحقق من مغزى هذه الشموع. تشير الشموع ذات السبريد المنخفض عادةً إلى وجود سوق هادئ بسبب انخفاض مستوى النشاط. وبالتالي، فإن حجم التداول على هذه الشموع من المفترض أن يكون منخفضًا. لذا يمكن القول أن الشموع ذات السبريد المنخفض التي يرافقها ضعف أحجام التداول يمكن اعتبارها مستوفيه للشروط. أما الشموع التي يرافقها حجم تداول أعلى من المتوسط يمكن النظر إليها باعتبارها ’انحرافًا‘.

ولكن ما الذي يعنيه الانحراف في هذه الحالة؟ يعتقد أنصار التحليل الحجمي أنها تعكس فقدان المطلعون للسيطرة على السوق. برغم انخراطهم في السوق بجدية في محاولة لدفع السعر في الاتجاه الذي يريدونه، ولكن تَحُول بقية المتداولين من حدوث ذلك حيث يدفعون السعر في الاتجاه المضاد. ولكن ما الذي يخبرنا به ذلك عن وجهة السوق؟ وفقًا للتحليل الحجمي، فإن تلك إشارة على الانعكاس القادم. إذا كانت الشمعة ذات السبريد المنخفض صعودية، فإن الانحراف في هذه الحالة يعني أن السوق رفض السعر المرتفع وسوف يتحرك على الأرجح هبوطًا. على النقيض من ذلك، فإذا كانت الشمعة هابطة، فإن الانحراف يشير إلى أن السوق لا يرغب في تراجع السعر، وبالتالي قد نشهد ارتفاع في المستقبل القريب. برغم ذلك، لا يوصي خبراء التحليل الكمي بالتصرف على الفور بعد رصد الشمعة ذات السبريد المنخفض. يفضل هؤلاء الانتظار حتى ظهور إشارات أخرى على الانعكاس، بما في ذلك بعض النماذج الفنية مثل النجم الساقط أو المطرقة أو دوجي طويل السيقان.

الشموع ذات السبريد الواسع

يشير هذا النموذج إلى قوة معنويات السوق. هذا النموذج بسيط: يتميز جسم الشمعة بفرق كبير بين أسعار الافتتاح والإغلاق (السبريد) بينما تكون الفتائل قصيرة للغاية أو غير موجودة. يُظهر النموذج أن السوق لم يشهد تقلبات قوية خلال الجلسة، حيث واظب على التحرك في اتجاه واحد معظم الوقت. يشير هذا النموذج إلى زخم قوي في اتجاه الإغلاق — صاعد إذا أغلق السعر أعلى سعر الافتتاح، وهابط إذا أغلق دونه. يُصِر أنصار التحليل الحجمي أنه ينبغي عليك النظر إلى حجم التداول قبل دخول السوق. إذا كان حجم التداول أعلى من المتوسط، فهذا يعني أن المُطلعون ينخرطون حاليًا في السوق، وبالتالي يمكنك فتح مركز تداول متوافق مع توجهات السوق بدرجة من الأمان النسبي. أما إذا كان حجم التداول منخفض، ينصح هؤلاء بالابتعاد عن السوق لأن الحركة الحالية لا تُعبِر عن اتجاه حقيقي.

الرجل المشنوق

يشير هذا النموذج إلى ضعف محتمل في الاتجاه الصاعد. يشبه نموذج الرجل المشنوق تمامًا نموذج المطرقة — شمعة ذات حجم ضيق وفتيل علوي قصير أو غير موجود، مع فتيل سفلي طويل للغاية. الفرق الوحيد بين كلا النموذجين هو مكان الظهور في سياق الاتجاه. في حين يظهر نموذج المطرقة في أي مرحلة من الترند، لا يظهر نموذج الرجل المشنوق سوى عند قمة اتجاه صاعد. هذا الأمر يجعل من الصعب رصد الرجل المشنوق حيث يمكن بسهولة الخلط بينه وبين المطرقة رغم أن كلا النموذجين يعطيان إشارات انعكاس متناقضة. من المهم أيضًا أن يكون حجم التداول أعلى من المتوسط.

ولكن لماذا يروي نموذج الرجل المشنوق قصة مختلفة تمامًا عن تلك التي يرويها نموذج المطرقة؟ لماذا يوحي بضعف الزخم رغم سيطرة المشترون على السوق بحلول نهاية الجلسة؟ يقدم أنصار التحليل الحجمي هذا التفسير: يختبر المطلعون الأوضاع قبل بدء مرحلة التوزيع. ويرجح ظهور نموذج الرجل المشنوق في هذه الحالة أن صانعي السوق بصدد التحقق من قدرة السوق على استيعاب ما سيطرحونه للبيع. يؤكد ارتفاع حجم التداول فوق المتوسط على انخراط صانعي السوق بنشاط. ويُظهر ارتداد السعر بعد محاولة المطلعين دفعه إلى أسفل وجود عدد كافي من المشترين الراغبين في شراء الأصول التي يبيعها هؤلاء. محصلة ذلك بالنسبة للمطلعين هو أن الوقت مناسب تمامًا لبدء عملية البيع. ينصح خبراء التحليل الحجمي بالانتظار حتى يتأكد ضعف الزخم بعد رصد شمعة الرجل المشنوق. من الناحية المثالية، يجب أن تتبع شمعة الرجل المشنوق على الفور شمعة النجم الساقط. تعد تلك إشارة تحقق قوية بأن الانعكاس على وشك الحدوث. ولكن حتى إذا ظهرت شمعة النجم الساقط لاحقًا، فإنها لا تزال علامة على تأكيد جدية النموذج. وعلى أية حال، لا يمكن الادعاء بحدوث التحقق ما لم يصاحب شمعة الرجل المشنوق حجم تداول أعلى من المتوسط.

حجم الإيقاف الحرِج

يشير هذا النموذج إلى قوة السوق. يظهر هذا النموذج عندما يبدأ الترند الهابط في فقدان الزخم تدريجيًا بالتوازي مع بدء المشترون في استعادة زمام السيطرة على السوق وفرض كلمتهم على البائعين. ولكن بالنظر إلى أن الأسواق تميل إلى الحفاظ على الوضع الراهن، يفقد الترند الهابط زخمه بطريقة بطيئة وتدريجية حتى يطور السوق اتجاه صاعد متماسك. يقارن الخبراء ذلك بحاجة السفينة الكبيرة إلى التوقف ببطء قبل أن تعكس وجهتها. يشبه النموذج سلسلة من الشموع ذات الفتائل السفلية الطويلة والأجسام التي تضيق بشكل مطرد. يشير التحليل الحجمي إلى ضرورة أن يكون حجم التداول فوق المتوسط ويتزايد بشكل تصاعدي للتحقق من صلاحية النموذج. وتكتسب الإشارة الصعودية مزيدًا من المصداقية إذا أغلق السعر في النصف العلوي من نطاق الافتتاح-الإغلاق.

يفسر متخصصو التحليل الحجمي هذا السلوك بإقدام المطلعون على الشراء من المتداولين الأفراد. ولكن نظرًا لعدم قدرتهم على استيعاب ضغوط البيع في جلسة واحدة، يعود صانعو السوق في اليوم التالي وما يليه، وهكذا دواليك، حتى لا يتبقى بائعون في السوق. وبرغم أن البائعون ينجحون في البداية في دفع السعر للتحرك هبوطًا، إلا أن عددهم يتضاءل يومًا بعد آخر، ما يؤدي في نهاية المطاف إلى إضعاف الزخم الهبوطي. يفسر ذلك الانخفاض المستمر في فروق الأسعار (السبريد)، والذي يشير بدوره إلى ضعف القوة الهبوطية. يشير نموذج حجم الإيقاف الحرِج إلى أن السوق من المحتمل أن يعكس وجهته قريبًا ثم يبدأ في التحرك صعودًا. يبدأ النموذج عادةً في التشكل قبل بداية ذروة الشراء.

حجم بلوغ القمة

يُشير هذا النموذج إلى وجود ضعف. حجم بلوغ القمة هو الصورة المعاكسة لنموذج حجم الإيقاف الحرِج. يتكون النموذج من سلسلة من الشموع ذات الأجسام الضيقة والفتائل العلوية الطويلة. من الناحية المثالية، من المفترض أن تنتهي هذه السلسلة بشمعة النجم الساقط. ولكن كما هو الحال مع حجم الإيقاف الحرِج، فإن انخفاض السبريد يجب أن يلحقه زيادة مطردة في حجم التداول بحيث تكون أعلى من المتوسط. تزداد قوة الإشارة عندما تُغلق الفتائل العلوية في النصف السفلي من الشمعة.

يفسر أنصار التحليل الكمي هذا النموذج بالإشارة إلى أن المطلعين بصدد بيع الأصول التي استحوذوا عليها في السابق. برغم ذلك، فإنهم لا يبيعون كل ما بحوزتهم مرة واحدة لتجنب انهيار السوق، بل يتم زيادة الكمية المعروضة للبيع تدريجيًا، وهو ما ينعكس في تزايد حجم التداول. تواجه الأسعار بعد ذلك صعوبة متزايدة في الارتفاع بسبب زيادة حجم المعروض المُباع من صانعي السوق. لهذا السبب ينخفض السبريد وتواجه الأسعار صعوبة في الإغلاق بالقرب من قمم الجلسة، ما ينعكس في طول الفتائل العلوية. وفقًا للتحليل الحجمي، يسبق هذا النموذج مرحلة التوزيع. أما إذا ظهر في وسط مرحلة التوزيع، فإنه يشير إلى أن السوق سيصل إلى ذروة البيع قريبًا. ينصح خبراء التحليل الحجمي المتداولون في هذه الحالة بالاستعداد لحدوث انعكاس.

الدعم والمقاومة

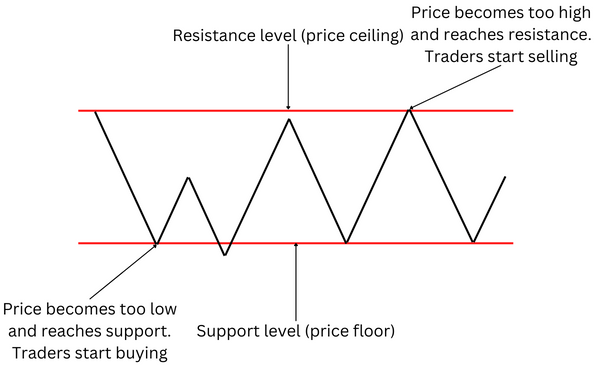

حتى هذه اللحظة كنا نناقش إما شمعة واحدة أو مجموعة صغيرة من الشموع. وبرغم أن المعلومات التي تقدمها الشموع ونماذج الشموع مفيدة بلا جدال، إلا أنها تظل محدودة الفائدة دون فهم المكان الذي تقف فيه في إطار الترند. بطبيعة الحال، ربما يسهل تحديد موقعك في الاتجاه في أي لحظة بعد فوات الأوان. ولكن فهم أين أنت في سياق الاتجاه الحالي في هذه اللحظة بالضبط يمكن أن يعتريه صعوبة بالغة. هناك أدوات عديدة يمكنها مساعدتك في حل هذه المشكلة. مفهوم الدعم والمقاومة هو أحد هذه الأدوات المفيدة. ملاحظة: يُطلق على مستويات الدعم والمقاومة أيضًا في بعض الأحيان أرضية السعر و سقف السعر، على التوالي. بشكل عام، مستويات الدعم والمقاومة هي المناطق على الرسم البياني التي يميل السعر إلى عكس وجهته عند الوصول إليها. عندما يصل الاتجاه الصاعد إلى إحدى مستويات المقاومة، يمكنك عندها توقع أن يرتد السعر هبوطًا. وبالمثل، عندما يصل اتجاه هابط إلى مستوى دعم، فمن المرجح أن ترتد الأسعار صعودًا. ترسم مستويات الدعم والمقاومة قناة أفقية تُبقي حركة السعر بداخلها، حيث يتحرك جيئةً وذهابًا بين الأرضية والسقف. ولكن لا يمكن أن يتحرك السعر بطريقة جانبية إلى ما لا نهاية، حيث سيتعين عليه في نهاية المطاف إما الكسر أعلى أو أسفل حدود القناة عندما تصبح قوى السوق بالقوة الكافية للقيام بذلك، وهو ما يتحقق في الأوقات التي ترجح فيها معنويات السوق التحرك في اتجاه معين. يمكنك أيضًا التفكير في خط الدعم باعتباره المستوى الذي يبدأ فيه غالبية المتداولون في إدراك أن الأسعار أصبحت منخفضة للغاية، ما يشجعهم على الدخول والشراء. وبالمثل، فإن خط المقاومة هو المستوى الذي تبدأ فيه الغالبية العظمى من المتداولين في الاعتقاد بأن السعر بات مرتفعًا للغاية، ما يشجعهم على البدء في البيع وجني الأرباح. من بين الطرق الأخرى لتصور مفهوم الدعم والمقاومة هو أن السوق يصل إلى مرحلة التشبع بالشراء عند مستوى المقاومة والتشبع بالبيع عند مستوى الدعم.

يمكن اعتبار مفهوم الدعم والمقاومة بطريقة أو بأخرى نبوءة تتحقق من تلقاء نفسها. ينظر معظم المتداولين إلى نفس مستويات الدعم والمقاومة، وهو ما يخلق لديهم توقعات متشابهة لانعكاس السعر عند هذه المستويات. يدفعهم ذلك لاحقًا إلى التموضع في السوق بناءً على افتراض أن الأسعار ستبدأ في الارتداد في الاتجاه المعاكس بمجرد أن تصل إلى السقف أو الأرضية، وهو ما يؤدي في نهاية المطاف إلى سلوك السعر الذي نراه على الرسم البياني. على عكس طرق تحليل الرسوم البيانية وسلوك السعر التي ناقشناها سابقًا، يُعتبر مفهوم الدعم والمقاومة مؤشرًا رجعيًا (متأخرًا) وليس استشرافيًا (رائد). بعبارة أخرى، ليس الغرض هنا النظر إلى المستقبل، بل معرفة ما حدث بالفعل في الماضي. ولكن في ظل الشهرة الواسعة لمؤشرات الدعم والمقاومة وطبيعة التنبؤ الذاتي المصاحبة لها، فإنها تعتبر أداة مفيدة لتوقع سلوك السعر. يُعد الدعم والمقاومة أحد المفاهيم التي تحظى بشهرة واسعة، حيث يمكنك العثور على ألاف المقالات التي تشرح آليات العمل (مثل المقالة التي بين يديك). برغم ذلك، يطرح التحليل الحجمي مفهومه الخاص. ولكن قبل مناقشة ذلك بالتفصيل، يجب أن تكون على دراية بثلاثة مبادئ رئيسية لاستخدام الدعم والمقاومة في تحليلاتك.

المبادئ الأساسية

- مستويات الدعم والمقاومة ليست نقاط جامدة. برغم أنه يتم الإشارة عادةً إلى مستويات الدعم والمقاومة باعتبارها نقاط سعرية محددة، ولكن في الواقع لا تتوقف الأسعار أبدًا عند تلك النقاط بالضبط. كما هو موضح في الصورة أعلاه، يمكن أن يعكس السعر وجهته بالقرب من خط الدعم أو المقاومة دون أن يلامسه بشكل مباشر. كما قد يتجاوز السعر مستوى الدعم والمقاومة ثم يعكس اتجاهه لاحقًا. وبالتالي يمكن القول من الناحية العملية أن مستويات الدعم والمقاومة هي مناطق حول مستويات الأسعار، وليست حواجز ثابتة عند هذه النقاط السعرية بالضبط. يضيف هذا بطبيعة الحال نوعًا من التقدير الذاتي إلى التحليل، وهو ما يجعل من الصعب نسبيًا التنبؤ بالنقطة المحددة التي قد يعكس السعر وجهته بالوصول إليها أو يميز الاختراق الحقيقي من مصيدة الثيران/الدببة.

- كلما تحركت الأسعار عرضيًا لفترة أطول داخل حدود الدعم والمقاومة، كلما كان الاتجاه الناتج أكثر قوة. كما يفترض قانون ويكوف الثاني، فإنالتأثير يجب أن يكون متناسبًا معالسبب. يمكنك التفكير في الأمر على أن السوق يستجمع قوته بينما يتحرك في مسار جانبي. وكلما طالت فترة الحركة العرضية، كلما استجمع السوق قدرًا أكبر من الزخم. وبالتبعية، كلما زاد الزخم كلما كانت الحركة الناتجة بعد اختراق حدود الدعم والمقاومة أكثر قوة. بعد ذلك، سيعتمد المدى الذي سيذهب إليه السوق ومدة استمرار الاتجاه الناتج على الإطار الزمني للرسم البياني. على سبيل المثال، قد تستمر الحركة لبضع ساعات إذا حدث الاختراق على مخطط الـ 15 دقيقة، بينما قد يستمر الاتجاه لعدة أسابيع على الرسم البياني اليومي.

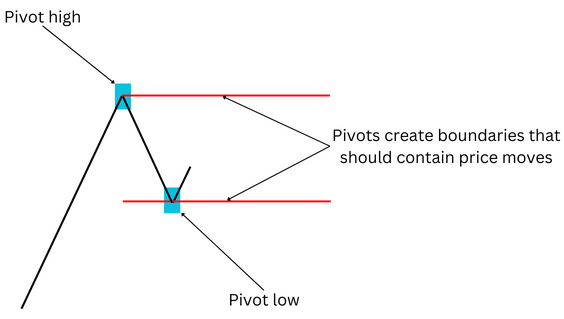

- استخدم نقاط البيفوت المحورية لتحديد مستويات الدعم والمقاومة. كما أشرنا آنفًا، من السهل تحديد خطوط الدعم والمقاومة بمجرد النظر إلى تحركات السعر السابقة. ولكن قد يصعب القيام بذلك إذا أردنا تحديد هذه المستويات الهامة في الوقت الحالي. لحل هذه المشكلة، يوصي التحليل الحجمي باستخدام نقاط البيفوت أو النقاط المحورية — وهي على وجه التحديد قمة بيفوت منعزلة وقاع بيفوت منعزل.

تحليل الاختراق

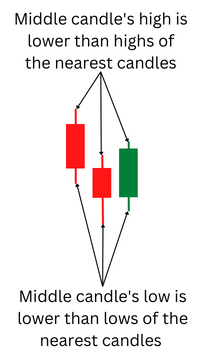

نقاط البيفوت المنعزلة

نقاط البيفوت المنعزلة أو النقاط المحورية المنعزلة هي نموذج على الرسم البياني يتكون من ثلاث شموع. قمة البيفوت المنعزلة يكون لها شمعة متوسطة ذات ارتفاع أعلى من قمم الشمعتين على جانبيها، وقاع أعلى أيضًا من قيعان الشموع المجاورة.

قاع البيفوت المنعزل يكون له شمعة متوسطة ذات قمة أقل من قمم الشموع المجاورة وقاع أعلى من قاع الشموع على جانبي الشمعة الوسطى.

تُظهر نقاط البيفوت المنعزلة المستويات التي من المرجح أن يعكس السعر وجهته عند الوصول إليها. تشير قمة البيفوت المنعزلة إلى أن الحركة الصعودية من المحتمل أن تتحول إلى حركة هبوطية. بينما يرجح قاع البيفوت المنعزل أن وصول الحركة الهابطة إليه سوف يتبعها موجة صعودية.

تحديد مستويات الدعم والمقاومة باستخدام نقاط البيفوت المنعزلة

ولكن كيف يمكننا استخدام نقاط البيفوت المنعزلة في تحديد مناطق الدعم والمقاومة؟ على سبيل المثال، تتشكل قمة البيفوت المنعزلة بعد حركة صاعدة. يعني ذلك أنه من المرجح أن يتبعها حركة هابطة. إذا تحقق هذا السيناريو، فإن قمة البيفوت تلعب هنا دور مستوى المقاومة. وبعد أن يتحرك السعر هبوطًا لبعض الوقت، ابدأ في البحث عن قاع بيفوت منعزل. إذا عكس السعر وجهته وبدأ في الصعود بعد ذلك، فأنت في هذه الحالة ستكون قد حددت مستوى الدعم. بعد ذلك يمكنك توقع أن تتحرك الأسعار بشكل عرضي من خلال مواصلة الارتداد بين مستويات الدعم والمقاومة.

يتكرر سيناريو مشابه في حالة تحرك الأسعار هبوطًا. ما يحدث هو أن قاع البيفوت المنعزل يشير إلى وجود مستوى للدعم. إذا ارتدت الأسعار من هناك، يمكنك البدء في البحث عن قمة بيفوت منعزلة، والتي ستلعب هنا دور مستوى المقاومة. ترسم هذه المستويات قناة تحصر حركة السعر بداخلها حيث يستمر في التحرك بشكل عرضي حتى حدوث الاختراق.

الاختراقات

قد تتحرك الأسعار بشكل جانبي لبعض الوقت، ولكن لا يمكن أن تبقى هكذا إلى ما لا نهاية. عاجلاً أم أجلاً، سيحدث كسر إلى أعلى أو أسفل حدود النطاق العرضي. وكما أشرنا سابقًا، كلما طالت الحركة العرضية كلما كان الاختراق النهائي أكثر قوة. تزداد قوة الاختراقات بشكل خاص في نهاية مرحلة التوزيع أو التراكم. ولكن كما ذكرنا آنفًا، فإن مستويات الدعم والمقاومة ليست حواجز جامدة، حيث يمكن أن تتجاوزها الأسعار لفترة وجيزة قبل أن تعود للتحرك داخل حدود القناة السابقة. إذًا كيف يمكننا التمييز بين الاختراق الحقيقي والكاذب؟ يقدم التحليل الحجمي إجابته المعتادة: ابحث عن حجم التداول. نظرًا لأن الاختراق يتطلب قوة كبيرة لكسر حدود القناة العرضية، فإنه من المنطقي أن يكون مصحوبًا بحجم نشاط كبير، كما أن أي تراجعات لاحقة باتجاه مستويات التداول السابقة من المفترض أن ترافقها أحجام تداول منخفضة. شيء مهم يجب تذكره: إذا كسر السعر مستوى الدعم، فإنه يتحول إلى مقاومة؛ وإذا كسر السعر مستوى المقاومة، فإنها تتحول إلى دعم. إذا ارتد السعر بعد اختراق صعودي، من المفترض أن يجد دعمًا عند نفس المستوى الذي لعب دور المقاومة في السابق. إذا تحقق ذلك، فإنه يشير بوضوح إلى أن الاختراق كان حقيقيًا. ينطبق نفس الأمر على الاختراق الهبوطي — حيث يجب أن تلقى أي محاولة للارتداد مقاومة من مستوى الدعم السابق. فيما يلي كيف يبدو الاختراق الصعودي:

كما ترى في الصورة، بدأ حجم التداول في الارتفاع بالتزامن مع استعداد السعر للاختراق، ثم وصل إلى قمته بمجرد حدوث الكسر المنتظر. يصاحب الارتداد الأول حجم تداول منخفض حتى أنه فشل في تجاوز مستوى المقاومة السابق، والذي تحول بدوره إلى خط للدعم. من المفترض أن تحدث أي ارتدادات لاحقة برفقة أحجام تداول منخفضة بينما يتزايد زخم حجم التداول مع البدء في موجات صعودية متلاحقة. وفيما يلي مثال على الاختراق الهبوطي:

تبدو هذه الصورة مشابهة، ولكنها مقلوبة. يكسر السعر خط الدعم بالتوازي مع ارتفاع حجم التداول. يفشل الارتداد اللاحق في كسر مستوى المقاومة الجديد الذي لعب في السابق دور الدعم. بعد ذلك، ترافق الموجات الهبوطية زيادة في أحجام التداول، والتي تنخفض بشكل ملحوظ مع أي محاولات لاحقة للارتداد.

اختراقات التداول

يقدم التحليل الحجمي ثلاثة قواعد بسيطة لتداول اختراقات التداول:

- إذا كان لديك مركز مفتوح في اتجاه الاختراق، ينبغي عليك الاحتفاظ به.

- إذا كان لديك مركز مفتوح في اتجاه معاكس للاختراق، ينبغي الخروج منه.

- إذا لم يكن لديك مركز مفتوح، ينبغي عليك فتح مركز جديد في اتجاه الاختراق.

اختراق عدة مستويات للدعم والمقاومة

ناقشنا حتى الآن اختراق قناة سعرية واحدة. ولكن سنلاحظ عند النظر إلى الرسوم البيانية الحقيقية وجود مستويات متعددة من الدعم والمقاومة. كما تشكل حركات السعر المتتالية قنوات جديدة بالتوازي مع تحرك السعر داخل نطاق عرضي، ثم الكسر خارجه وتأسيس اتجاه جديد، ثم تعاود الكرة بالتحرك في نطاق عرضي ورسم قناة تداول جديدة بعد أن يسير الاتجاه في مساره. هذه تفاصيل هامة ينبغي وضعها في الاعتبار. إذا كنت تتذكر، فإن الدعم يتحول إلى مقاومة بمجرد كسره، وبالمثل تتحول المقاومة إلى دعم بعد اختراقها. لمساعدتك على فهم آلية عمل هذه الظاهرة بشكل أفضل، وكيف يمكن أن تساعدك في توقع حركة السعر، ربما من الأفضل استخدام هذه المصطلحات أرضية السعر و سقف السعر. بهذه الطريقة يمكنك تخيل مستويات الدعم والمقاومة كمنزل مكون من عدة طوابق. في هذه المقاربة، فإن سقف الطابق الأول هو أرضية الطابق الذي يعلوه، وهكذا. عندما ينتقل السعر إلى أعلى متجاوزًا أحد الأسقف، يتحول هذا السقف إلى أرضية جديدة، فيما يصبح مستوى المقاومة التالي هو السقف الجديد. تستمر العملية على هذا المنوال حيث يمثل كل اختراق حلقة استمرارية للاتجاه السابق. أما عندما يعكس السعر وجهته، يبدأ السيناريو العكسي في طرح نفسه — يتراجع السعر إلى أسفل إحدى الأرضيات، والتي ما تلبث أن تتحول إلى سقف جديد. يصبح الدعم التالي هو الأرضية الجديدة حتى يكسر السعر دونه، ثم يصطف هو الآخر ليلعب دور السقف أو المقاومة التالية. وهكذا دواليك. فيما يلي صورة لفهم كيفية حدوث هذه العملية:

ولكن لماذا تعمل الأسواق بهذه الطريقة وتولي قدر كبير من الاهتمام لتلك المستويات التي قد تبدو للوهلة الأولى اعتباطية؟ هناك تفسيرات محتملة. كما أشرنا سابقًا، يمكن أن تعمل العديد من المؤشرات الفنية الشهيرة، بما في ذلك الدعم والمقاومة، كنبوءة تتحقق من تلقاء نفسها. يعني ذلك أنه في حال اعتقد عدد كبير من المتداولين أن الأسعار ستواجه صعوبة في مواصلة حركتها عند مستويات معينة، فإن هذا ما سيحدث بالفعل. هناك تفسير آخر مفاده أن الابتعاد عن نطاق السعر يعني أن السوق لم يعد يرى هذا النطاق مناسبًا — إما مرتفع للغاية أو منخفض جدًا. وبالتالي سيكون السوق مترددًا في العودة إلى نفس النطاق، ما يحول دون وصول الأسواق إليه مرة أخرى، على الأقل حتى تتغير معنويات السوق ويحدث انعكاس للاتجاه. كيف يمكن أن تساعدك هذه المعرفة كمتداول؟ بالنسبة للمبتدئين، يمكنك استخدام استراتيجية تداول الاختراق الموضحة في القسم السابق. معرفة المناطق التي من المحتمل أن تتوقف الأسعار عندها سيساعدك على تحديد المكان الأمثل لتعيين هدف الربح. يضع المتداولون عادةً أهداف جني الأرباح عند مستوى رئيسي للدعم أو المقاومة. وبطبيعة الحال، يمكن أن تساعدك في اختيار المكان المناسب لوضع أمر إيقاف الخسارة بعد حدوث الاختراق. في حالة الاختراق الصعودي، يمكنك وضع إيقاف الخسارة عند مستوى المقاومة السابق، والذي تحول لاحقًا إلى مستوى دعم، أو أدنى بمسافة بسيطة، وذلك لأنه في حالة حدوث الاختراق الحقيقي من المستبعد أن يتراجع السعر إلى ما دون هذا المستوى مرة أخرى في وقت قريب. يمكن استخدام استراتيجية مماثلة في حالة حدوث اختراق هبوطي — ضع أمر إيقاف الخسارة عند مستوى الدعم السابق الذي لا يمثل مستوى مقاومة، أو أدناه بمسافة بسيطة، لأنه من المرجح أن يواصل السعر التحرك هبوطًا لبعض الوقت، على الأقل حتى تأكيد الاختراق. حتى لو كنت مخطئًا وارتد السعر إلى نطاق التداول السابق، فإن تعيين مستوى إيقاف الخسارة في مكان معقول سيحد من خسائرك بشكل كبير أو يحميك مواجهة أي خسائر. ومرة أخرى، يضيف التحليل الحجمي بصمته للمفاهيم السابقة، وهي تحديدًا وضع حجم التداول في إطار هذا المزيج. إذا كنت تريد استخدام التحليل الموجي، راقب دائمًا حجم التداول حيث يصبح الاختراق مؤكدًا فقط في حال صاحبه حجم تداول مرتفع ومتصاعد قبل حدوث الكسر. أما إذا كسر السعر مستوى الدعم والمقاومة وكان حجم التداول منخفضًا، فإن التحليل الموجي ينظر إلى الاختراق في هذه الحالة باعتباره فخًا للأسماك الصغيرة.

خطوط الاتجاه الديناميكية مع نقاط بيفوت معزولة

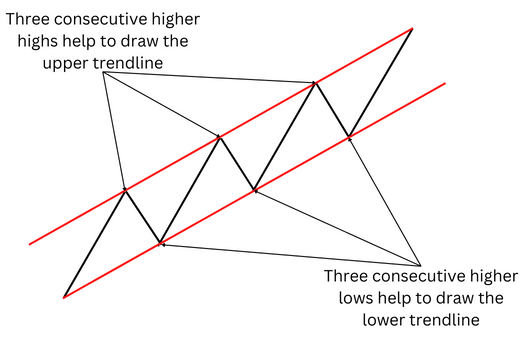

تحظى الاتجاهات بأهمية استثنائية بالنسبة للمتداولين، ما يجعل أدوات اكتشافها تحظى بشعبية واسعة. تعد خطوط الاتجاه واحدة من أبسط الأدوات وأكثرها استخدامًا لرصد الاتجاهات. الطريقة الأسهل والأكثر شيوعًا لتحديد الاتجاه ورؤية ما إذا كانت الأسعار تسجل قممًا وقيعانًا متصاعدة (في حالة الترند الصاعد) أو قمم وقيعان متناقصة (في حالة الترند الهابط). وبمجرد الانتهاء من هذه المهمة، يمكنك رسم خط اتجاه يربط بين سلسلة القمم والقيعان. مع مراعاة أن تكون هذه الخطوط متوازية. بهذه الطريقة سوف ترسم قناة (منحدرة لأعلى في حالة الترند الصاعد ولأسفل في حالة الترند الهابط) والتي من المفترض أن تُبقيّ حركة السعر بداخلها بحيث يرتد جيئةً وذهابًا بين حدود القناة. وبمجرد كسر السعر لهذه القناة، سيتعين عليك رسم خطوط جديدة لتمييز الاتجاه الجديد. الفكرة الرئيسية خلف خطوط الاتجاه هي أنها من المفترض أن تساعدك على رؤية الترند وتوقع تحركات الأسعار في إطاره (حيث من المتوقع أن يرتد السعر من حدود القناة)، ومعرفة متى يتوقف الاتجاه أو يعكس وجهته. ستحتاج عادةً إلى ثلاثة قمم وثلاثة قيعان لرسم خطوط الاتجاه. وبرغم أنه يمكنك رسم خط الاتجاه باستخدام اثنين فقط من القمم والقيعان، إلا أن هذه الخطوط تصبح أقل موثوقية. هناك العديد من الاحتمالات لرسم خط اتجاه يمر بنقطتين على أي مخطط بياني، ما يعني أن أي رسم بياني سيوفر خيارات عديدة لرسم هذه الخطوط، وهو ما يجعل من الصعب انتقاء الأفضل منها ويزيد من فرصة الخطأ، ما يجعلها بالتبعية غير مجدية في التنبؤ بتحركات الأسعار. على النقيض من ذلك، هناك فرص محدودة للغاية لرسم خطوط تصل بين ثلاثة نقاط على المخطط البياني، ما يجعل من خطوط الاتجاه أقل تكرارًا وأكثر موثوقية. فيما يلي مثال على خطوط الاتجاه التقليدية:

ينتقد أنصار التحليل الحجمي الطريقة التقليدية في رسم واستخدام خطوط الاتجاه. حجتهم في ذلك هو أن اتباع هذه الطريقة ستعني فوات الأوان لدخول السوق بعد توفر الشروط المذكورة لرسم خطوط الاتجاه. بعبارة أخرى، أنت تحتاج إلى ثلاثة أزواج من القمم والقيعان على الأقل لرسم قناة الاتجاه، وبانقضاء الوقت اللازم لظهور هذه النقاط سيكون الاتجاه قد استغرق فترة طويلة وربما بدأ يفقد زخمه أو حتى يقترب من نهايته. وفقًا لمنتقدي خطوط الاتجاه العادية، تكمن المشكلة الرئيسية هنا في أن هذه الأداة تنظر إلى الماضي فقط، وبالتالي فإنها لا تساعدنا على الدخول مع بداية الاتجاه، بل لا يتم ذلك سوى بعد انقضاء فترة طويلة. الدخول عند هذه النقطة قد يكون بالفعل متأخرًا جدًا وعديم الجدوى. برغم الانتقادات الموجهة لخطوط الاتجاه، لا يزال مستخدمو التحليل الحجمي يرون فيها أداة مفيدة يمكن توظيفها، ولكن بعد تطويعها وفق طريقتهم الخاصة. بالنسبة للمبتدئين، يراقب مستخدمو التحليل الحجمي دائمًا حجم التداول. أثناء فترة التوطيد، يبحث هؤلاء عن إجابة من حجم التداول لمعرفة ما إذا كنا بصدد توقف قصير للاتجاه أم أنه على وشك الانعكاس. وبحسب رأي هؤلاء، فإن ضعف حجم التداول خلال الحركة العرضية يشير عادةً إلى أن السوق يلتقط أنفاسه لبرهة قصيرة قبل استئناف الاتجاه السابق. على العكس من ذلك، فإن حجم التداول الكبير يرجح أن السوق يستعد لحدوث انعكاس. وبطبيعة الحال، سيستخدم متداولو التحليل الحجمي حجم التداول في التثبت من جدية الاختراق، وذلك على النحو الذي شرحناه في الفصل السابق. كما يهتم هؤلاء بطول الفترة الزمنية لمرحلة التوطيد، لأنه بحسب اعتقادهم، كلما طالت فترة الحركة العرضية كلما كان الاتجاه اللاحق أكثر قوة. ولكن الاختلاف الأكثر أهمية بين الطريقة التقليدية لرسم خطوط الاتجاه والطريقة المستخدمة في التحليل الحجمي هو أن خطوط الاتجاه يتم رسمها بالتوازي مع تطور الاتجاه ذاته، وليس فقط بعد نضوجه. للقيام بذلك يستخدم خبراء التحليل الحجمي نقاط البيفوت المنعزلة.

خطوط الاتجاه الديناميكية

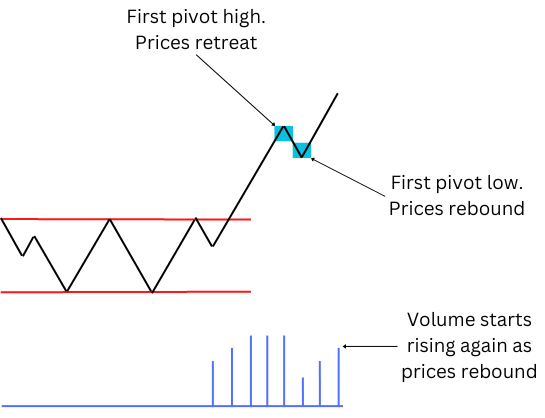

يشير التحليل الحجمي إلى أنه يمكنك استخدام نقاط البيفوت المنعزلة ليس فقط لإنشاء القنوات الأفقية، والتي تشير إلى مرحلة توطيد السعر، بل أيضًا لإنشاء قنوات صاعدة وهابطة، والتي تبرز الاتجاه. بالنسبة للمبتدئين، سيتعين عليك الانتظار حتى اختراق منطقة التوطيد. وكما جرت العادة، تعطي مدة التوطيد إشارة على مدى قوة الاتجاه الجديد. في الخطوة التالية ستحتاج إلى التحقق من جدية الاختراق من خلال النظر إلى حجم التداول، وذلك على النحو الذي شرحناه في الفصل السابق. يقترب التحليل الحجمي بعد ذلك الانتظار حتى ظهور نقطة بيفوت منعزلة. يمكنك الرجوع إلى الفصل السابق إذا كنت تريد تحديث ذاكرتك بشأن نقاط البيفوت المعزولة. دعنا نلقي نظرة على اتجاه صاعد كمثال. كسر السعر مستوى المقاومة. من المفترض أن يكون ذلك مصحوبًا بحجم تداول أعلى من المتوسط، ومن الأفضل أن يرتفع حجم التداول بوتيرة متصاعدة. بعد صعود السعر لبعض الوقت، تظهر نقطة بيفوت على الرسم البياني ويبدأ السعر في التراجع:

في اللحظة الحالية، من الصعب التأكد ما إذا كان التراجع الحالي انعكاسًا كاملاً أم مجرد حركة ارتدادية طفيفة قبل استئناف الاتجاه الرئيسي. ولكن يرجح انخفاض حجم التداول، كما هو موضح في الصورة، إلى ضعف القوى الهبوطية، وهو ما يعني أن التراجع لا يعدو كونه فترة توقف قصيرة قبل مواصلة الصعود. في واقع الأمر، يظهر قاع بيفوت على الرسم البياني، فيما تحاول الأسعار الصعود مجددًا:

الارتفاع في حد ذاته ليس مهمًا حيث قد تعكس الأسعار وجهتها مجددًا. ولكن إذا قفز السعر أعلى قمة البيفوت فسوف تزداد احتمالات نضوج الاتجاه الصاعد. وعلاوة على ذلك، وبالنظر إلى ما يركز عليه التحليل الحجمي، ينبغي دائمًا مراقبة حجم التداول. كما يظهر في الصورة أعلاه، بدأ حجم التداول في الارتفاع بالتوازي مع صعود السعر. يشير هذا إلى هيمنة القوى الصعودية وأن السوق بات يفضل التحرك إلى أعلى. تظهر نقاط البيفوت باستمرار في أسواق التداول النشطة. لذا دعنا نتخطى هذا قليلاً ونلقي نظرة على رسم بياني يتضمن العديد من القمم والقيعان المحورية:

كما ترى، يحتوي الرسم البياني الآن على ثلاثة قمم بيفوت وثلاثة قيعان بيفوت. لاحظ أن كل قمة بيفوت أعلى من القمة السابقة، وكل قاع بيفوت أعلى أيضًا من القاع السابق. يمكنك الآن رسم خطوط الاتجاه كما فعلت في السابق مع ثلاثة أزواج من القمم والقيعان. ولكن ما الفرق بين هذه الطريقة وخطوط الاتجاه القياسية؟ يُصِر مستخدمو التحليل الحجمي على فائدة استخدام نقاط البيفوت المعزولة لأنها تسمح لهم بدخول السوق عند أي نقطة، وليس فقط بعد انقضاء فترة طويلة على بداية الاتجاه. ويعتقد هؤلاء أن طريقتهم ستسمح لهم برؤية كيفية تطور الاتجاه ديناميكيًا، لذا يطلقون على هذه الطريقة خطوط الاتجاه الديناميكية. وكما هو الحال دائمًا، يظل حجم التداول عنصرًا بالغ الأهمية. انظر إلى الصورة أعلاه. سترى أن كل حركة صعودية تبعها ارتفاع في حجم التداول. على العكس من ذلك، كان حجم التداول منخفضًا مع جميع الارتدادات الهبوطية. هذا هو الأساس الذي يعتمد عليه التحليل الحجمي — تحقق دائمًا ما إذا كان حجم التداول يؤكد على جدية حركة السعر. لمزيد من الإيضاح، دعنا نلقي نظرة على اتجاه هابط أدناه:

يشبه هذا المخطط الرسم البياني السابق، باستثناء أن الأسعار كانت تتحرك في الاتجاه المعاكس. ولكن يظل منطق خطوط الاتجاه الديناميكية كما هو — استخدم نقاط البيفوت المنعزلة (ثلاثة أزواج في هذه الحالة أيضًا) لرسم خطوط الاتجاه التي تسيطر على حركة السعر وتُظهر الترند الحالي. وعلاوة على ذلك، يجب النظر إلى حجم التداول. في الاتجاه الصاعد، يمكننا توقع زيادة حجم التداول بالتوازي مع ارتفاع الأسعار. لذا من الخطأ الاعتقاد أن حجم التداول يجب أن يتحرك أيضًا "في نفس اتجاه" الأسعار في حالة الترند الهابط. بمعنى آخر، يعتقد البعض أن حجم التداول يجب أن يتراجع بالتوازي مع تراجع الأسعار. ولكن هذا الاعتقاد ليس صحيحًا. تذكر: يُظهر حجم التداول قوة حركة السعر بغض النظر عن اتجاهها. وبالتالي يؤكد حجم التداول المرتفع على صلاحية حركة السعر، سواء كانت صاعدة أو هابطة. يعني ذلك أنه في حالة الترند الهابط يجب أن يرتفع حجم التداول بالتوازي مع انخفاض الأسعار. وهذا هو ما يمكنك رؤيته في هذه الصورة: يزداد حجم التداول مع انخفاض السعر، ما يؤكد على جدية الترند الهابط، فيما نلاحظ انخفاض حجم التداول مع أي ارتدادات صعودية، في إشارة إلى تلاشي قوة المشترين في السوق. بالعودة إلى مثال الاتجاه الصاعد، ستظهر قمة البيفوت الجديدة عاجلاً أم أجلاً عند نفس مستوى القمة السابقة أو ربما أقل. تُعد تلك إشارة على أن الاتجاه الصعودي يفقد زخمه، وهو ما يمهد إما للتوقف لبعض الوقت، أو ربما يقترب من نهايته. يمكن أن يعطينا قاع البيفوت التالي إشارة على أي من هذين الاحتمالين الأكثر قابلية للتحقق. إذا كان القاع الحالي عند نفس مستوى القاع السابق أو أعلى قليلاً، فتلك إشارة على أن الاتجاه الصاعد يستجمع قوته قبل استئنافه في أي وقت في المستقبل. أما إذا ظهر قاع البيفوت الجديد أسفل القاع السابق، فتلك إشارة على أن الاتجاه بدأ في الانعكاس وربما تحول بالفعل إلى ترند هابط. بطبيعة الحال، لا تكون الرسوم البيانية عادةً بهذه البساطة والوضوح. قد لا تظهر نقاط البيفوت المنعزلة في إطار الاتجاه. ويرى محللو التحليل الحجمي أنه في حالة حدوث ذلك عندما يكون حجم التداول متوسطًا أو أقل من المتوسط، فإن تلك إشارة على ضعف الاتجاه، لذا من الأفضل البقاء خارج السوق حتى إشعار آخر.

خاتمة

قد لا تروق أفكار التحليل الحجمي لجميع المتداولين، خصوصًا وأنها تعتمد في جوهرها على نظرية المؤامرة التي تفترض تلاعب المُطلعين بالأسواق المالية. ولكنك لست مضطرًا لتصديق كل هذه الافتراضات للاستفادة من التحليل الحجمي، أو على الأقل بعض أجزاء منه. في نهاية المطاف، تبدو فكرة مراقبة نشاط السوق وبناء قرارات التداول على مدى قوته أو ضعفه معقولة إلى حد كبير. الميزة الرئيسية في التحليل الحجمي هي الجمع بين تحليل السعر وتحليل حجم التداول، وهو مزيج يمكن أن يساعدك على رؤية قوة الاتجاه والتنبؤ به بشكل أفضل، وهو ما ينطبق على اختلالات العرض والطلب، مستويات الدعم والمقاومة، مناطق التراكم والتوزيع، ونقاط الانعكاس المحتملة. أحد المزايا الأخرى لهذه الطريقة هو إمكانية استخدامها في أي نوع من الأسواق المالية، سواء الأسهم أو الفوركس أو السلع. العيب الرئيسي في التحليل الحجمي هو أن استخدامه يقتصر فقط على مخططات الشموع اليابانية. برغم ذلك، فهذا ليس عيبًا كبيرًا حيث أن مخططات الشموع هي بالفعل الأكثر شهرة واستخدامًا. قد لا يكون التحليل الحجمي أيضًا مناسبًا لجميع أنواع المتداولين واستراتيجيات التداول. لذا قد يكون من الصعب إخبارك على الفور ما إذا كان هذا النوع من التحليل سيكون مفيدًا في حالتك. وهذا عيب آخر — حيث سيستغرق الأمر بعض الوقت قبل أن تعرف ما إذا كانت هذه الطريقة مناسبة لك من عدمه. وحتى إذا كان التحليل الحجمي سيعجبك في نهاية المطاف، فسوف يستغرق بدء استخدام هذه الطريقة في التحليل وإتقانها بعض الوقت والخبرة.