الارتباطات بين الأسواق

دون الغوص في التفاصيل الفنية، يكون الارتباط بين ورقتين ماليتين مثالياً إذا كان متغير إحصائي يسمى معامل الارتباط يساوي +1. الارتباط السلبي التام يساوي -1، ويعني أن الورقتين الماليتين تتحركان في اتجاهات متعاكسة. عندما يساوي معامل الارتباط صفر فإن هذا يعني أن تحرك إحدى الأوراق المالية في اتجاه ما لن يستتبعه بالضرورة تحرك الورقة الأخرى في اتجاه معين تبعاً لذلك.

في الواقع العملي، لا يوجد في الأسواق المالية ارتباط تام بين أداة مالية وأخرى بسبب استحالة تطابق كلا الأصلين، ولكن بدلاً من ذلك نستخدم معاملات ارتباط ذات قيمة مرتفعة بين ورقتين ماليتين للتنبؤ بأن التغير في إحداهما سوف يصاحبه تغير مماثل في الورقة الأخرى، سواء في نفس الاتجاه أو في الاتجاه المضاد. تتفاعل جميع الأوراق المالية مع البيانات الاقتصادية الصادرة والتطورات الأخرى، ولهذا يعد معامل الارتباط طريقة سهلة وسريعة لتجنب استهلاك الوقت في تحليلات مطولة. تسمح معاملات الارتباط للمحلل والمتداول بالقفز مباشرة إلى الاستنتاجات.

هناك الكثير من الهراء حول الارتباطات بين الأسواق بأكثر من أي موضوع آخر في عالم الفوركس. ربما الافتراض الأكثر حماقة في هذا الصدد هي العلاقة المزعومة بين زوج EUR/USD وسعر النفط. لا نعني هنا بالقول أنه لا يوجد أي نوع من الارتباط. في واقع الأمر، فإن معامل الارتباط بين خام غرب تكساس الوسيط واليورو مرتفع إلى حدٍ ما، على الأقل في معظم الأوقات وعلى مدى فترات زمنية طويلة. بعبارة أخرى، لا يمكن إنكار فكرة الارتباط من الناحية العملية.

لا تكمن المشكلة في مفهوم الارتباط ذاته بل في تلك الثرثرة الفارغة أحياناً حول هذا الموضوع. حين يفشل محللي النفط في تفسير حركة السعر فإنهم يلجأون ببساطة إلى القول بأن "النفط يرتفع بسبب انخفاض الدولار". أيضاً عندما يفشل محللي الفوركس في تفسير ارتفاع معين في سعر الدولار، فإنهم يلجأون إلى تفسير ذلك بالقول أن "ارتفاع الدولار يأتي بسبب انخفاض النفط". هذا النوع من السببية الدائرية يبدو في أحيان كثيرة عديم الفائدة خصوصاً بسبب تغافله عن الأسباب الحقيقية والدائمة التي تؤدي إلى تغير سعر النفط – عوامل العرض والطلب – وكذلك الأسباب الرئيسية التي تحرك أسعار EUR/USD، مثل سياسات البنوك المركزية. الجانب الأكثر فجاجة في الحديث عن علاقات الارتباط في الأسواق هو الافتراض بأن هذا الارتباط هو نفسه السبب الذي يفسر الظاهرة. "ترتفع أسعار النفط لأن الدولار ينخفض."

يبدو هذا الافتراض صحيحًا في بعض الحالات — ينظر متداولو الفوركس إلى النفط، والنفط فقط — ولكن السبب الرئيسي وراء قوة معامل الارتباط هو أن النفط والدولار يستجيبان بنفس القدر لعوامل محددة، ولكن في الاتجاه المعاكس. أحد الأمثلة على ذلك هو بداية الغزو الروسي لأوكرانيا في فبراير 2022. ستلاحظ على الرسم البياني التالي أن علاقة الارتباط كانت في واقع الأمر سلبية منذ بداية 2022.

يمكنك أن ترى العديد من الحالات التي تحرك فيها النفط واليورو في اتجاهات متضادة. انظر إلى الرسم البياني أدناه، والذي يظهر نفس البيانات بشكل يومي. يمثل الخط الأخضر الانحدار الخطي لأسعار النفط، فيما يشير الخط الأحمر إلى الانحدار الخطي لزوج EUR/USD. كلاهما يدل على اتجاه حقيقي. في معظم أوقات هذه الفترة كان معامل الارتباط دون الصفر، حتى في وجود فترات تحرك فيها كلا الأصلين بشكل متزامن.

الدرس الذي نتعلمه هنا هو أن الارتباط القوي على مدار فترة زمنية طويلة لن يكون مفيداً عند التداول على إطار زمني قصير المدى. وبالتالي فان معامل الارتباط الأكثر فائدة لمتداول الفوركس على اليورو هو لفترة 15 دقيقة أو 1 ساعة أو على الأكثر الإطار الزمني اليومي.

كان هناك حديث بعد ذلك عن "فض الارتباط" بعد أن أصبحت الولايات المتحدة أحد كبار منتجي النفط والغاز، وهو ما قلل اعتمادها على النفط الأجنبي بعد تفوقها على كبار المنتجين التقليديين مثل روسيا والسعودية. ربما يثور تساؤل حول اختفاء الأساس المنطقي لهذا الارتباط مع ارتفاع مستويات إنتاج النفط في الولايات المتحدة شهرًا بعد آخر. ربما يكون هذا الافتراض صحيحًا. تكمن الفائدة الرئيسية من الاكتفاء الذاتي من الطاقة في تحسن الميزان التجاري للولايات المتحدة، ولكنه ليس محركًا فوريًا لأسعار الصرف هذه الأيام، حتى برغم أن إضافة 1-2% إلى الناتج المحلي الإجمالي سوف يلفت انتباه متداولي الفوركس في نهاية المطاف. لا يجري تضمين أسعار الطاقة أيضًا في قراءة مؤشر أسعار المستهلكين بقيمته الأساسية، لذا لا يمكننا أن نتوقع تغييرًا يذكر في هذا السياق. ربما تتساءل إذًا ما هي الفكرة وراء فك الارتباط؟

هناك حالات يمكننا أن نرصد فيها وضوح الارتباط بين الأسواق والسببية. أحد أبرز الأمثلة على ذلك الفترة التي شهدت ارتفاع سعر النفط بين أغسطس وأكتوبر من عام 2021. أدى ارتفاع النفط آنذاك إلى موجة صعودية للعملة النرويجية، وهو ما يتضح في الرسم البياني أدناه. يظهر النفط باللون الأسود، فيما تعرض الشموع الزرقاء والبرتقالية سعر صرف NOK/EUR. السبب الرئيسي في العلاقة بين النفط والكرونة النرويجية هو أن النفط الخام يشكل جزءًا كبيرًا من صادرات النرويج. وبالتبعية، فإن ارتفاع أسعار النفط يجلب تدفقات كبيرة من العملات الأجنبية إلى البلاد، وهو ما يدعم سعر صرف الكرونة.

تفتح هذه الملاحظة باب جديد من التساؤلات. يجب أن نكون حريصين في افتراض وجود نفس النوع من العلاقة بين العملات الرئيسية وصادراتها السلعية كما هو الحال في الحالة النرويجية. لا تندرج الكرونة النرويجية ضمن العملات الرئيسية كما أن اقتصاد النرويج لا يصنف ضمن الاقتصادات العالمية الكبرى ولهذا من الصعب أن نحصل على تحركات مشابهة في الأسواق المالية الكبرى. في الولايات المتحدة على سبيل المثال، كان معامل الارتباط بين النفط والأسهم الأمريكية منذ عام 1973 هو -0.003 على أساس شهري. وعندما ارتفعت أسعار النفط، انخفضت أسعار الأسهم في المقابل، ولكن بنسبة بسيطة للغاية يمكن لأسباب عملية تجاهلها تماماً وافتراض أنها تساوي الصفر. يبدو هذا مثال على علاقات الارتباط التي تكون مرتفعة لمدة قصيرة ولكنها لا تدوم لفترات طويلة، تماماً عكس حالة النفط واليورو.

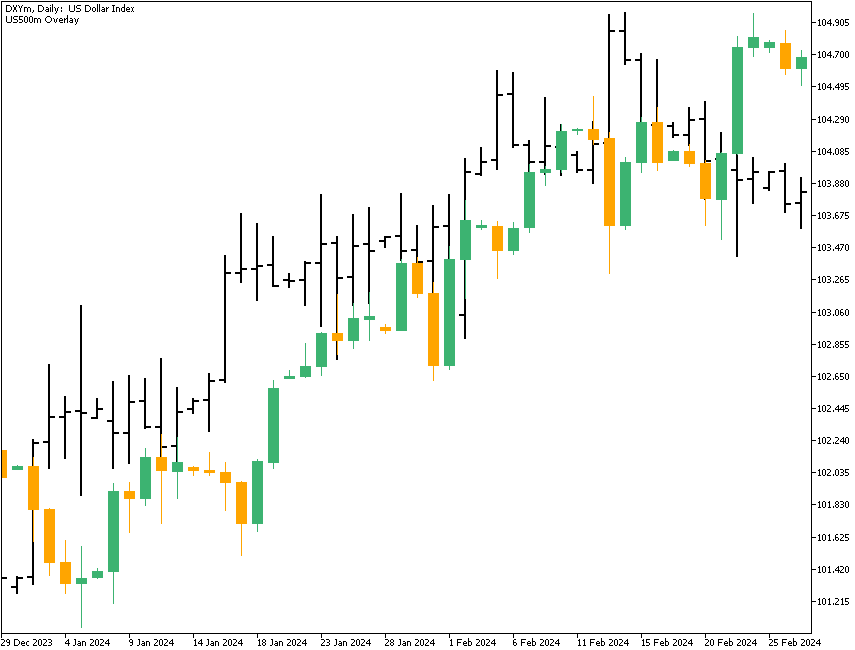

أحد العلاقات الأخرى طويلة المدى هي تلك التي نلحظها بينمؤشر الدولار الأمريكي المرجح بالميزان التجاري مقابل S&P 500. تُظهر البيانات اليومية المشتقة من تعاملات مارس 2014 أن قيمة معامل الارتباط آنذاك كانت 0.545. يفترض ذلك ضمنيًا أن الدولار القوي مفيد للأسهم الأمريكية، حيث يجعل من استيراد المواد أقل تكلفة بالنسبة للشركات المحلية. يفسر ذلك المكاسب التي تحققها الأسهم الأمريكية بالتزامن مع ارتفاع الدولار في 55% من الحالات المرصودة. كما تميل الأسهم والدولار إلى الارتفاع معًا عندما يسجل الاقتصاد الأمريكي نموًا أعلى من المتوسط.

التحقق من صحة البيانات

إذا كنت من محبي تعدين البيانات، يمكنك إجراء تمارين الارتباط بسهولة باستخدام جدول إكسل أو أي برنامج مشابه. برغم ذلك، يتعين عليك أن تخطو الخطوة التالية، وهي الحصول على قيمة r التربيعية لمعامل ارتباطك. إنشاء قيمة r التربيعية (عن طريق تربيع الرقم) يمنحك درجة السببية التي يمكن تنسيبها من الجهد المتغير الأول إلى المتغير الثاني. في حالة مؤشر S&P 500 ومؤشر الدولار الأمريكي، كانت قيمة r التربيعية تساوي 0.0086، وهو ما يعني أنه لا يمكن ربط تحركات الأسهم الأمريكية باتجاهات الدولار. لا ينفي ذلك بالضرورة وجود ارتباط بين تحركات كلا السوقين في بعض الأيام. على سبيل المثال، كان الدولار و S&P 500 يرتفعان بشكل متزامن منذ بداية 2024 بسبب التوقعات المرتبطة بسياسة أسعار الفائدة التي يتبعها الاحتياطي الفيدرالي. يتعارض ذلك بشكل مباشر مع فكرة العلاقة العكسية بين الدولار وS&P 500 بعد ارتفاعهما معًا خلال تلك الفترة، وهو ما يشير إلى أهمية فهم السياق عند دراسة علاقات الارتباط.

يتلاعب الجميع طوال الوقت بعلاقات الارتباط. نحن بالفعل نرى يومياً العديد من المقالات التي يدعي فيها المؤلف بأنه قد اكتشف علاقة غير معروفة، على سبيل المثال بين فول الصويا والألومنيوم، أو أي شيء على نفس القدر الطرافة (وفي غالب الأحوال يثبت أن هذا الادعاء غير صحيح).

بعد هذا الكم من التحذيرات حول إساءة تفسير أو استخدام علاقات الارتباط، يظل من المفيد برغم ذلك الإلمام بالاعتقادات السائدة في سوق الفوركس بخصوص تلك الارتباطات، حتى لو كانت خاطئة. يميل سوق الفوركس إلى الاعتقاد أن الدولار سينخفض إذا ارتفعت أسعار النفط. كما يعتقد أيضاً أن اليورو يرتبط بعلاقة إيجابية مع مؤشر S&P 500. من الصعب جداً التغافل عن هذه التقاليد السائدة في السوق بغض النظر عن مقدار البيانات التي تستند إليها.