مخططات الشموع اليابانية

صممت مخططات الشموع اليابانية من قبل التجار اليابانيين قبل عدة قرون، ويقال أن الهدف منها كان المساعدة في تجارة الأرز. ومنذ أن قدمها ستيفن نيسون للغرب في عام 1990، اقتحمت الشموع اليابانية جميع الأسواق بلا استثناء ويستخدمها في الوقت الحالي أغلبية المحللين كأحد أدواتهم الرئيسية. حظيت الشموع اليابانية بشعبية كبيرة بسبب قدرتها على عرض عدد كبير من المعلومات مقارنة بالشموع العادية.

تركز الشموع اليابانية على أسعار الافتتاح والإغلاق بأكثر من القمم والقيعان، وذلك بالمقارنة مع الشموع العادية. تتكون الشمعة اليابانية من مستطيل (يسمى "الجسم الحقيقي") والذي يشير أعلاه إما إلى الافتتاح أو الإغلاق، ويمكنك بسهولة التمييز بينهما في لمحة واحدة لأن جسم الشمعة يأخذ اللون الأبيض إذا كان سعر الإغلاق في الجزء العلوي. تشير الشموع البيضاء إلى سيطرة المشترون على السوق وهو ما يشير إليه وجود سعر الإغلاق أعلى من سعر الافتتاح.

أما إذا اكتست الشمعة باللون الأسود فإن هذا يشير إلى وجود سعر الإغلاق أسفل جسم الشمعة، وكما هو الحال مع تحليل الشموع العادية، يعني وجود مستوى الإغلاق أدنى مستوى الافتتاح إلى غلبة المشاعر السلبية خلال الإطار الزمني الذي تتناوله الشمعة بالدراسة.

عند رؤية سلسلة من الشموع البيضاء فإن ذلك يشير إلى أن سعر الإغلاق كان أعلى من سعر الافتتاح بصورة مستمرة كما قد تلاحظ أيضاً وجود سلسلة من القمم المتصاعدة، وهو ما يعطيك شعور فوري بالارتياح للاحتفاظ بهذه الورقة المالية. على النقيض من ذلك، عندما ترى سلسلة من الشموع السوداء فإن هذا يؤشر على وجود توجهات سلبية في السوق بخصوص تلك الورقة المالية ما يجعل بيعها هو الخيار الأفضل.

لاحظ أنك ستشاهد أيضًا الشموع ملونة بالأخضر والأحمر أو مجموعات أخرى من الألوان.

تتم الإشارة إلى القمم والقيعان عن طريق خطوط تتدلى من أعلى وأسفل جسم الشمعة الحقيقي. يطلق على هذه الخطوط الظلال، كما قد تحمل أسماء أخرى مثل الفتيل (في إشارة إلى فتيل الشمعة) والذيل.

يمكنك معرفة المزيد عن تشريح الشمعة اليابانية في درس هيكل الشموع اليابانية . .

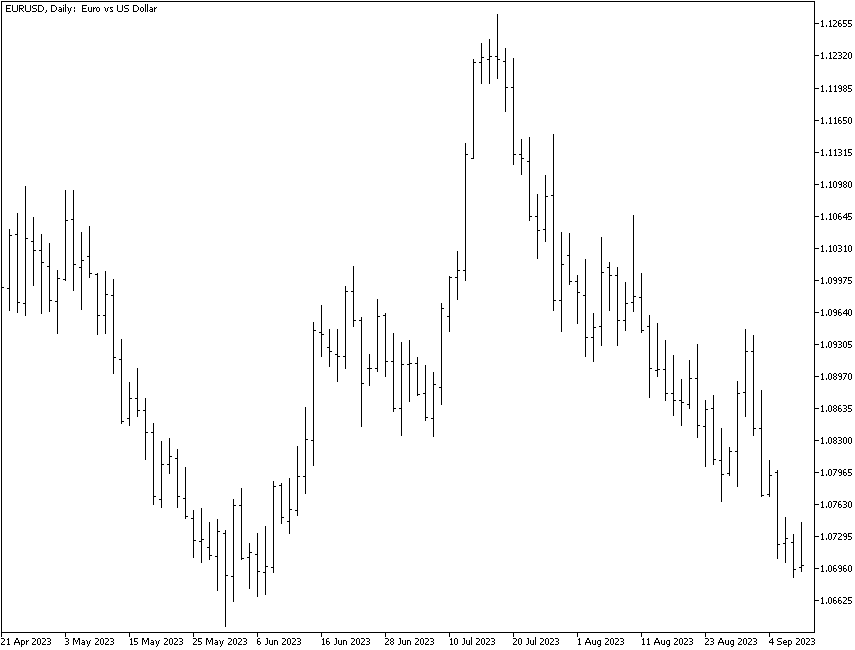

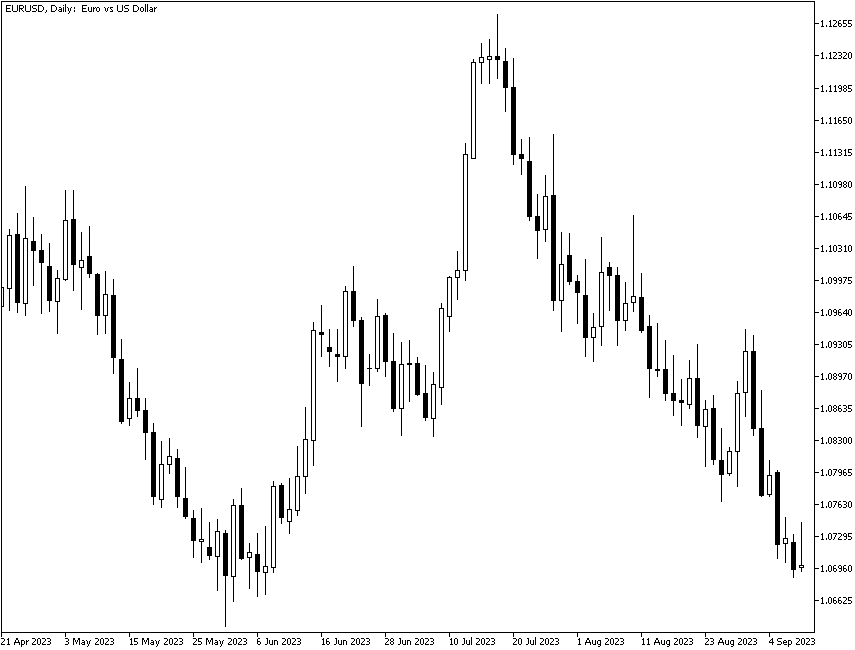

تتميز بنية الشموع اليابانية بميزة هائلة تتفوق بها على نظيرتها من الشموع التقليدية. يقتصر هيكل الشمعة العادية على خط عمودي فيما تمتلك الشمعة اليابانية "جسم حقيقي" في شكل مستطيل الأمر الذي يجعلها أكبر حجماً. يكتسي الجسم الحقيقي باللون الأبيض عندما يكون سعر الإغلاق أعلى من سعر الافتتاح، فيما يكتسي باللون الأحمر إذا كان سعر الإغلاق أقل من الافتتاح. ظهور سلسلة من أجسام الشموع ذات اللون الواحد يعطي إشارات بصرية بشكل فوري. قارن بين نوعي الرسوم البيانية أدناه وأخبرنا ما هي المجموعة التي تعطيك انطباع أكثر وضوحاً؟

وبالإضافة إلى الإشعارات البصرية الفورية، توفر الشموع اليابانية ميزة إضافية رائعة – تتمثل في إمكانية استخدامها على أي إطار زمني، وصولاً إلى الدقيقة الواحدة. في واقع الأمر، إذا كنت متداول على المدى القصير جداً وتحتفظ بصفقاتك لفترة تتراوح بين 15 دقيقة إلى 4 ساعات، عندها يمكنك استخدام الشموع اليابانية على عدة أطر زمنية للحصول على قدر كبير من المعلومات عن حركة السوق. على سبيل المثال، قد تظهر الشموع اليابانية على الأطر الزمنية الصغيرة تلاشي زخم الحركة السابقة والذي ستعكسه في تلك الحالة تضاؤل تدريجي في حجم الشموع إلى الدرجة التي قد تصل معها إلى رسم نموذج الدوجي (الافتتاح والإغلاق عند نفس المستوى). يجدر ملاحظة أنك سترى عدد كبير من شموع الدوجي والشموع ذات الأجسام الحقيقية الصغيرة في نهاية فترات التداول، خصوصاً في جلسة نيويورك، وذلك مع تقليص المتداولين لنشاطهم.

أهمية حجم الشموع

كما هو الحال مع جميع أنواع الشموع، يعطي كبر حجم الشمعة إشارة إلى أن الفترة التي تمثلها الشمعة كانت تموج بقدر كبير من الحركة. وعلى العكس من ذلك، يشير صغر حجم الجسم الحقيقي إلى تضاؤل أنشطة التداول، وفي مثال آخر يعني اتساع حجم الشمعة بعد ذلك لتتجاوز مستويات افتتاحها وإغلاقها مستويات الافتتاح والإغلاق للشمعة السابقة إلى تشكيل ما يسمى بنموذج "شمعة الابتلاع". عندما تكتسي هذه الشمعة باللون الأبيض (الإغلاق أكبر من الفتح)، نطلق عليها "شمعة الابتلاع الصعودي"، والتي تعني أنها فتحت أدنى سعر افتتاح اليوم السابق إلا أنها تجاوزت سعر الإغلاق بعد ذلك. أما إذا اكتست الشمعة باللون الأسود (الإغلاق أعلى من الفتح)، عندها يطلق على هذا النموذج "شمعة الابتلاع الهبوطي".

يمكنك الانتقال إلى درس نماذج الشموع اليابانية إذا كنت ترغب في معرفة المزيد عن هذه الشموع.

أحد نماذج الشموع المتكررة في تجارة الفوركس هو ما يطلق عليها شمعة الدوجي، والتي تكون أسعار افتتاحها وإغلاقها متساوية تقريباً ولهذا يقتصر مظهر جسم الشمعة الحقيقي على مجرد خط أفقي. تأخذ شمعة الدوجي شكل علامة زائد: +. وجود أسعار الفتح والإغلاق عند نفس المستوى تقريباً يخبرنا بأن السوق متردد وغير حاسم، ولكن ظهور هذا النوع من الشموع بالقرب من نهاية اتجاه يحتوي على شموع ذات أجسام حقيقية كبيرة يعطي إشارات أكثر إلحاحاً ووضوحاً مقارنة بمخطط الشموع العادية – حيث يشير إلى غياب الحسم عن اتجاهات السوق. قد تشير شمعة الدوجي، وقد لا تشير، إلى اقتراب حركة السعر من نهايتها – وعندها قد تحتاج للنظر إلى الشمعة التالية لاكتشاف ذلك. أي بعبارة أخرى يقتصر دور شمعة الدوجي على كونها إشارة تحذيرية.

عيوب الشموع اليابانية

تركز الشموع اليابانية بشكل رئيسي على أسعار الافتتاح والإغلاق، وهو ما يعني بالضرورة تغافل عن أهمية قمم وقيعان السعر ووضعها في مرتبة ثانوية. ولكن دعنا نتذكر أن التعريف التقليدي للترند الصاعد هو وجود سلسلة من القمم المتصاعدة والقيعان المتزايدة (والمقصود بها أسعار الإغلاق)، فيما يتمثل تعريف الترند الهابط في ظهور سلسلة من القيعان المتناقصة والقمم المتناقصة (مع افتراض أننا نتحدث عن أسعار الإغلاق). قد يؤدي ذلك إلى تشوه في فهم البيانات حيث قد نحصل على سلسلة من القمم والقيعان المتصاعدة ولكن في نفس الوقت ذات أسعار إغلاق متناقصة وهو ما يعني أن هذا الترند الصاعد قد لا يدوم طويلاً. كقاعدة عامة، الترند الصاعد هو سلسلة من القمم المتزايدة. وبهذا قد تتعارض الشموع اليابانية مع أحد المفاهيم المحورية للاتجاه.

لا تخبرك الشموع اليابانية بما يأتي أولاً، القمة أم القاع. في مخططات الشموع العادية يمثل الخط الأفقي الصغير على يسار الخط العمودي سعر الافتتاح فيما تمثل العلامة اليمنى سعر الإغلاق. وبحسب الإطار الزمني الذي تنظر إليه، قد لا تهتم كثيراً بمن يأتي أولاً، القمة أم القاع، إلا أن مخطط البارات يعطيك نوع من التحذير حول ما يمكن أن تتوقعه لاحقاً. إذا كان سعر الافتتاح قريب من القاع وكان سعر الإغلاق قريب من القمة، على سبيل المثال، عندها قد تتوقع أن تكون الشمعة التالية صعودية. ولكن حتى نكون منصفين دعنا نشير إلى أن الشموع اليابانية سوف تشير أيضاً إلى الشيء ذاته، حيث ستكتسي باللون الأبيض، إلا أن تحليل مخطط البارات يميل إلى أن يكون أكثر دقة مقارنة بالشموع اليابانية.

وبالإضافة إلى ذلك، تعتبر الشموع اليابانية مؤشرات قصيرة الأجل لتلخيص التوجهات السائدة في السوق خلال الفترة التي تمثلها ما بين شمعة واحدة إلى خمسة شموع. وكما أشرنا أعلاه، تأتي شمعة الدوجي في نهاية سلسلة طويلة من الشموع غير واضحة الاتجاه كإشارة تحذيرية، إلا أنها لا تكون قاطعة حتى التعرف على بيانات الشمعة التالية. ولهذا يمكن القول أن تحليل الشموع اليابانية يأخذ دائماً صبغة مستمرة في طور التشكل.

إحدى المشكلات الأخرى هو وجود العشرات من نماذج الشموع اليابانية. صحيح أنه يمكنك تعلم أهم خمسة نماذج بسهولة، إلا أن محاولة تطبيق عدد أكبر من ذلك قد يكون مملاً ومعقداً في آن واحد.

يمكنك أن تعتمد في تداولاتك بشكل كبير على الشموع اليابانية. ولكن كما هو الحال مع جميع المؤشرات، تقتصر وظيفتها على الإشارة إلى ما سبق ولكن دون أن تكون لها القدرة في أن تملي ما سيأتي لاحقاً. قد ترى إحدى نماذج الشموع اليابانية التي تشير إلى اتخاذ قرار في اتجاه معين – كما هو الحال مع دوجي في نهاية سلسلة طويلة من الشموع البيضاء أو السوداء كما أشرنا آنفاً – ولكن تكتشف أن الترند يستمر في نهاية المطاف. إحدى النماذج التي تفشل بشكل متكرر في تجارة الفوركس هو ما يطلق عليها "الشموع الثلاثة البيضاء" و"الشموع الثلاثة السوداء"، والتي تعني في التحليل القياسي للشموع اليابانية تجدد الزخم وبالتالي استمرار الشمعة التالية في نفس الاتجاه. ولكن في الفوركس، من النادر الحصول على شمعة استمرارية رابعة. قد نحصل على الشمعة الخامسة، ولكن ليس الرابعة. يجب أن تكون قادراً على فهم درجة الميل واستقرار الترند قبل تطبيق تحليل الشموع اليابانية. لا يمكنك تحليل التعديلات التي تطرأ على الاتجاه ما لم تكن قادراً على تمييز اتجاه معين وقادراً على تحديد أبعاده.

التوافق مع المؤشرات الأخرى

تعمل الشموع اليابانية بشكل متوافق تماماً مع جميع المؤشرات، وهو أمر منطقي، بالنظر إلى أن المؤشرات تميل عادة إلى استخدام سعر الإغلاق، كما هو الحال مع الشموع اليابانية. تعمل الشموع اليابانية مع جميع المؤشرات مثل – الماكد، مؤشر القوة النسبية، الاستوكاستيك، الدعم والمقاومة ، الخ