نقاط البيفوت

تعتبر نقاط البيفوت واحدة من الموضوعات المثيرة للجدل في عالم التداول وهو ما يعزى إلى وجود عدة صيغ مختلفة لحسابها. ينصرف المفهوم الأساسي إلى استخدام ملخص أسعار الفترة الحالية، والتي تشمل القمة والقاع وسعر الإغلاق، للتنبؤ بمستويات الدعم والمقاومة خلال الفترة التالية. يمكن وصف نقاط البيفوت بأنها توقعات تقريبية وجاهزة ولهذا يطلق عليها بعض المحللين "مؤشر رائد" حتى برغم أنها "لا تشير" في واقع الأمر إلى شيء محدد باستثناء بعض التوقعات التعسفية. وعلاوة على ذلك، تفتقر نقاط البيفوت إلى الطبيعة الدقيقة للمؤشرات التي تقيس علاقة سعر الإغلاق مع القمة أو النطاق المحصور بين القمة والقاع. برغم ذلك، وكما هو الحال مع العديد من الأدوات الفنية المستخدمة في الفوركس، إذا كان قطاع كبير من المتداولين يستخدم نقاط البيفوت والتي تعطيهم بدورها توقعات متطابقة أو متشابهة فإن نقاط البيفوت تصبح أقرب إلى النبوءة التي تحقق ذاتها.

إحدى مزايا نقاط البيفوت هو أنه بمجرد وضعها على الرسم البياني، استناداً إلى الأسعار السابقة، فإنها لا تتغير وبالتالي يمكنك رؤية تطور حركة السعر مقارنة بمواقع نقاط البيفوت، والتي يتم رسمها في شكل خطوط أفقية انطلاقاً من سعر الإغلاق الأخير. في أسواق الأسهم، من الشائع استخدام أسعار القمة والقاع والإغلاق للأسبوع السابق في إنشاء نقاط بيفوت للأسبوع القادم، ولكن في أسواق الفوركس سريعة الحركة قد يستخدم المتداولين أسعار الأمس للتداول في جلسة اليوم أو أسعار الساعة السابقة للتداول في الساعة المقبلة. وعلى هذا المنوال يمكنك تخيل العديد من التراكيب التي لا نهاية لها.

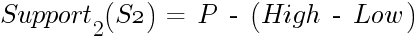

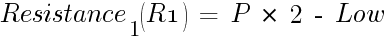

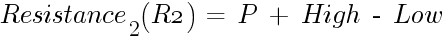

تتسم طريقة حساب نقطة البيفوت القياسية بالسهولة والوضوح التام، ولكن دعنا نتذكر أن هناك خمسة إصدارات على الأقل من تلك النقاط تقوم كل منها بتطويع وتغيير طريقة الحساب بشكل طفيف. تبدأ المعادلة الكلاسيكية بنقطة البيفوت الرئيسية، أو P، والتي تحسب عن طريق جمع القمة + القاع + الإغلاق وقسمتها على 3.

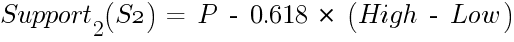

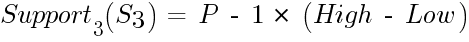

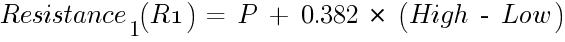

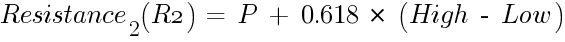

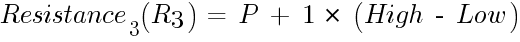

تستخدم نسخة فيبوناتشي من نقاط البيفوت أرقام فيبوناتشي لتوليد مستويات الدعم والمقاومة:

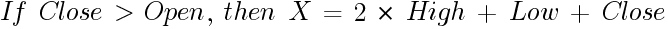

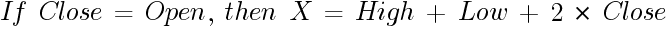

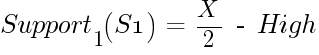

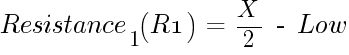

يعود الفضل في اختراع نقاط بيفوت ديمارك إلى توم ديمارك، والذي اخترع العديد من المؤشرات الأخرى التي لا تزال تُستخدم من قبل صناديق التحوط حتى الآن. تشير نسخة ديمارك من نقاط البيفوت إلى أن أي نقطة لا تكتسب أهميتها سوى عندما يكون سعر الإغلاق أعلى من سعر الافتتاح، أو أدناها عند حساب باقي النقاط. يُدرج ديمارك عاملًا جديدًا يُطلق عليه X:

هناك ثلاثة إصدارات أخرى على الأقل من نقاط البيفوت ولكن ستلاحظ أن العديد من مواقع الويب التي تعرض خدمة حساب نقاط البيفوت لا تفصح عن المعادلة التي تستخدمها في الحساب. يمكنك افتراض أن هذه المواقع تستخدم النسخة الكلاسيكية. تعتبر نقطة حاسبة نقاط البيفوت المتاحة على موقعنا استثناء من ذلك، حيث تسمح لك بإدخال بيانات السعر ثم اشتقاق نقاط البيفوت باستخدام أربعة طرق مختلفة، بما في ذلك ديمارك، مع عرض المعادلات المستخدمة.

انظر الرسم البياني أدناه، والذي يظهر مستويات دعم ومقاومة ديمارك لأسعار الخمس فترات الموضحة في الدائرة المُزاحة إلى المستقبل. نجحت القمة الأولى في الكسر أعلى المقاومة R1، ولكن ليس الإغلاق أعلاها. هذه ملاحظة هامة - لأن بعض المحللين يعتقد أن كسر الدعم أو المقاومة بواسطة أي جزء من الشمعة يكون كافيًا لاعتباره اختراق، ولكن سبيرانديو هو من بين الخبراء الذين يصرون على إغلاق السعر أعلى خط الكسر للقول بأننا بصدد اختراق مؤكد. ولكن في هذه الحالة، تراجع السعر لاحقًا حتى بعد أن اختبر مستوى المقاومة للمرة الثانية ونجح في البقاء أعلاه لبضعة أيام. لاحظ أن السعر تحرك ذهابًا وإيابًا لمدة ثلاثة أيام قبل أن ينجح في اختراق المقاومة. يعكس هذا السلوك أن عدد كبير من المتداولين كانوا يُعَولون على مستوى ديمارك باعتباره نقطة محورية. تكرر نفس الشيء بعد ارتداد السعر وتراجعه مرة أخرى، حيث تحرك بطريقة غير حاسمة تحت مستوى الدعم لمدة ثلاثة أيام.

في هذا المثال، قمنا باستخدام البيانات الخاصة بخمسة شموع (على زوج EUR/USD) ثم استغرق الأمر 20 شمعة حتى ظهور كسر حقيقي حاسم. ربما تكون تلك هي الميزة الرئيسية لنقاط البيفوت حيث تعمل كحائط صد للحيلولة دون الوقوع في فخ الدخول في صفقات متعجلة قبل الحصول على إشارات مؤكدة.

أنظر إلى الرسم البياني التالي، والذي يوضح حساب نقطة البيفوت الكلاسيكية (يُطلق عليها نقاط بيفوت الأرضية). تُستخدم نفس البيانات في مثال ديمارك. لاحظ أن المقاومة الأقل R1تم كسرها أثناء الموجة الصعودية الأولى، ولكن لم ينجح السعر في البقاء أعلاها سوى ليوم واحد فقط. كسر السعر خلال الموجة الثانية أعلى مستوى المقاومة الثاني(R2) ولكنه فشل مرة أخرى في البقاء أعلاها أكثر من يوم واحد. ومرة أخرى، تكرر نفس السيناريو خلال الارتداد الأخير - قفز السعر أعلى مستوى المقاومة الأولى والبقاء أعلاه ليوم واحد فقط. وبالنسبة لمستويات الدعم، فشل السعر في كسر المستوى الأول (S1) خلال التصحيح الأولي واستقر بالقرب من هناك بعد التراجع لبضعة أيام قبل أن يتحرك صوب مستوى الدعم الثاني(S2) وتوقف هناك أيضًا لبعض الوقت.

وهنا تكمن المشكلة. إذا لجأت إلى وضع كافة الإصدارات المختلفة من نقاط البيوت على نفس الرسم البياني عندها قد تشعر بالتردد عند اتخاذ قرارات التداول. قد تتساءل ما هي المعادلة الصحيحة؟ حسناً، جميعها كذلك وجميعها ليست كذلك أيضاً. لا توجد إجابة قاطعة في هذا الصدد لأن الأمر يتعلق فقط بمنهجية الحساب والتي بدورها تتوازى مع مستوى تحملك للمخاطرة ودرجة انضباطك. على سبيل المثال، استخدام نسخة ديمارك كان سيدفعك إلى الدخول في صفقة بيع عند مستوى أعلى (1.37418) مقارنة بالطريقة الكلاسيكية (1.36857 عند S1).

كيف تختار؟ يجب استخدام نقاط البيفوت بالتزامن مع مؤشرات أخرى تناسب أسلوبك في التداول. إذا أضفنا الماكد إلى مخطط نقاط البيفوت الكلاسيكية، على سبيل المثال، سنحصل على إشارة بيع على مدار يومين بعد كسر السعر نقطة البيفوت نفسها. شاهد الشكل التوضيحي التالي. من الأفضل استخدام الاختراق كنقطة دخول أولية، ثم انتظار الكسر أعلى S1 وS2 لتكبير حجم مركز التداول. بعد أن يعكس السعر وجهته، يرسل الماكد إشارة شراء في نفس اليوم الذي كسر فيه السعر أعلى نقطة البيفوت ذاتها.