نماذج الشموع اليابانية الأساسية

هناك بعض الشموع اليابانية التي تكون مستقلة بذاتها وتعطي معنى محدد فيما تحتاج بعض النماذج الأخرى إلى تفسيرها في سياق الشموع الأخرى التي تأتي قبلها أو بعدها ضمن تشكيلات معينة. من أبرز أمثلة الشموع الفردية التي نراها عادةً في سوق الفوركس نماذج الدوجي والقمة الدوارة والمطرقة أو الرجل المشنوق.

يفوق عدد النماذج التي تتكون من عدة شموع نظيرتها من نماذج الشموع الفردية وبفارق كبير. تتضمن أمثلة النماذج المركبة تشكيلات النجمة، الابتلاع البيعي أو الابتلاع الشرائي، هرامي، نجوم الصباح والمساء، الجنود الثلاثة البيض أو الغربان الثلاثة السود، قمة أو قاع الملقاط والعديد غيرها. هناك إجمالاً أكثر من 100 من نماذج الشموع اليابانية ولكن سيساعدك معرفة البعض منها على الأقل في فهم توجهات السوق. يعتقد كثير من المتداولين أن نماذج الشموع اليابانية تتفوق عما سواها من المؤشرات الفنية في تحديد نقاط الانعكاس، وهو الرأي الذي يتفق معه الكثير من العاملين في سوق الفوركس بل ويرون أنك ستخسر كثيراً إذا لم تتعلم على الأقل عدد محدود من النماذج الرئيسية.

نماذج الشموع المستقلة

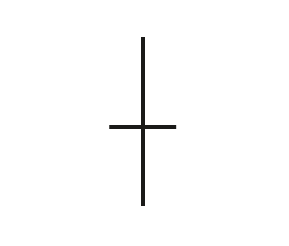

تعتبر شمعة دوجي أحد الأشكال المميزة لنماذج الشموع اليابانية. أسعار الافتتاح والإغلاق في هذه الشمعة تكون قريبة من بعضها للغاية بينما الجسم الحقيقي للشمعة يمثله خط أفقي. قد تكون القمة والقاع متباعدتان بعض الشيء عن بعضهما إلا أن المسافة بين الافتتاح والإغلاق، والتي تمثل المحصلة الرئيسية للحركة، تكون عند حدها الأدنى. تشبه شمعة دوجي علامة "+". يشير هذا النموذج إلى أن المشترون حاولوا دفع السعر صعوداً خلال جلسة التداول إلا أنهم فشلوا في دفعه نحو الإغلاق عند مستوى مرتفع. وعلى ذات المنوال، ربما نجح البائعون في دفع السعر هبوطاً خلال جلسة التداول، وهو ما يعكسه الظل السفلي للشمعة، إلا أنهم فشلوا في دفع السعر للإغلاق عند مستوى منخفض. أحداث جلسة التداول كانت في محصلتها صراع بين المشترين والبائعين، أو الدببة والثيران، ولكن دون أن ينجح أحدهما في حسم الموقف. يعني ظهور شمعة الدوجي – أو في السيناريو الأسوأ سلسلة من شموع الدوجي – أن السوق يعاني من الشلل نتيجة غياب اتجاه حاسم. في هذه الحالة يحتاج السوق إلى عامل جديد لتحفيز التداول، وبمجرد ظهور هذا العامل فإنه يدفع السعر نحو اختراق حاسم في أحد الاتجاهين.

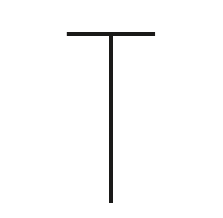

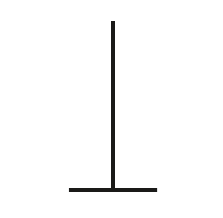

يطلق على شمعة الدوجي نموذج اليعسوب عندما يرافقها ظل سفلي طويل، ما يعني أن أسعار الافتتاح والإغلاق كانت قريبة للغاية من قمة الفتيل السفلي. تأتي شمعة اليعسوب بعد سلسلة من الإغلاقات الهبوطية في إشارة إلى إمكانية انتهاء الحركة الهابطة بعد فشل البائعون في دفع السعر للإغلاق أسفل سعر الافتتاح. وعندما يكون الفتيل العلوي هو الأطول، ما يعني أن أسعار الافتتاح والإغلاق كانت متقاربة ولكن هذه المرة بالقرب من قاع الشمعة، يطلق على هذا النموذج شاهد القبر. يشير ظهور شمعة شاهد القبر ضمن حركة صاعدة في سوق الفوركس إلى فشل المشترون في دفع السعر للإغلاق أعلى سعر الافتتاح وهو ما يتطلب الحذر بسبب إمكانية انتهاء الحركة الصعودية.

القمة الدوارة هي شمعة تكون فيها الظلال العلوية والسفلية أطول من الجسم الحقيقي. يعكس هذا النموذج أيضاً غياب الحسم عن السوق، كما هو الحال مع شمعة الدوجي، حيث نجح المتداولون في دفع السعر للارتفاع كثيراً ولكنه فشل في الإغلاق عند مستوى مرتفع، أو ربما نجح البائعون في تسجيل قاع عميق ولكن فشلوا في إبقاء السعر للإغلاق قريباً منه.

–

ظهور سلسلة من شموع الدوجي أو القمم الدوارة مع تقارب مستويات الإغلاق يعد إشارة قوية على أن السوق يتداول في نطاق عرضي وأنه بحاجة إلى محفز قوي لتحقيق اختراق حاسم.

تتميز شمعة المطرقة بوجود فتيل سفلي طويل يعطي دلالة على أن السعر قد تحرك هبوطاً بعد الافتتاح إلا أنه تعافى لاحقاً ليغلق بالقرب من سعر الافتتاح ولكن يظل أدناه. يعني ذلك أن الشمعة تكون سوداء أو ممتلئة بلون معين، وإذا أتت بعد سلسلة من الشموع الهابطة فإنه يعتبر نموذج تأكيدي. أما إذا أتى هذا النموذج بعد سلسلة من الشموع الصاعدة فإنه يعتبر نموذج هبوطي ويطلق عليه الرجل المشنوق باعتباره يعطي إشارة على إمكانية انتهاء الحركة الصعودية. يمكننا القول أن نموذج المطرقة لا يندرج ضمن فئة النماذج الفردية حتى برغم أنك ستنظر إليه في البداية بشكل مستقل ولكن حتى تتمكن من فهم مغزاه سيتعين عليك النظر إلى الشموع التي تسبقه.

النماذج المركبة

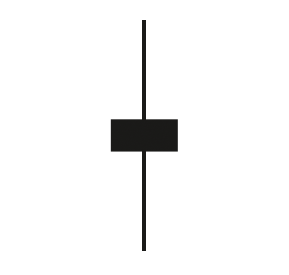

شمعة النجمة هي إحدى الشموع التي تنفصل عن الشمعة السابقة – حيث يفصل بينهما فجوة سعرية. تعكس هذه الفجوة حدوث تطورات هامة، خصوصاً في سوق الفوركس، والذي لا يغلق تقريباً. تظهر هذه النوعية من النماذج مع صدور أخبار جديدة أو أحداث هامة أحدثت صدمة في السوق بشكل أدى إلى ظهور فجوات سعرية صاعدة أو هابطة. تأتي نماذج النجوم في أشكال متعددة إلا أنها تتميز دائماً بجسم حقيقي صغير يعطي دلالة على وجود قدر ولو بسيط من عدم اليقين في السوق رغم ظهور الفجوة السعرية. يطلق على الفجوة السعرية في اصطلاحات تحليل الشموع اليابانية – النافذة الصاعدة (أو الهابطة) – وهو اسم موحي بطبيعة الحال. إذا أتت النجمة في شكل شمعة بيضاء مع نافذة علوية في أعقاب حركة صاعدة فإنها عادة تشير إلى اقتراب هذه الحركة الصعودية من نهايتها. قد يبدو هذا الأمر متناقض في البداية ولكن لن يكون على هذا النحو إذا نظرت إلى الفجوة السعرية باعتبارها الرمق الأخير في مسار الحركة الصعودية. ستكتسي الشمعة التالية على الأرجح باللون الأسود وفي أغلب الأحيان تؤدي إلى إغلاق الفجوة السعرية.

تعتبر شمعات الابتلاع هي الشكل المعاكس للدوجي — حيث تتميز بأجسام حقيقية طويلة للغاية بحيث تتجاوز مستويات الافتتاح والإغلاق مستويات افتتاح وإغلاق الشمعة التي تسبقها. بالنسبة لجميع أنواع الشموع، كلما زاد حجم الشمعة كلما دل ذلك على وجود نشاط أكبر خلال فترة القياس. تبدأ شمعة الابتلاع الشرائي بسعر افتتاح أسفل قاع الجسم الحقيقي لشمعة اليوم السابق، فيما تغلق أعلى قمة جسم شمعة اليوم السابق – في دلالة على حدوث نشاط كبير وإنهاء جلسة التداول بشكل إيجابي. تكتسي شمعة الابتلاع البيعي باللون الأسود وتبدأ الفترة عند مستوى أعلى من قمة الجسم الحقيقي لشمعة الفترة السابقة – إلا أنها تشهد تراجع بحيث تغلق أسفل الجسم الحقيقي للشمعة السابقة. يؤدي الكبر النسبي للجسم الحقيقي إلى "ابتلاع" شمعة الفترة السابقة وهو ما يدل على قوة الاتجاه في السوق. تظهر نماذج الابتلاع الشرائي والبيعي في سوق الفوركس وتعطي إشارات صحيحة بنسبة تزيد عن 50 بالمائة.

إحدى النماذج التي لا يمكن الاعتماد عليها عادةً في تداولات الفوركس هي الجنود الثلاثة البيض و الغربان الثلاثة السود . يتشكل هذا النموذج من ثلاثة شمعات كبيرة الحجم تظهر بشكل متتالي. التفسير التقليدي يذهب عادةً إلى أن الشمعة الرابعة سوف تكون أعلى (أو أدنى) من الشموع السابقة، ولكن لا يسير الأمر عادةً على هذا المنوال في سوق الفوركس. قد تؤدي القمة أو القاع التالي إلى مواصلة نفس الاتجاه ولكن دون أن ينسحب ذلك على سعر الإغلاق. يعد ذلك مثال إضافي على أهمية المزج بين نماذج الشموع مع المؤشرات الأخرى خصوصاً مؤشرات الزخم ، القوة النسبية و الماكد .

كما أشرنا أعلاه، هناك أكثر من 100 نموذج للشموع اليابانية – بل ويزيد عدد الكتب والمواقع المخصصة لدراسة نماذج الشموع اليابانية عن هذا الرقم بكثير! تعتبر الشموع اليابانية أداة رائعة بالنسبة للمؤشرات الميكانيكية حيث تذكرنا دائماً بأننا لا نتعامل مع قواعد فيزيائية أو هندسية جامدة بل مع مشاعر إنسانية. تساعد اللغة المستخدمة في الشموع اليابانية – الرجل المشنوق، شاهد القبر، الطفل المهجور – وغيرها على تذكيرنا دائماً بهذا الأمر. برغم ذلك ينبغي عليك تذكر أن الشموع مثلها مثل أي مؤشر آخر – تشير إلى شيء ما ولكن دون أن تُملي حدوث هذا الشيء. وكذلك أن قيمتها التنبؤية لا تتجاوز الشمعة التالية عليها.