المؤشرات الرائدة مقابل المتأخرة

يعتقد القادمون الجدد إلى حقل التحليل الفني (وحتى بعض المتداولين القدامى الذين من المفترض أنهم أكثر حنكة) في بعض الأحيان أنهم قد وجدوا المؤشر الرائد الذي يبحثون عنه. هذا الاعتقاد غير صحيح على الإطلاق. تعتمد كافة المؤشرات على التحركات السابقة للسعر وبالتالي لا يوجد مؤشر يمكن أن يشير إلى ما سيحدث في المستقبل بأي درجة من الموثوقية.

قد تشير بعض المؤشرات وتشكيلات الشموع إلى احتمالات حركة السعر القادمة، خصوصاً إذا ما ظهرت معاً بشكل يعطي مزيد من التأكيد، ولكن تتفاجأ في كثير من الأحيان بصدور بعض الأخبار الهامة التي تهدم تماماً كافة الأسس التي قامت عليها حركة السعر المتوقعة. رأينا جميعاً بعض الحالات التي أشارت فيها ثلاثة أو أربعة مؤشرات رائدة إلى نفس الاتجاه، ولكن لم تتحقق تلك الحركة في نهاية المطاف. يقتصر دور المؤشرات على مجرد الإشارة، دون أن تملي حركة معينة، ومن المؤسف حقاً أننا لا نملك إحصائيات حول موثوقية هذه المؤشرات. إذا كنت ترغب في حساب معامل موثوقية لتلك المؤشرات فسيتعين عليك أن تفعل ذلك بنفسك. خلاصة القول: المؤشرات التي يطلق عليها رائدة تخطئ في كثير من الأحيان.

المؤشرات الرائدة

أشار ويلس وايلدر إلى أن التغير في الزخم هو في كثير من الأحيان (ولكن ليس دائماً) إشارة مبكرة على تغير الاتجاه. السيناريو المعتاد هو أن يبدأ الزخم بشكل متواضع ثم يتسارع بالتوازي مع تشكيل النماذج الاستمرارية قبل أن يصل إلى ذروته بعد أن يكون كافة المشترين أو البائعين قد فتحوا صفقاتهم، ثم يبدأ في الذبول مع بدء المتداولون الذين فتحوا صفقاتهم في المراحل المبكرة بجني الأرباح وأخيراً ينتهي الأمر بنشوء حركة في الاتجاه المضاد.

إذا كان بمقدورك تحديد مراحل تسارع وتباطؤ الزخم عندها يمكنك توقع القمم والقيعان وبالتالي الوقت المناسب لفتح مركز التداول. يمكن القول أن أهم المؤشرات الرائدة هي التي تبنى على مفهوم الزخم:

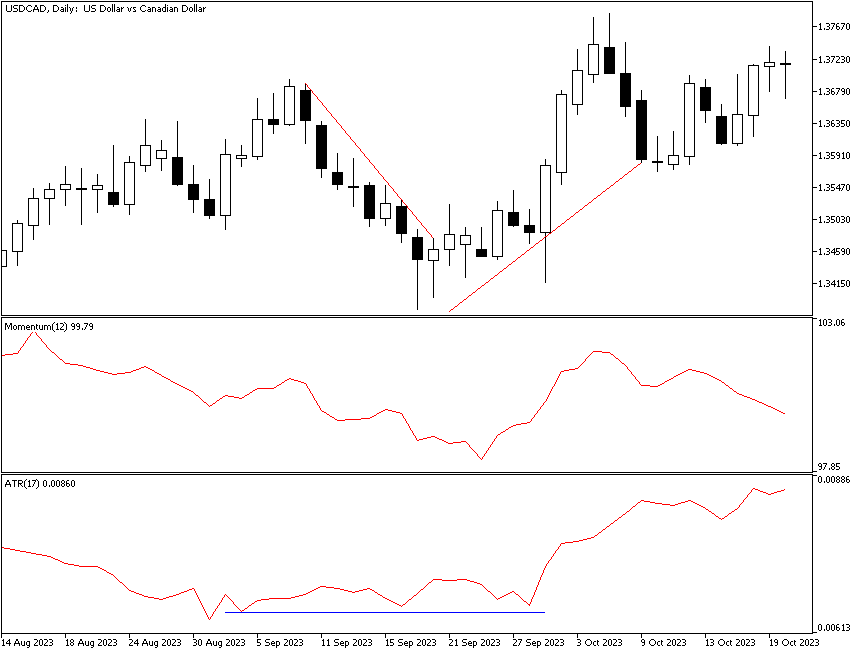

يمكنك استخدام مؤشر الزخم القديم في نسخته البسيطة أو معدل التغيير لتحديد مراحل الزخم. يُظهر الرسم البياني أدناه الزخم محسوبًا من خلال قسمة سعر إغلاق اليوم على متوسط إغلاق أخر 12 فترة. نلاحظ أن الزخم يتراجع بالتوازي مع انخفاض السعر، ولكن يتوقف عن التراجع ويبدأ في الارتفاع مرة أخرى. حصلنا على قاع جديد، ولكن حدث ذلك في شمعة صعودية ذات جسم طويل للغاية، وهو ما يعكس سيطرة المشترين على السوق. من المؤكد أن الزخم كان في هذه الحالة أحد المؤشرات الرائدة الموثوقة حيث واصل السعر حركته الصعودية. يصل الزخم إلى ذروته بعد موجة صعودية معقولة وقبل أن يكسر السعر القمة الحالية، ثم يتراجع جنبًا إلى جنب مع السعر. كان الزخم هنا مؤشرًا متزامنًا.

يقيس مؤشرADX قوة الاتجاه وبالتالي درجة الميل الصعودي أو الهبوطي. إحدى المؤشرات الرائدة الأخرى هو متوسط المدى الحقيقي أو ATR. ومرة أخرى، توفر سيكولوجية السوق تفسير لكافة هذه الظواهر. يبدأ نطاق الحركة في الاتساع مع زيادة عدد المتداولين الذين يتصارعون حول تحديد الاتجاه خلال هذه الفترة. إذا كانت الغلبة للمشترون فسيكون سعر الإغلاق عند القمة أو قريباً منها، ولكن يثبت البائعون حضورهم من خلال القاع البعيد نسبياً في نهاية المدى المتسع لمتوسط النطاق السعري. عندما تطل حالة عدم اليقين برأسها، كما يحدث بالقرب من نهاية حركة صعودية أو هبوطية، يبدأ النطاق السعري في الانكماش في ظل محدودية عدد المتداولين الذين لديهم قناعة بشأن الاتجاه الصحيح. هذا هو السبب الرئيسي الذي دفع وايلدر إلى استخدام ATR في حساب مؤشر ADX.

يتطابق الرسم البياني التالي مع المخطط السابق، ولكن مع إضافة مؤشر ATR. يشير الخط الأزرق الأفقي إلى النقطة التي توقف عندها ATR عن الانخفاض، بل وارتفع قليلاً، ولكن دون القيام بحركة مؤثرة. بدأ ATR في الارتفاع بعد تجاوز منطقة الحركة العرضية، وهو بذلك يؤكد الاتجاه الصاعد الذي رصده ارتفاع الزخم.

يعتبر مؤشر القوة النسبية أحد المؤشرات الأخرى التي تعتمد على الزخم. انظر الرسم البياني التالي. كما هو الحال مع مؤشر ATR، لدينا منطقة أفقية تشير إلى توقف تلاشي الزخم، ولكن يبدأ RSI في الارتفاع قبل أن يقوم ATR بذلك.

ربما يكون مذبذب الاستوكاستيك هو المؤشر الأكثر استخدامًا من قبل المتداولين عند استخدام الزخم كمؤشر رائد. كما ترى في الصورة التالية، أتت إشارة الشراء قبل 5 أيام من نفس الإشارة الصادرة عن الزخم وحده. لاحظ أن مؤشر ستوكاستيك يعطي إشارة خاطئة (المربع الأحمر) على الجانب الأيسر من الرسم البياني، ولكنها تلاشت بسرعة لتحل محلها إشارة الشراء الحقيقية بعد عدة فترات.

وأخيرًا، يمكننا أن نرى مؤشر الماكد أدناه، وهو الذي يُصنف باعتباره المؤشر الأكثر موثوقية في سوق الفوركس. يعطي الماكد إشارة شراء في وقت لاحق على الاستوكاستيك. ولكن بعد أن يقوم السعر بحركة تصحيحية لاحقًا، لا نحصل إلا على إشارات بيع ثانوية لا تستمر سوى لبضع فترات. إذا كنت تستخدم الماكد، على الأقل باستخدام الإعدادات الموضحة هنا، ربما عندها كنت ستقرر الخروج من صفقة الشراء ولكن دون فتح مركز بيع.

لكل مؤشر من مؤشرات الزخم مزاياه وعيوبه، وبالتالي تتوقف فائدته على طريقة التداول التي تتبعها. يفضل مستخدمي استراتيجيات التداول السريعة مؤشر الاستوكاستيك، حتى مع أخطاءه، لأنه يبقيهم في السوق دائماً. أما إذا كنت من نوعية المتداولين الأقل رغبة في المخاطرة وتفضل رؤية الصورة الأوسع، فسوف يجنبك الماكد الارتدادات الصعودية الكاذبة أو قصيرة المدى مثل التي رأيناها أعلاه. يصنف بعض المحللين مؤشر الماكد ضمن المؤشرات الرائدة لأنه يتجاوز الارتدادات المؤقتة، وإن ظلت تلك مجرد وجهة نظر.

الشموع، وتشكيلات الشموع و النماذج هي أيضاً مؤشرات رياضية مفيدة تماماً مثل المؤشرات الرائدة، إن لم تكن أفضل منها. كسر إحدى خطوط الدعم أو المقاومة يمثل عادةً مؤشر رائد أكثر موثوقية. كما أن عدد من تشكيلات الشموع، بما في ذلك الشموع اليابانية، تتمتع بقيمة تنبؤية عالية كما هو الحال مع نماذج القمم الدوارة والمطرقة والرجل المشنوق الخ. أيضاً من بين النماذج التي تحظى بموثوقية معقولة القمم والقيعان المزدوجة، الفجوات السعرية والجزر المنعزلة.

المؤشرات المتأخرة

أي مؤشر يعتمد على المتوسط المتحرك هو بحكم تعريفه "متأخر". تكمن ميزة المؤشرات المتأخرة في موثوقيتها. على سبيل المثال، عندما تحصل على إشارة تقاطع للمتوسطات المتحركة باستخدام الفترات 5 و10 أو 10 و20، فإن احتمال أن تكون مخطئًا في فتح صفقتك منخفض للغاية. يُظهر الرسم البياني التالي تقاطع المتوسط المتحرك لـ 5 فترات مع متوسط 10 فترات فيما يتواجد مؤشر الزخم لـ 12 فترة في النافذة السفلى. في هذا المثال، تشير الخطوط العمودية إلى حالات التقاطع، بينما يتزامن تقاطعين في منتصف الرسم البياني مع التواريخ التي كان مؤشر الزخم يعطي فيها إشارات شراء أو بيع. التقاطع الهبوطي على اليسار كان فخًا، والذي كان بمقدورك اكتشافه بسبب تعارض الإشارة مع مؤشر الزخم. التقاطع الهبوطي على اليمين يتعارض أيضًا مع الزخم ولم يستمر طويلاً. يتناقض التقاطع الأخير، والذي كان صعوديًا هذه المرة، مع مؤشر الزخم، وهو ما يعني أنه ربما كان فخًا هو الآخر. عادةً ما تسبق إشارات الزخم بعدة فترات، وبالتالي فإن استخدام مؤشر رائد جنبًا إلى جنب مع مؤشر متأخر يعني توظيف مبدأ التأكيد. يُعد هذا المبدأ مفيدًا للغاية نظرًا لعدم وجود مؤشر يمكن الاعتماد عليه طوال الوقت، لاسيما إذا كنت بصدد تكبير حجم صفقتك باستخدام مؤشر رائد مع الاستمرار في ذلك طالما حصلت على تأكيد من مؤشر متأخر.

يعتمد البولنجر باند على المتوسط المتحرك ولهذا يمكن اعتباره مؤشر متأخر، ولكن عند تداول الفوركس يمكن اعتبار البولنجر مؤشر رائد أو متزامن أو متأخر بحسب السياق. كما أشرنا في درس البولنجر باند، عندما يكسر السعر قمة أو قاع المؤشر فإن هذا يعتبر اختراق سعري يلحقه غالباً حركة في نفس الاتجاه. لا يسير الأمر كذلك في الفوركس، حيث نتوقع حدوث السيناريو المعاكس – أي أن هذا الاختراق يتبعه حركة في الاتجاه المعاكس. قد يدوم هذا الكسر لفترتين أو ثلاثة (وربما تصل إلى خمسة) قبل حدوث الانعكاس إلا أنه لا يتجاوز أكثر من ذلك.

يُظهر السم البياني الأخير نفس زوج العملات على نفس الإطار الزمني، مع تمييز اختراقات البولينجر باند بدوائر زرقاء. لاحظ أن كل اختراق كان يؤدي إلى انعكاس الاتجاه بعد يوم أو يومين. يجعل هذا من البولينجر باند خيارًا رائعًا لتأكيد الإشارات الصادرة عن مؤشرات أخرى.

لتلخيص ما سبق، يمكن القول أن الفارق بين المؤشر الرائد والمؤشر المتأخر لا يكمن في أن إحداها يقدم فائدة أكثر من الآخر طالما كنت على دراية بأن الزخم سوف يعطي إشارات مبكرة فيما المتوسطات المتحركة تعطي إشارات متأخرة. لا يمكنك أن تجعل من المتوسط المتحرك مؤشر رائد، ولكن لا تنسى أيضاً أن ما يطلق عليها المؤشرات الرائدة تولد عادةً عدد كبير من الإشارات الكاذبة (الخاطئة).