斐波那契扩展

为了掌握斐波那契扩展,您首先需要了解斐波纳契序列、关键斐波纳契比率,以及关于金融市场价格按照这些数字波动的普遍(如果无根据)观念。请参阅斐波那契回调课程以了解相关信息。

正如回调被假设为结束于斐波那契数所在位置或位置附近,斐波纳契扩展的核心假设为,当趋势恢复时,价格走势将达到斐波那契数字处。该理念表示,正如您可以用斐波那契数作为止损位一样,您可以用斐波那契扩展线作为价格目标位。扩展也被称为“预估”,意味着扩展试图判定未来的支撑位或阻力位。

默认数值水平为 0.0%,23.6%,38.2%,50.0%,61.8%,100.0%, 161.8%,261.8% 和 423.6%。如前一节课程所述,50% 和 100% 并非斐波那契数,但对寻求形态的人类大脑而言有着明显的吸引力,并被 W.D. Gann 作为关键数字所采用。

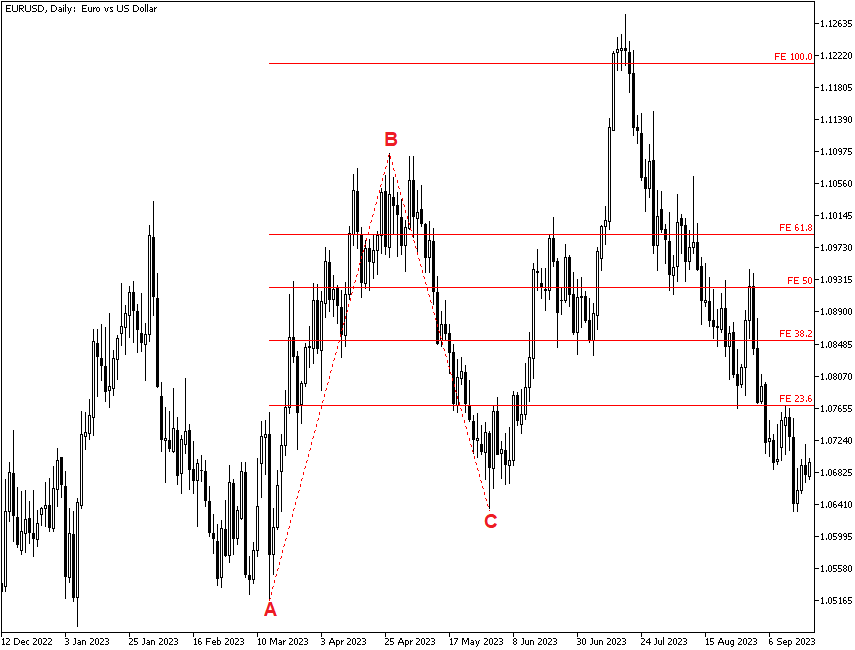

请参见以下示例图。A 点表示低点,B 点表示回调前的高点。如果我们假设回调只是暂时性的,并将重新绕回上行走势,我们想知道它能持续多远。用 B 点价格减去 A 点价格,用 C 点的低点价格乘以不同的斐波那契数比率,然后取两者的比例值。50% 数值线代表 A 点至 B 点的走势中,有 50% 被应用于 C。

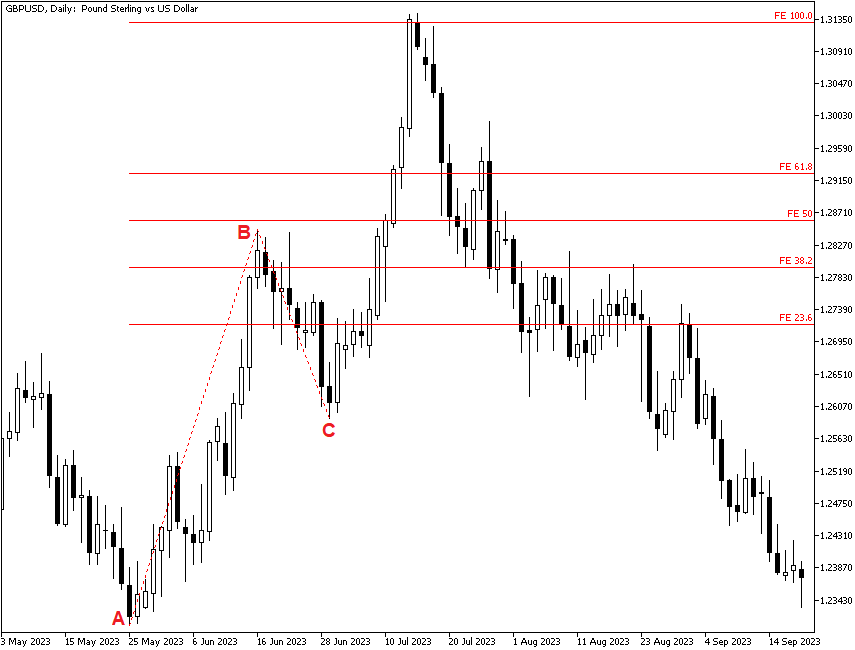

下方图表展示了另一个斐波那契扩展示例。C 点后方显示的百分比仍基于从 A 点至 B 点的波动幅度。在该货币继续回调至最初反弹开始的点位之前,触及 100% 投影量。

起点和终点(A 点和 B 点)的选择具有主观性是人们对斐波那契投影的其中一种批判。例如,如果在设置 C 点后、恢复反弹之前得到一个更低的低点,该怎么办?这是否会令 C 点的选择无效?在实践中,这通常没有太大影响。

最大的批判在于,外汇市场趋势因现实原因而改变。请参见下图。图中所示为澳元/美元行情。地缘政治事件(导致风险规避情绪上升)、美联储发表的鹰派评论支撑美元、对中国经济表现的担忧和其他动态等原因致使该货币对的上升势头停止。澳元/美元汇率升高,略高于 61.8% 投影水平。但是,之后该货币对退至反弹最初起始水平以下。这就是最大的问题。外汇交易确实出现了斐波那契投影可能有用的失速波动,但也存在均值回归或回到起始水平,以及区间交易的情况。交易者永远无法事先得知会发生什么。由于存在上述弊端,斐波那契投影的用处有限。

斐波那契投影在日内图表上表现如何?请见下一张图表,图中展示了 15 分钟框架内美元/加元行情。黑色字母标出 A 点和 B 点。C 点为蓝色投影线的起点。图中显示,23.6% 为第一条投影线,38.2% 为第二条投影线。该货币对在回落至第一条投影线以下之前,触及了第二条投影线。至此,美元/加元货币对基本在区间内波动,我们无法辨别价格未来会回落至投影线,还是退至 C 水平以下。

斐波那契预估与可测移动(measured move)的区别是什么呢?在人们使用斐波那契数来捕捉市场想象之前,人们使用另一项老派术语——可测移动。可测移动假设,若回落后出现上涨,那么该上涨的增量比例与原始上涨的比例相同。总而言之,其斜率(动量)也大致相同。如今,分析师称可测移动增加 38% 和 62%,并沿用过去的 100%,以此来预计增量大小。因此,我们可以将斐波那契预估视为可测移动的分支。