移动平均线交叉点

与只观察原始图表相比,结合移动平均线进行观察可以让您更好地了解价格动向。如前一课所述,价格在移动平均线上的交叉点是一项有效的交易规则,但它可能带来严重的双重损失。您可以通过两条移动平均线的交叉点获得更好的买入、卖出交易信号。通过两条移动平均线,而不是价格在移动平均线上的交叉点,可以减少双重损失。您仍会遭受损失,但幅度会降低。

一个经典示例是,当 10 日移动平均线上穿 20 日移动平均线时,您应该买入。当 20 日移动平均线下穿 10 日移动平均线时,您应该卖出。自 1979 年以来,我们一直观察这组移动平均线在多个外汇图表组合上的表现,可以肯定它大部分时候是一项反映外汇价格方向变化的可靠指标。有些技术分析将这种交叉点称为“突破”。

在下方图表示例中,画出了蓝色 10 日移动平均线与红色 20 日均线。图表中共有 5 处交叉。图表右侧有一片有趣的区域,蓝色 10 日均线下滑靠近 20 日均线,但并未真正与之交叉。该图表中每一次交易均有利可图。注意,大多数持续时间这么长的图表都至少会出现一两次双重损失。

有一项外汇交易知识是,如果价格突破 10 时段移动平均线,它将继续密切接近 20 日移动平均线。我们无法验证这项知识所依据的历史数据,但有些交易者依赖于它,总是在价格越过 10 日移动平均线,而盈利目标与 20 日移动平均线相距若干点时卖空货币。

您可以自由地尝试其他移动平均线组合,尤其是当 20 时段移动平均线造成大幅双重损失时。将它增加至 22 个时段。有些交易者试图通过一些奇怪的组合,例如 7 和 13、15 和 30,来游戏市场。请意识到,没有哪种货币或所有外汇价格存在神奇的组合。所有移动平均线组合均能带来双重损失,而且它们全部滞后于真正的价格活动。

同样具有分形特质

10 日移动平均线与 20 日移动平均线的组合是日线图上的经典组合。您使用的图表周期可能是每日、4 小时和 1 小时。请注意,20 时段可在所有时间周期(甚至是 1 小时)上发挥着神奇的属性。如果您不再思考这件事,那么它不是很神秘。5 天是一周交易日。10 天是两周。20 天不足一个月(22 个交易日),但已经大致接近一个月。在每小时图表上,20 时段接近完整的 24 小时。由于某种原因,价格与 20 时段移动平均线紧密相关,而且价格对这条线的突破通常具有真正的价值,不仅是因为您了解,在包含两条移动平均线的交易系统中,价格将拖累 10 日移动平均线下行(除非低点位置出现异常飙升)。有时,价格会在距离 20 时段移动平均线仅一两点的位置被击退。这种情况的发生并非偶然。

重点是,交易者在任意时间框架内使用双均线交易系统都能获得完全可以接受的交易系统。下一张图表展示了 2 小时(120 分钟)框架内的欧元/美元行情,如图所示。在该图表左侧,我们再次看到蓝色 10 周期均线下穿 20 周期均线,随后向上交叉,之后再次下行。注意,在反弹最高点后的 4 个周期(或 8 小时)内,价格没有穿越 10 日均线。直至此后 6 个周期,10 日均线才与 20 日均线交叉,或者得到确认的卖出信号推迟 20 小时。

经历双重损失之后,使用移动平均线交叉点交易体系的最大问题是——它的滞后性。实际上,几乎所有技术指标都有一些滞后性,但移动平均线的滞后性最为严重。

移动平均线缎带

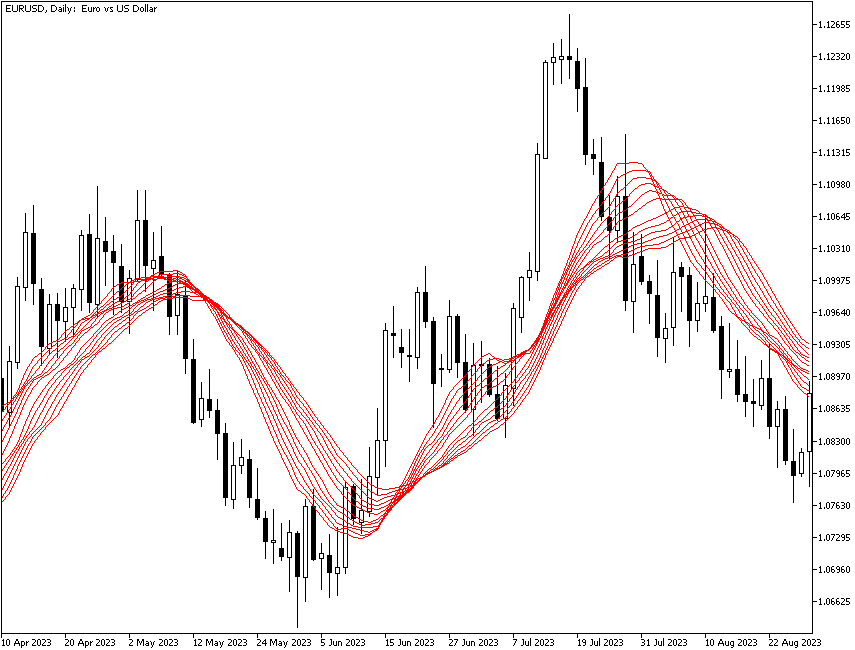

为什么不把大量移动平均线集中绘制在一张图表上?该理念由 Daryl Guppy 提出,被命名为移动平均带。下方图表对这一概念进行举例说明。图中有 12 条移动平均线,每条都在 20 日均线(从 14 日均线到 26 日均线)上方和下方经过相同数量的周期(1 天)调整。

当我们关注移动平均线缎带时,与交叉点相比,我们对不同移动平均线之间的间隔更感兴趣。当移动平均线趋于收敛并互相靠近时,交易者几乎就走向达成了共识。当移动平均线平行时,一致的共识已经达成。但是当移动平均线出现背离且趋于分散时,交易者对这种货币的观点出现分歧——而且其中一种观点将是正确的。

通过上图可以看到,图表左侧的移动平均线之间有许多白天时间。价格已大幅下跌,但缎带线依然分散——因为交易者并未达成一致。果然,上涨走势重新回归,而且图表中央的缎带线非常接近且趋于平行。此时,价格已经远高于所有移动平均线,而且缎带已经收紧至一团紧贴在一起的线条。如果您已经建仓,而且非常厌恶风险,那么最狭窄的点正是建立信心的点,说明在此处买入较为明智。而且之后,这一决策将由创下新高的价格证实。

移动平均线缎带是一个有趣的理念。它或许更适合作为一项情绪指标,而不是交易指南。

您知道吗?

在股市中,图表分析专家提出了这样一个观点,认为 100 日移动平均线(略多于一个季度)与 200 日移动平均线(近一年的数据,营业年度实际上约有 240 天)是重要的数据。如果您对任何主要股票指数(例如标普 500 指数)进行回测,您会发现这些神奇的数字实际上并不重要,但这不是关键——许多交易者相信它们重要,而且会遵循它们操作。关于 200 日移动平均线,我们可以说 200 日移动平均线的最佳用途是它的“长期性”。

现在介绍一些愚蠢的内容。当 100 日移动平均线上穿 200 日移动平均线时,它被称为“金叉”,可作为一项买入信号。当 100 日移动平均线下穿 200 日移动平均线时,它被称为“死叉”,可作为一项卖出信号。这两种言论在股市和外汇市场中都是谬论;我们是指没有历史数据的实证能够证明这些交叉点与重要的转折点相关,但要记住的是,不是所有人都认为这是谬论。