Análisis de sentimiento

Utilizamos tres tipos de análisis para predecir los precios en Forex: análisis fundamental, análisis técnico y análisis del sentimiento. De los tres, el análisis del sentimiento es, por mucho, el más importante. También es el más resbaladizo, ya que el sentimiento se trata de la psicología de la muchedumbre. El famoso especulador en Forex George Soros reconoció que el sentimiento es lo primero, en su libro La Alquimia de las Finanzas:

Nuestro éxito o fracaso restan en nuestra habilidad para anticipar las expectativas previas y no el desarrollo de la vida real.

Por ejemplo, podemos tener un gráfico que muestra que el USD/JPY estaba en un terreno de gran sobreventa en todos los indicadores técnicos y, al mismo tiempo, un análisis fundamental que muestra que el dólar/yen estaba enormemente infravalorado en todos los aspectos. Y, sin embargo, el dólar/yen estaba cayendo. Este es un ejemplo del triunfo del sentimiento sobre los otros métodos de análisis. Vemos lo mismo en el par GBP/USD: cuando los traders empiezan a apuntar a la libra esterlina, esta cae con fuerza, independientemente de los factores técnicos y fundamentales.

El sentimiento puede ser como un caballo que huye con el pedacito entre sus dientes. También puede ser como un conejo en pánico corriendo en dirección inversa cada poco minutos. Esto revela que el sentimiento viene con una variedad a corto plazo y también largo plazo. Uno de los problemas al intentar intuir el sentimiento es diferenciar entre los dos horizontes de tiempo. En general, el sentimiento a corto plazo es literalmente fugaz y no dura mucho tiempo.

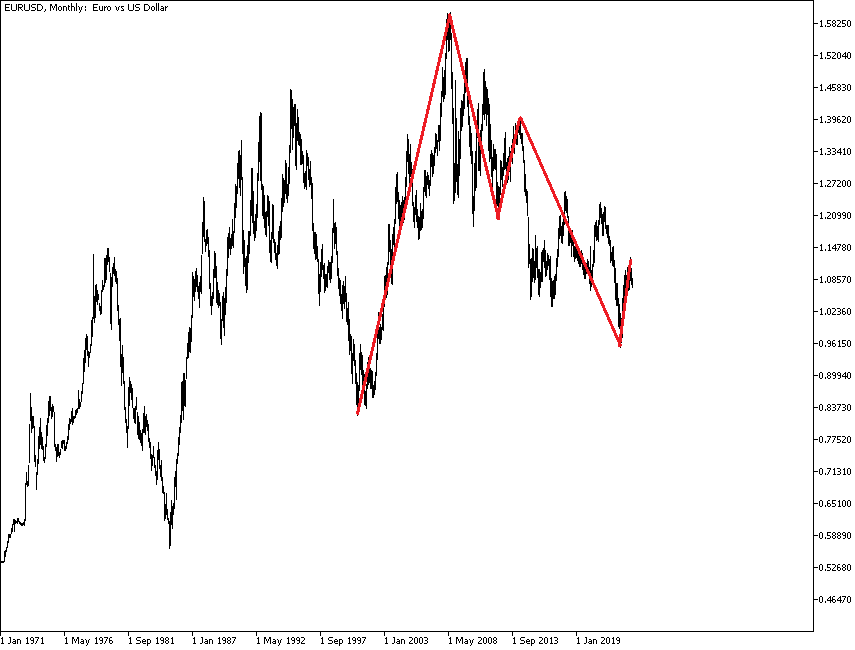

El sentimiento a corto plazo puede ser la causa de retrocesos correctivos temporales, pero generalmente se resuelve en la dirección del sesgo preexistente a largo plazo. Esto se debe a que el sentimiento se basa en las expectativas, y una vez que las expectativas se forman, tienden a pegarse como pegamento. Las antiguas expectativas son muy difíciles de eliminar. En caso de duda sobre dónde se encuentra el sentimiento, ese es el momento de revisar el informe CFTC Commitments of Traders y también la tabla, pero estas medidas pueden ser engañosas. De hecho, nunca sabemos realmente cuándo el sentimiento ha cambiado hasta después de que ha ocurrido. El sentimiento a largo plazo dura meses e, incluso, años. Esta es la razón por la que podemos ver fácilmente las tendencias a largo plazo en los gráficos de gran formato. El gráfico mensual del euro se muestra a continuación. El euro estaba en una subida de 2000 a finales del año 2008. Éste es un caso claro de sentimiento pro-euro.

El EUR/USD tenía un persistente sesgo alcista a largo plazo que se reafirma de manera repetida. Especulamos que esto sucedió porque el Banco Central Europeo tiene un mandato único para controlar la inflación y los inversores globales tienen confianza en su determinación y capacidad: la credibilidad del BCE es total. En un período en el que el BCE puede estar recortando tipos, el euro se tambalea y cae, incluso cuando recortar tipos es la política monetaria correcta. El euro cayó en octubre de 2013 antes del recorte de noviembre y nuevamente a principios de abril de 2014, cuando el consejo de política monetaria del BCE no recortó pero prometió que estaba dispuesto a hacerlo. Obviamente, no hay nada intrínsecamente inflacionario en recortar tipos cuando la inflación es cercana a cero y negativa en algunos países miembros. Pese a todo, el miedo de los inversores globales a la inflación era tan poderoso que el euro fue vendido ante la idea de un recorte. El euro siguió cayendo y aceleró su caída libre en septiembre de 2014 después de que, finalmente, el BCE recortara los tipos de interés. Sorprendentemente, el euro se recuperó en marzo de 2016 a pesar de que el BCE redujo aún más las tasas de interés a cero. Pero el rebote no duró mucho y el EUR/USD estuvo oscilando entre ganancias y pérdidas desde entonces. La moneda común de la eurozona volvió a caer en junio de 2021 y continuó cayendo a pesar de que el BCE comenzó a subir los tipos de interés en julio de 2022. El euro revirtió su caída solo en noviembre de 2022, cuando el BCE continuó aumentando los tipos, y era evidente que las subidas de tipos probablemente continuaría en medio de la presión inflacionaria. A pesar de ello, parece que el euro ha perdido su sesgo alcista a largo plazo, al menos por ahora.

El temor a la inflación cuando la inflación está cerca de cero es irracional y señala otra característica del sentimiento - se basa en modelos o paradigmas que forman nuestras expectativas. Casi todas las respuestas se pueden discutir y refutar a través análisis más cuidadoso y pensativo, pero el análisis cuidadoso y pensativo no es el qué conduce los precios del mercado. Vemos lo que esperamos ver y un sesgo predominante casi siempre será percibido como validado por las últimas noticias, incluso cuando las últimas noticias contradicen directamente el sesgo. Es por eso que verás cuentas de noticias que dicen que "la libra esterlina cayó debido a xyz cayendo por debajo de las expectativas" o que la "libra esterlina cayó pese a que el xyz superó ampliamente las expectativas". Cuando los traders buscan la libra, los datos reales serán interpretados de manera que favorezcan el sesgo existente.

En la evaluación del sentimiento es importante reconocer que los lazos de retroalimentación que se autoperpetúan, en lo que Soros llamó reflexividad (donde la causa y el efecto están irremediablemente desordenados) no son estudiados por economistas y teóricos y, ciertamente, no son reportados por los periodistas. Es por eso que decimos aquellos de "ten cuidado con lo que lees". A menudo vemos historias en la prensa financiera que afirman que un sentimiento específico se ha formado o pronto se formará, y el escritor lo está haciendo de todo el tejido. Esto es una ilusión, pero si la historia promueve el sesgo de las expectativas ya en su lugar, los traders saltarán sobre la historia sin considerar si es realmente cierto y útil.

Por lo tanto, un operador de Forex de éxito no se molesta en intentar pronosticar factores importantes como el PIB, el crecimiento de los salarios y otros valores fundamentales al juzgar una economía. Para ese trabajo ya están los economistas. Lo que el trader de Forex necesita conocer es el sesgo consensuado y cualquier amenaza auténtica a ese sesgo. Un ejemplo realmente bueno es la prevalencia de los analistas pesimistas que creían que la Reserva Federal continuaría con su alivio cuantitativo durante muchos años. Luego de QE1, QE2... lo llamaron "QE infinito". Cuando se introdujo la idea de reducir gradualmente en QE en mayo de 2013, el mercado estaba en una posición equivocada y reaccionó de forma exagerada. Los rendimientos aumentaron de manera abrupta en lo que se denominó “taper tantrum”. Incluso después de que finalmente se iniciara la reducción gradual en diciembre de 2013, muchos analistas creían que la entonces nueva jefa de la Reserva Federal era mucho más moderada que su predecesora y que la reducción gradual se reduciría o incluso se pospondría. En lugar de ello, la presidenta de la Fed, Janet Yellen, afirmó que la reducción gradual continuaría según lo previsto y sorprendió a todos con el comentario adicional de que las subidas de tipos podrían comenzar seis meses después del final de la reducción, acortando el plazo previsto para un aumento en varios meses.

El comentario de Yellen rompió un lazo de retroalimentación. Pero un análisis cuidadoso y reflexivo de la Fed como institución habría indicado que esto siempre iba a suceder. La expansión cuantitativa o QE es una medida extraordinaria, literalmente. Interfiere con el funcionamiento del mercado libre y, como todas las intervenciones gubernamentales, distorsiona los precios. Los precios distorsionados conducen a una mala asignación de recursos. El QE es un anatema para todos los economistas occidentales (del mercado libre) y la Reserva Federal está poblada por economistas profesionales del libre mercado. Pensar que la Fed podría arriesgar su reputación y credibilidad por un minuto más de lo que tenía que hacer de forma obligatoria, sería no entender a la Fed de forma correcta. Así que aquí tenemos la expectativa a corto plazo -continuar el QE indefinidamente- chocando con la expectativa a largo plazo -deshacerse de QE tan pronto como sea factible-. En este caso, lo que necesitábamos pronosticar era el carácter "institucional" y no los datos económicos específicos.

Asimetría y expectativas desfasadas

Es sorprendente cómo tenazmente los traders se aferran a un sentimiento, incluso después de que se ha demostrado caduco y anticuado. El sentimiento hacia la actitud de la Fed sobre la disminución gradual puede haber cambiado, pero los traders de bonos no tomaron los rendimientos estadounidenses más altos, tal y como se esperaba, ni el dólar se benefició de la mejora de la expectativa de rendimiento. No fue hasta que el BCE habló de introducir un corte u otro estímulo que el euro cayó. Esta es una asimetría en la respuesta del mercado Forex que es muy común. Las malas noticias refuerzan un sesgo existente y las buenas noticias no dañan un sesgo existente. Se puede necesitar un diluvio de información contradiciendo un sesgo para obtener una inversión del sesgo. Por ejemplo, 100 puntos básicos en el diferencial de rendimiento entre los Estados Unidos y la eurozona pueden resultar insuficientes durante el prevaleciente sentimiento anti-USD.

¿Cómo sabremos que el sentimiento está cambiando? Necesitamos pruebas sólidas y una de las únicas fuentes en Forex es el informe CFTC Commitments of Traders. Cuando vemos que la posición larga y neta sobre el euro, tendremos evidencias, pero no pruebas. Otra fuente de información sobre el cambio de sentimiento es el gráfico. Cuando vemos el dinámica marcando - más altos pero no cierres más altos, divergencias en el MACD y otros indicadores - podemos adivinar que los traders se han cansado del sentimiento actual. Además, el apoyo histórico y la resistencia se nombran, a menudo, cuando se huele un cambio importante en el sentimiento.

El problema, por supuesto, es que ningún indicador te indica cuánto tiempo durará un movimiento. Juzgar si un cambio de precio es un retroceso correctivo o una reversión verdadera del sentimiento es un problema perpetuo en Forex. Esta es una instancia clave por la que los analistas puros de gráficas -que no siguen la base del sentimiento y el trade únicamente en eventos y desarrollos de gráficos- están en desventaja. Si sospecha que se produce un cambio en el sentimiento a largo plazo debido a cambios institucionales, puedes buscarlos en el gráfico.