La importancia de utilizar una orden de stop-loss

La importancia de usar una orden stop-loss nunca es exagerada. Tal y como escribió W. D. Gann en la década de 1930, si no utilizas órdenes stop-loss la pregunta no es si vas a ir a la quiebra o no, sino más bien cuándo lo vas a hacer. Esto se debe a que el mercado es hipersensible a los shocks externos y puede moverse cien puntos por hora en tu contra. Estos son conocidos como los Cisnes Negros, ya que parece imposible que vayan a suceder hasta que lo hacen.

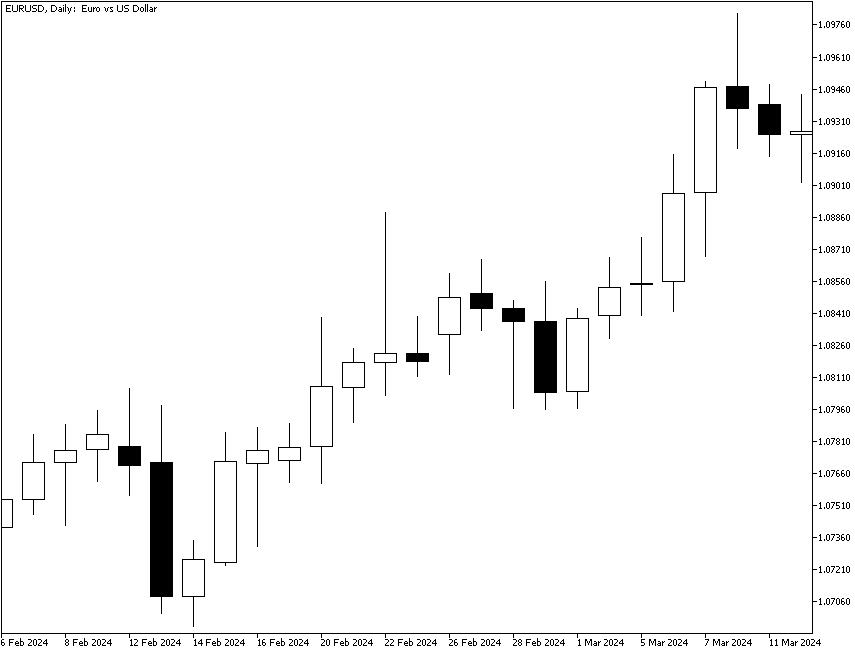

Aunque lo cierto es que no necesitas un Cisne Negro para sufrir una pérdida catastrófica. El uso de apalancamiento en Forex, por ejemplo, aumenta exponencialmente las pérdidas. Los precios en el mercado Forex no se mueven en línea recta. Incluso una tendencia fuerte tiene múltiples retrocesos, y nunca se sabe cuándo comienza un retroceso, ya sea uno menor o uno mucho más grande, que puede convertirse en una destrucción total de tu inversión. ¿Puedes decir, por ejemplo, si la tabla de abajo se trata de un retroceso menor?

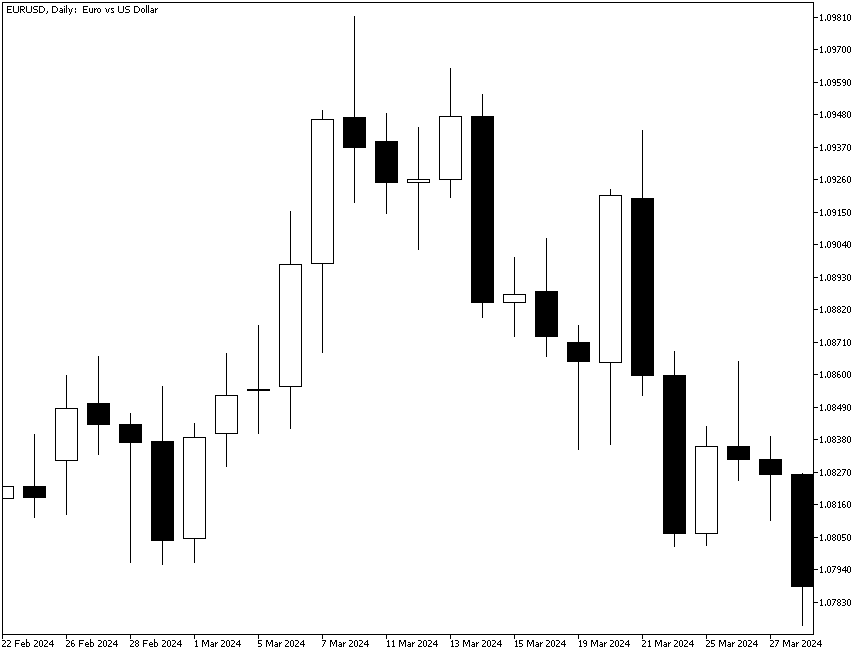

Ahora échale un vistazo a éste. Lo que podría haber sido un retroceso menor se ha convertido en una reversión total:

Es obvio que sería mejor salir antes en el movimiento hacia abajo emergente que después. Un stop a tiempo en el movimiento te dejaría bastante capital para continuar invirtiendo. Si sales cerca del final del movimiento, cuando finalmente se ha hundido y se ha demostrado que este no es un retroceso común, podrías perder casi todo (o todo) tu capital.

Una orden stop-loss cuenta con un solo propósito: limitar la pérdida en una posición. La parada no elimina la pérdida, solo la limita a una cantidad que puedes gestionar. Puedes colocar una parada en una posición larga, en cuyo caso es una orden de venta, o en una posición corta, cuando se trata de una orden de compra. De cualquier manera, la parada-pérdida es la salida de una posición que ha comenzado a convertirse una pérdida. Las entrevistas con los traders que tuvieron que salir del mercado siempre se reducen a "perder más que ganar".

Es probable que en cierto momento llegues a pensar que vas a ver los precios como un halcón y que tendrás la capacidad de colocar tu orden para salir — un stop mental — cuando el precio va en tu contra, pero en la práctica, es muy difícil que esto te salga bien. Muchas veces, uno se puede sugestionar de que en solo unos minutos más, el precio volverá a la tendencia anterior. La conocida excusa de "¡sé que volverá!".

O sabes muy bien lo que está causando la reversión contra su posición. A tu juicio, la reversión no está justificada. Pero lo cierto es que el mercado no está interesado en tu juicio. El mercado puede ser completamente irracional e incorrecto, pero lo que tú necesitas recordar es que el propósito del trading no es estar en lo correcto, sino ganar dinero.

Ambas situaciones pueden parecer un pensamiento racional, pero realmente son excusas para dejar que la emoción gobierne tu trading.

Otra razón que algunos traders dan para no usar un stop es que los brokers sabrán donde has colocado el stop para ir a cazarlo. Esta es la razón dada por el famoso trader de unos fondos de cobertura Victor Niederhoffer (que ya se ha ido a la quiebra dos veces). Por supuesto, sus posiciones eran grandes y bien podría haber sido un objetivo. Pero lo cierto es que acabó sin dinero en dos ocasiones porque no utilizó paradas y experimentó pérdidas catastróficas de forma repentina. ¿Qué es peor, que los brokers te la jueguen o que acabes en la quiebra total?

Es sin duda cierto que los brokers y otros van a la caza de stops para, así, forzar tu salida y poder comprar más barato o vender más caro un poquito más tarde. Pero siendo realistas, nadie necesita saber tu nivel exacto de stop-loss (excepto, quizás, un bróker particularmente venal). Las paradas se colocan en cualquiera de un número limitado de lugares técnicamente lógicos, incluyendo líneas de soporte y resistencia, bandas de Bollinger, y niveles Fibonacci. Cualquier persona que tenga un gráfico puede ver dónde se deben agrupar las paradas. No colocar una orden stop-loss sólo porque alguien más pueda adivinar su ubicación es tirar piedras contra el propio tejado. Cuando el mercado decide ir a la caza de largos o cortos en cualquier situación, la táctica más inteligente es escapar.

La razón principal para usar órdenes stop-loss es cumplir con las necesidades de un plan de trading. Si cuentas con una buena planificación, sabrás de antemano cuál será tu ratio de ganancia/pérdida. No en el último centavo, porque el mercado siempre se las arregla para dar sorpresas de vez en cuando, pero sí con cierta precisión. Digamos que quieres ganar $2 por cada $1 que pierdes. La única manera de lograr ese objetivo es teniendo objetivos de beneficio realistas que terminan cumpliéndose la mayoría de las veces en el trading real, y un régimen de stop-loss que limita las pérdidas al 50% de las ganancias. Con el tiempo, un plan como este ofrecerá una acumulación constante de capital.

Desventajas

Los stop-loss tienen inconvenientes. Lo primero es que un evento puede salir de la nada y causar una brecha o gran movimiento tan rápido que su orden de stop-loss no se llena en el nivel que especificó, sino en un nivel mucho peor. Y luego, después de que te detuvieras, el precio gira y vuelve a su trayectoria anterior, contigo ya fuera. Esto es irritante y molesto, seguro, pero es una de las características del trading con las que tienes que apechugar. Quejarse de esto es como quejarse de que el fuego en tu casa solo haya destruido la cantidad deducible.

Otro inconveniente es que te puedes ver detenido constantemente en pullbacks. Esto no es culpa de la herramienta sino del operador. Las paradas repetidas significan que tus paradas se colocan en el nivel incorrecto, o que estás intercambiando el par de divisas equivocado, o que estás operando en el intervalo de tiempo incorrecto. Si tu stop es de 15 puntos en el período de una hora, pero el promedio de rango alto-bajo en una serie de muchas horas (durante muchos días) es de 30 puntos, te estás arriesgando a tropezar con los stops en el lugar donde no deben estar.

Por último, siempre puedes llegar a pensar que la solución para no telegrafiar tus stops al mundo es tener un stop mental y un sistema de alertas en tu PC, tu teléfono o algún otro dispositivo. Pero, ¿qué pasa si tu perro tiene un accidente y tiene que acudir al veterinario, o el internet se va, o se caen los plomos? Es probable que tus niveles externos de stop no sean lo más importante en medio de una situación de emergencia. Simplemente, es más fácil colocar los stops cuando colocas un trade.