В данном руководстве представлен обновленный обзор наиболее трендовых валютных пар в 2024 году. Кроме того, в нем представлен скрипт, который можно использовать для расчета статистики тренда для любого набора торговых инструментов и таймфреймов.

Измерение трендовости валютной пары (или любого другого торгового инструмента) всегда представляет собой сложную задачу. Это усугубляется проблемой изменения этой тенденции с течением времени. Валютная пара может быть весьма трендовой в одном году, а в следующем году оказаться совершенно без тренда. Тем не менее, можно (и важно, если вы торгуете по тренду) сравнить трендовость валютных пар на основе набора метрик, чтобы лучше понять, какие валютные пары наиболее трендовые, а также каким именно образом они находятся в тренде.

В приведенной ниже заметке анализируются 10 валютных пар на основе пяти метрик. Здесь объясняется, как работают эти метрики и почему они могут служить примерным показателем трендовости пары.

Валютные пары

Для анализа мы выбрали 10 валютных пар, которые отвечают трем условиям: они очень ликвидны (согласно Трехгодичному обзору центральных банков за 2022 год), у них низкие спреды, и они легко доступны у розничных Форекс-брокеров. Например, довольно ликвидная валютная пара USD/CNY (которая является шестой по ликвидности в мире) исключена, поскольку она доступна только у нескольких брокеров, ее спреды высоки, а торговля сильно ограничена Народным банком Китая. В рамках данного исследования мы рассмотрим следующие валютные пары (представлены в алфавитном порядке):

- AUD/USD

- EUR/GBP

- EUR/JPY

- EUR/USD

- GBP/JPY

- GBP/USD

- NZD/USD

- USD/CAD

- USD/CHF

- USD/JPY

Методология

Для оценки трендовости валютных пар мы используем следующие методы:

- Средняя и медианная скорость изменения.

- Средняя и медианная волатильность.

- Среднее и медианное количество последовательных закрытий выше/ниже 50-периодных простых и экспоненциальных скользящих средних.

- Среднее число последовательных повторений "Обновленный максимум + более высокий минимум" или "Обновленный минимум + более низкий максимум".

- Среднее количество последовательных бычьих или последовательных медвежьих свечей.

Темпы изменения рассчитывается следующим образом: предыдущее закрытие минус текущее закрытие и делится на предыдущее закрытие, чтобы получить процентное значение. Очевидно, что это грубый метод анализа. Тем не менее, он может дать нам некоторые подсказки относительно пар, которые часто трендируют.

Волатильность валютной пары рассчитывается как Максимум минус Минимум свечи, деленный на ее Открытие. Он также рассчитывается в процентных пунктах.

Приведенный выше расчет является лишь отправной точкой. Чтобы определить лучшую из трендовых валютных пар, необходимо точно рассчитать количество периодов, в течение которых пара находилась в тренде в течение определенного промежутка времени. Нам нужен надежный индикатор для определения тенденций на трех различных временных интервалах. Для этой цели мы используем скользящую среднюю. Мы рассчитываем среднее и медианное количество последовательных закрытий выше/ниже скользящей средней. Вычисляя среднее значение количества закрытий выше/ниже скользящей средней, мы можем получить дополнительные сведения о том, насколько трендовыми являются пары. Начинающим трейдерам часто рекомендуют использовать экспоненциальную скользящую среднюю вместо простой, поскольку первая меньше запаздывает (то есть быстрее следует за трендом). Мы проверим это, применив расчеты как к простым, так и к экспоненциальным 50-периодным скользящим средним.

Последовательные обновленные максимумы + более высокие минимумы или обновленные минимумы + более низкие минимумы показывают именно это - полосы баров, которые формируются в соответствии с одним из самых популярных определений тренда.

Последовательные бычьи и медвежьи свечи показывает, насколько вероятно, что за медвежьей свечой последуют другие медвежьи свечи, и то же самое относится к бычьим свечам.

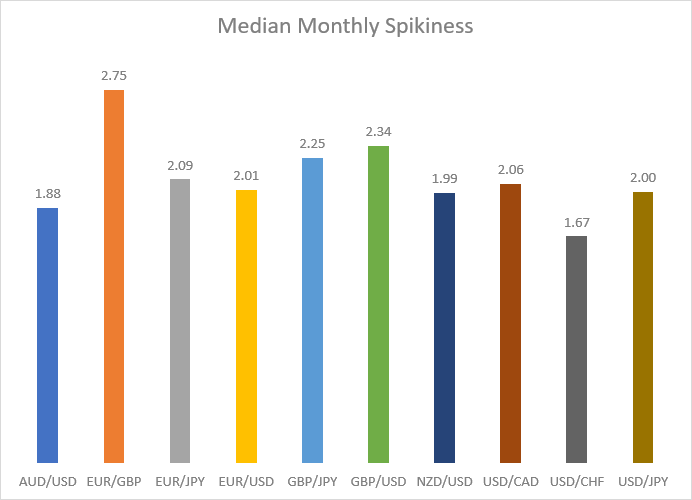

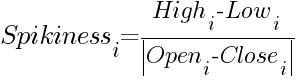

Шипастость показывает, как часто валютные пары сталкивались с шипами - ситуацией, когда тело свечи значительно меньше ее фитилей. Свеча с большим телом и почти полным отсутствием фитилей будет демонстрировать низкий уровень шипастости, в то время как свеча с открытием и закрытием почти на одном уровне и большим фитилем (или обоими фитилями) будет демонстрировать высокий уровень шипастости.

Все расчеты повторяются на трех таймфреймах: ежедневном, еженедельном и ежемесячном. Все валютные пары анализируются на данных 5-летней давности, начиная с 14 мая 2024 года. Данные получены с платформы MetaTrader 5 с сервером в часовом поясе GMT+2, что означает, что недельная сессия длится с понедельника 00:00 до пятницы 23:59.

Вычисления

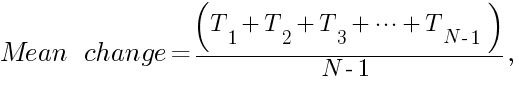

Темпы изменения

Абсолютное изменение курса валютной пары за определенный период (день, неделя, месяц) можно рассчитать по следующей формуле:

где N - общее количество периодов.

Медианная скорость изменения рассчитывается путем сортировки отдельных скоростей изменения (Tn) и либо выбора средней (для нечетного числа), либо вычисления среднего значения двух средних скоростей изменения.

Мы вынуждены использовать процентные значения, так как прямая скорость изменения (пипсы) будет значительно отличаться у разных валютных пар, поскольку их курсы несопоставимы.

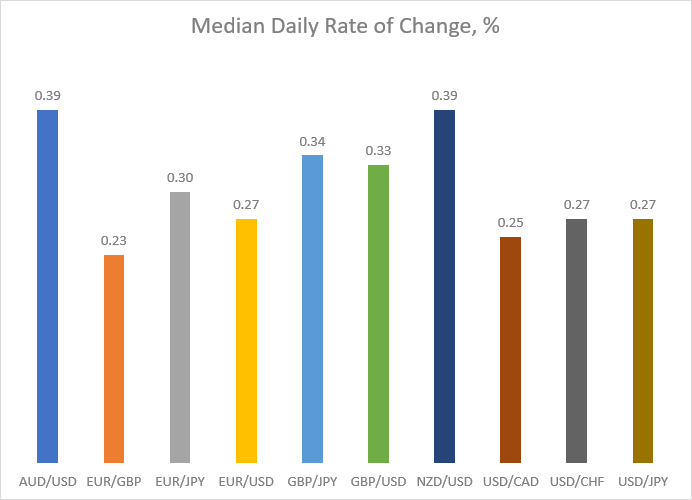

В таблице приведены средние и медианные значения процентного (%) изменения за 5 лет для исследуемых валютных пар на трех таймфреймах с 15 мая 2019 года по 14 мая 2024 года.

| Валютная пара | Дневной | Недельный | Месячный | |||

| Среднее | Медианное | Среднее | Медианное | Среднее | Медианное | |

| AUD/USD | 0,50 | 0,39 | 1,18 | 0,97 | 2,60 | 2,39 |

| EUR/GBP | 0,31 | 0,23 | 0,67 | 0,47 | 1,12 | 0,83 |

| EUR/JPY | 0,40 | 0,30 | 0,91 | 0,70 | 1,74 | 1,49 |

| EUR/USD | 0,34 | 0,27 | 0,78 | 0,61 | 1,68 | 1,57 |

| GBP/JPY | 0,46 | 0,34 | 1,07 | 0,76 | 2,17 | 1,77 |

| GBP/USD | 0,42 | 0,33 | 1,00 | 0,85 | 1,91 | 1,79 |

| NZD/USD | 0,50 | 0,39 | 1,21 | 1,03 | 2,69 | 2,56 |

| USD/CAD | 0,33 | 0,25 | 0,72 | 0,59 | 1,54 | 1,36 |

| USD/CHF | 0,35 | 0,27 | 0,83 | 0,67 | 1,82 | 1,67 |

| USD/JPY | 0,38 | 0,27 | 0,89 | 0,65 | 2,04 | 1,48 |

В таблице выше показано, как различаются средние и медианные изменения (за день, за неделю и за месяц) у разных валютных пар. Первое, что бросается в глаза, это то, что они не сильно отличаются друг от друга, по крайней мере, на дневном и недельном таймфреймах. На месячном таймфрейме ситуация иная, особенно если мы посмотрим на медианные значения. Скорость изменения наиболее активных валютных пар (AUD/USD и NZD/USD) примерно в три раза больше, чем у самой медленной пары (EUR/GBP). Давайте посмотрим на графики ниже, чтобы лучше проанализировать различия между средними изменениями валютных пар за период.

Как и в прошлом году, в этом году на большинстве таймфреймов был выявлен явный победитель - NZD/USD. Исключением стал дневной таймфрейм, на котором NZD/USD имела точно такой же темп изменения, как и AUD/USD. AUD/USD также демонстрировала значительные темпы изменения на всех остальных таймфреймах, обычно отставая от NZD/USD. GBP/JPY занимала третье место в большинстве случаев, за исключением медианных недельного и месячного таймфреймов, где GBP/USD демонстрировала более высокую скорость изменения. Остальные пары отстали, хотя EUR/JPY показала большую скорость изменения почти на всех таймфреймах, кроме медианного месячного, по сравнению с другими неудачниками. EUR/GBP продемонстрировал наименьшие темпы изменения, как средние, так и медианные, на всех таймфреймах.

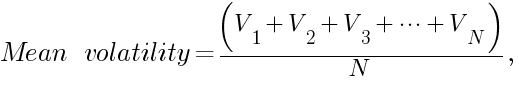

Волатильность

Волатильность валютной пары можно рассчитать по формуле:

где N - общее количество периодов.

Медианная волатильность рассчитывается путем сортировки отдельных значений волатильности (Vn) и выбора среднего из них (для нечетных N) или вычисления среднего из двух средних значений (для четных N).

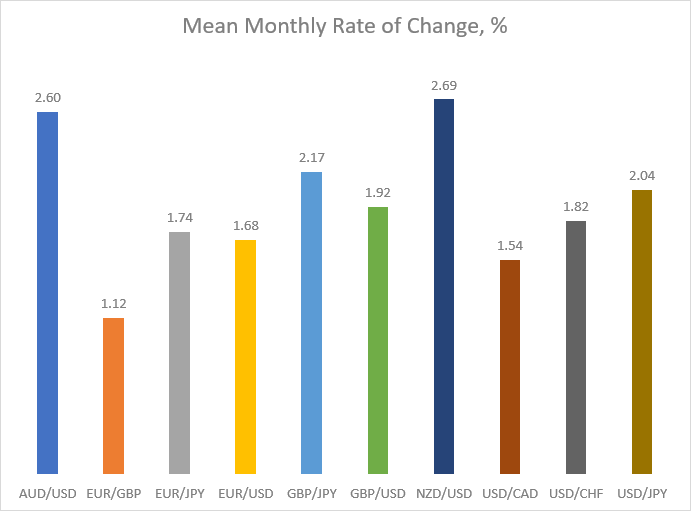

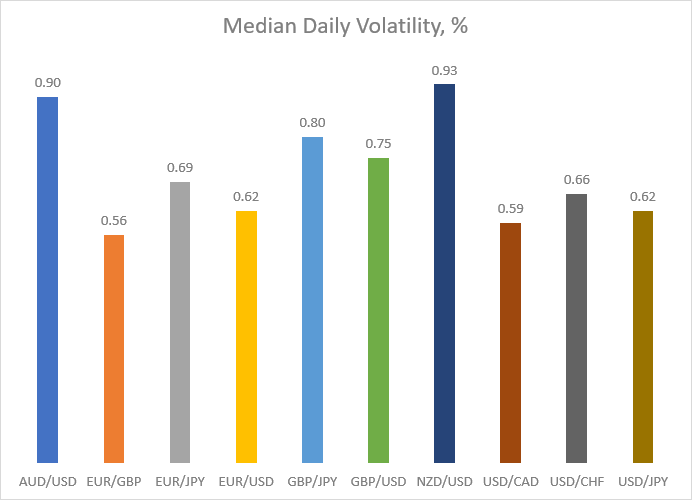

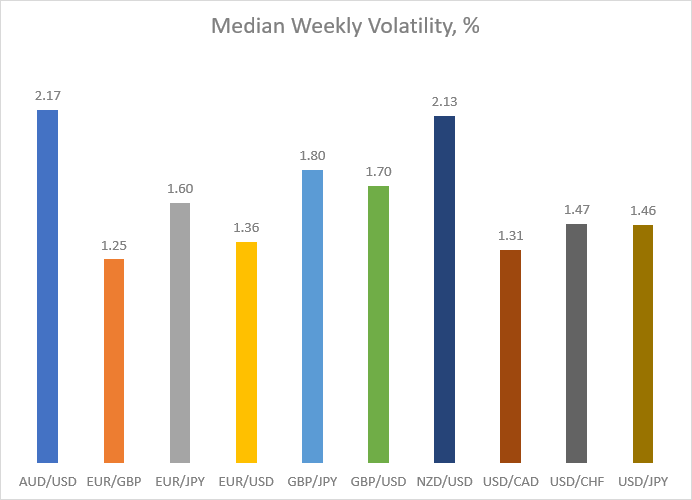

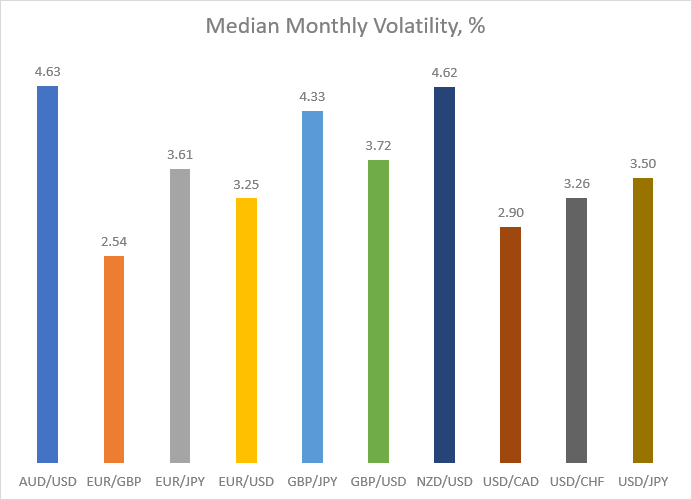

В таблице приведены средние и медианные значения процентной (%) волатильности исследуемых валютных пар для дневного, недельного и месячного таймфреймов с 15 мая 2019 года по 14 мая 2024 года.

| Валютная пара | Дневной | Недельный | Месячный | |||

| Среднее | Медианное | Среднее | Медианное | Среднее | Медианное | |

| AUD/USD | 1,03 | 0,90 | 2,31 | 2,17 | 5,02 | 4,63 |

| EUR/GBP | 0,65 | 0,56 | 1,44 | 1,25 | 2,85 | 2,54 |

| EUR/JPY | 0,80 | 0,69 | 1,84 | 1,60 | 3,70 | 3,61 |

| EUR/USD | 0,70 | 0,62 | 1,56 | 1,36 | 3,38 | 3,25 |

| GBP/JPY | 0,94 | 0,80 | 2,18 | 1,80 | 4,69 | 4,33 |

| GBP/USD | 0,86 | 0,75 | 1,94 | 1,70 | 4,14 | 3,72 |

| NZD/USD | 1,05 | 0,93 | 2,33 | 2,13 | 4,99 | 4,62 |

| USD/CAD | 0,66 | 0,59 | 1,45 | 1,31 | 3,07 | 2,90 |

| USD/CHF | 0,73 | 0,66 | 1,64 | 1,47 | 3,46 | 2,26 |

| USD/JPY | 0,76 | 0,62 | 1,79 | 1,46 | 3,94 | 3,50 |

Как видите, средняя и медианная волатильность исследуемых валютных пар различается меньше, чем скорость изменения. Неудивительно, что наиболее волатильные валютные пары совпали с наиболее трендовыми парами, как было показано выше с помощью средней скорости изменения. Ниже представлены шесть графиков, которые иллюстрируют и помогают сравнить различия в волатильности для исследуемых валютных пар.

За первое место среди самых волатильных валютных пар боролись AUD/USD и NZD/USD. Пара NZD/USD была наиболее волатильной на дневном таймфрейме, а также по среднему значению на недельном таймфрейме. Пара AUD/USD обошла своего соперника по медианной оценке на недельном таймфрейме, а также по среднему и медианному показателям на месячном таймфрейме. GBP/JPY заняла третье место на всех таймфреймах. Пара EUR/GBP продемонстрировала самую низкую волатильность на всех таймфреймах.

Последовательное закрытие выше/ниже скользящей средней

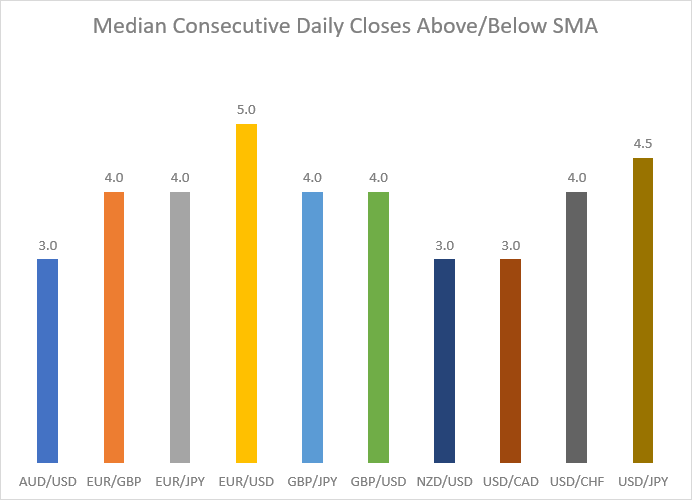

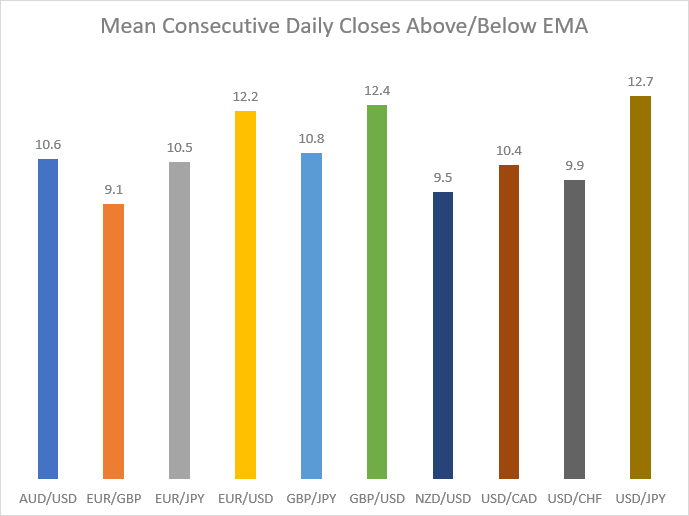

Одним из наиболее интуитивно понятных методов определения трендов на Форекс является использование скользящей средней. Мы рассчитываем среднее и медианное количество последовательных закрытий выше и ниже 50-периодной (дневной, недельной и месячной) скользящей средней (как простой (SMA), так и экспоненциальной (EMA)).

| Дневной | ||||

| Валютная пара | SMA | EMA | ||

| Среднее | Медианное | Среднее | Медианное | |

| AUD/USD | 10,3 | 3,0 | 10,6 | 3,0 |

| EUR/GBP | 10,1 | 4,0 | 9,1 | 3,0 |

| EUR/JPY | 13,8 | 4,0 | 10,5 | 3,0 |

| EUR/USD | 13,8 | 5,0 | 12,2 | 4,0 |

| GBP/JPY | 13,0 | 4,0 | 10,8 | 3,0 |

| GBP/USD | 14,3 | 4,0 | 12,4 | 4,0 |

| NZD/USD | 12,0 | 3,0 | 9,5 | 3,0 |

| USD/CAD | 11,5 | 3,0 | 10,4 | 3,0 |

| USD/CHF | 10,4 | 4,0 | 9,9 | 3,0 |

| USD/JPY | 12,7 | 4,5 | 12,7 | 4,0 |

Как и в прошлом году, анализ, проведенный в 2024 году, показал, что все результаты измерений были довольно близки друг к другу, без существенных различий между валютными парами. Сравнение пар хорошо видно на графиках ниже.

Как и при предыдущих измерениях, явных победителей не было. Согласно средней оценке, наибольшее количество дней подряд выше/ниже SMA было у GBP/USD, второе место разделили EUR/JPY и EUR/USD с результатом 13,8. Но если мы посмотрим на средние последовательные дневные закрытия выше/ниже EMA, то USD/JPY показывает наибольшее число, в то время как GBP/USD занимает второе место, а EUR/USD - третье. Если обратиться к медианным показателям, то EUR/USD показала наивысший результат на SMA, а USD/JPY заняла второе место. Но если мы посмотрим на медианный показатель EMA, то EUR/USD, GBP/USD и USD/JPY показывают одинаковое значение 4,0, в то время как все остальные валютные пары отстают на одном уровне 3,0.

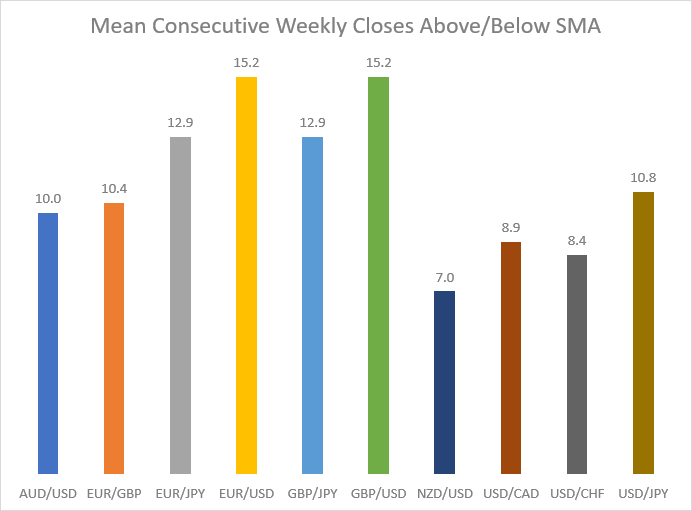

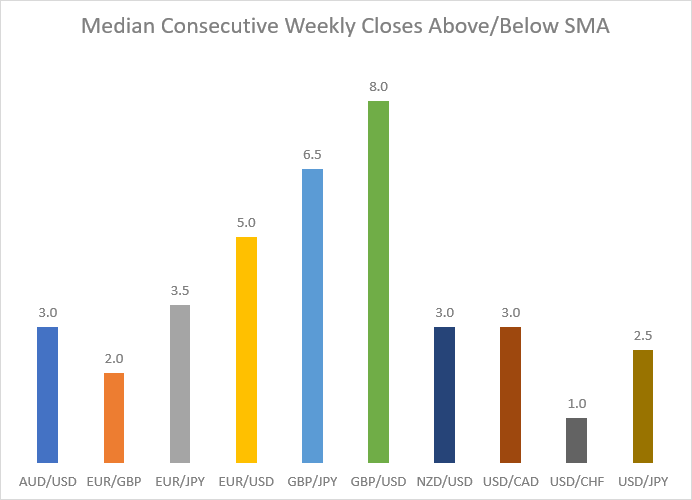

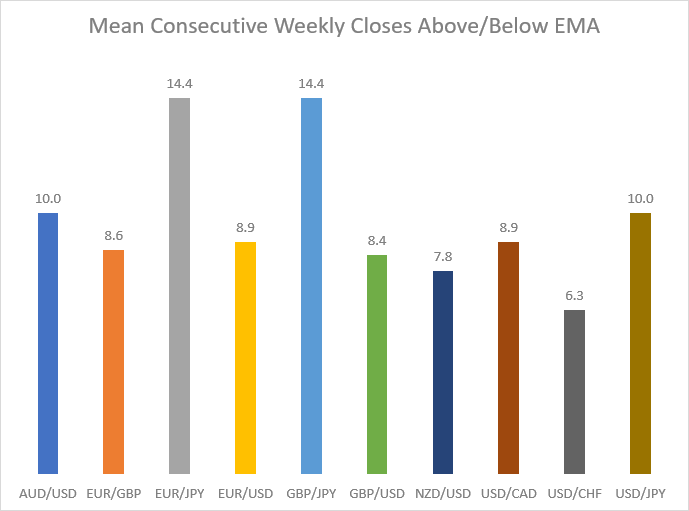

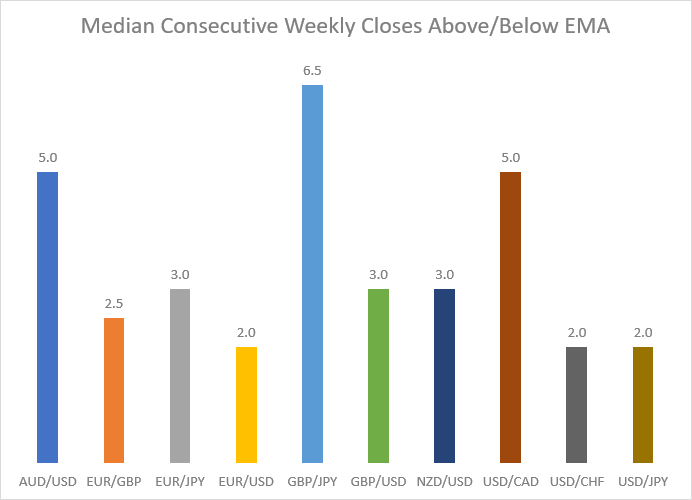

Ниже представлена таблица последовательных недель выше и ниже скользящих средних.

| Недельный | ||||

| Валютная пара | SMA | EMA | ||

| Среднее | Медианное | Среднее | Медианное | |

| AUD/USD | 10,0 | 3,0 | 10,0 | 5,0 |

| EUR/GBP | 10,4 | 2,0 | 8,6 | 2,5 |

| EUR/JPY | 12,9 | 3,5 | 14,4 | 3,0 |

| EUR/USD | 15,2 | 5,0 | 8,9 | 2,0 |

| GBP/JPY | 12,9 | 6,5 | 14,4 | 6,5 |

| GBP/USD | 15,2 | 8,0 | 8,4 | 3,0 |

| NZD/USD | 7,0 | 3,0 | 7,8 | 3,0 |

| USD/CAD | 8,9 | 3,0 | 8,9 | 5,0 |

| USD/CHF | 8,4 | 1,0 | 6,3 | 2,0 |

| USD/JPY | 10,8 | 2,5 | 10,0 | 2,0 |

На этих графиках также не видно однозначного победителя, результаты заметно различаются в зависимости от временных рамок и рассматриваемого показателя. И EUR/USD, и GBP/USD продемонстрировали наибольшее количество недель подряд выше/ниже SMA по среднему значению, а EUR/JPY и GBP/JPY разделили второе место. Если посмотреть на средний показатель последовательных недельных закрытий выше/ниже EMA, то можно увидеть, что наибольшее количество закрытий показали EUR/JPY и GBP/JPY. Что касается медианного показателя, то наибольшее количество недель подряд выше/ниже SMA продемонстрировала пара GBP/USD, на втором месте - пара GBP/JPY, на третьем - пара EUR/USD. Но если мы посмотрим на медианный показатель количества недель выше/ниже EMA, то наибольшее количество показал GBP/JPY, тогда как AUD/USD и USD/CAD разделили второе место с одинаковым результатом.

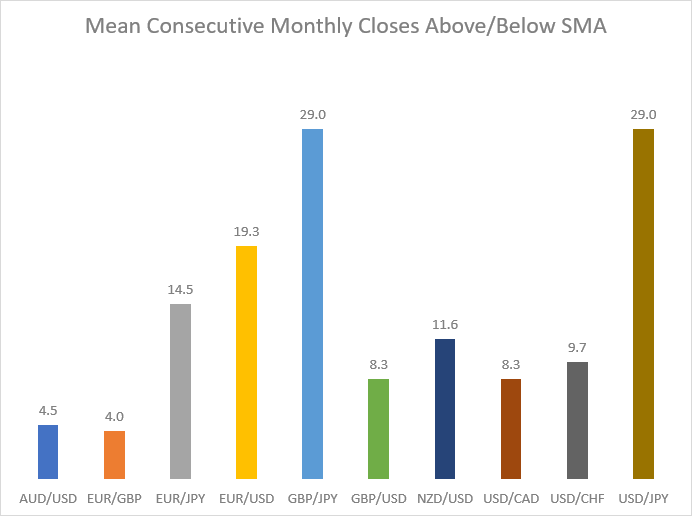

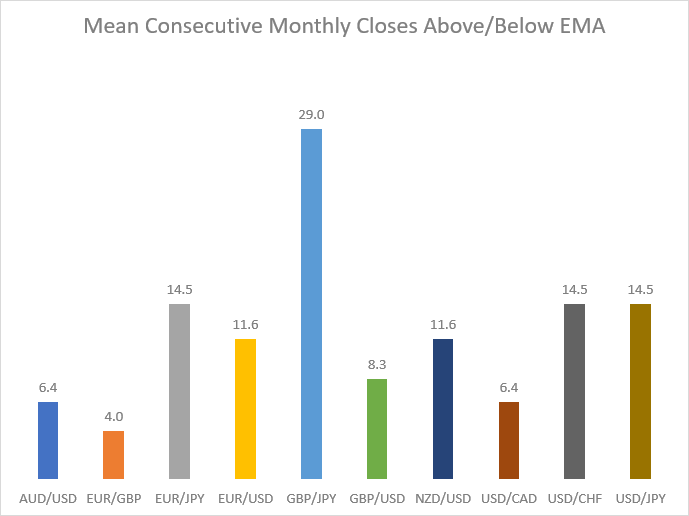

Таблица с месячными данными представлена ниже. К сожалению, он не дает достоверной информации, так как за 5 лет не так много месячных свечей, с которыми можно работать.

| Месячный | ||||

| Валютная пара | SMA | EMA | ||

| Среднее | Медианное | Среднее | Медианное | |

| AUD/USD | 4,5 | 1,0 | 6,4 | 3,0 |

| EUR/GBP | 4,0 | 2,0 | 4,0 | 2,0 |

| EUR/JPY | 14,5 | 7,5 | 14,5 | 8,0 |

| EUR/USD | 19,3 | 14,0 | 11,6 | 12,0 |

| GBP/JPY | 29,0 | 29,0 | 29,0 | 29,0 |

| GBP/USD | 8,3 | 5,0 | 8,3 | 3,0 |

| NZD/USD | 11,6 | 14,0 | 11,6 | 12,0 |

| USD/CAD | 8,3 | 5,0 | 6,4 | 1,0 |

| USD/CHF | 9,7 | 4,0 | 14,5 | 12,5 |

| USD/JPY | 29,0 | 29,0 | 14,5 | 9,5 |

GBP/JPY продемонстрировала самое большое количество последовательных месячных закрытий за все время. USD/JPY имела такое же количество последовательных закрытий выше/ниже SMA, но это количество значительно снизилось при измерении закрытий выше/ниже EMA. Опять же, для расчета использовалось только 60 свечей. Это означает, что у цен было не так много возможностей переместиться с уровня выше скользящей средней на уровень ниже или наоборот, что делает среднее количество месяцев выше/ниже МА ненадежным.

Обновленный максимум + более высокий минимум и обновленный минимум + более низкий максимум

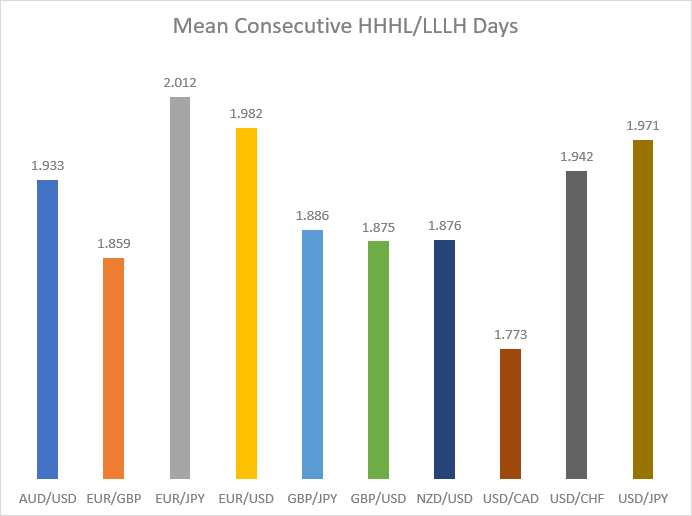

Валютная пара считается трендовой, если она формирует последовательные обновленные максимумы с более высокими минимумами (HHHL) в рамках восходящего тренда или обновленные минимумы с более низкими максимумами (LLLH) в рамках нисходящего тренда. Мы подсчитываем среднее количество паттернов HHHL и LLLH для каждой валютной пары на дневном, недельном и месячном таймфреймах.

| Валютная пара | Средняя длина полосы HHHL или LLLH | ||

| Дневной | Недельный | Месячный | |

| AUD/USD | 1,933 | 1,877 | 1,679 |

| EUR/GBP | 1,859 | 1,696 | 1,708 |

| EUR/JPY | 2,012 | 1,745 | 2,045 |

| EUR/USD | 1,982 | 1,882 | 2,048 |

| GBP/JPY | 1,886 | 1,833 | 1,760 |

| GBP/USD | 1,875 | 1,935 | 1,864 |

| NZD/USD | 1,876 | 1,915 | 1,957 |

| USD/CAD | 1,773 | 1,952 | 1,692 |

| USD/CHF | 1,942 | 1,782 | 1,818 |

| USD/JPY | 1,971 | 1,863 | 1,870 |

На графиках ниже вы можете увидеть иллюстрацию данных, представленных в таблице выше. В ходе этого измерения были получены самые разные результаты. EUR/JPY продемонстрировала наибольшее количество дней подряд HHHL/LLLH, а EUR/USD оказалась на втором месте. USD/CAD, тем временем, была наименее трендовой парой в этом измерении. Но все кардинально меняется, если мы посмотрим на недельный таймфрейм. На этом таймфрейме USD/CAD продемонстрировал наибольшее количество последовательных недель HHHL/LLLH, второе место заняла пара GBP/USD, а третье - NZD/USD. На месячном таймфрейме все валютные пары были близки друг к другу, при этом EUR/JPY и EUR/USD немного опережали остальных, а GBP/JPY немного отставала. Единственной отличительной чертой всех таймфреймов было то, что AUD/USD и EUR/USD демонстрировали относительно большое количество последовательных максимумов и минимумов.

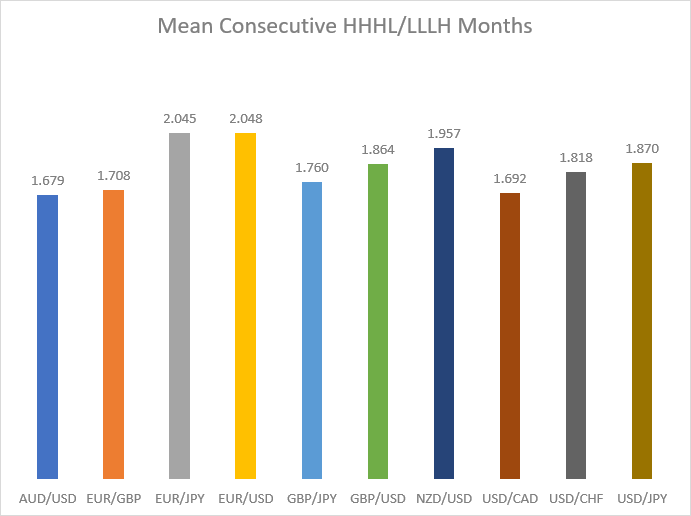

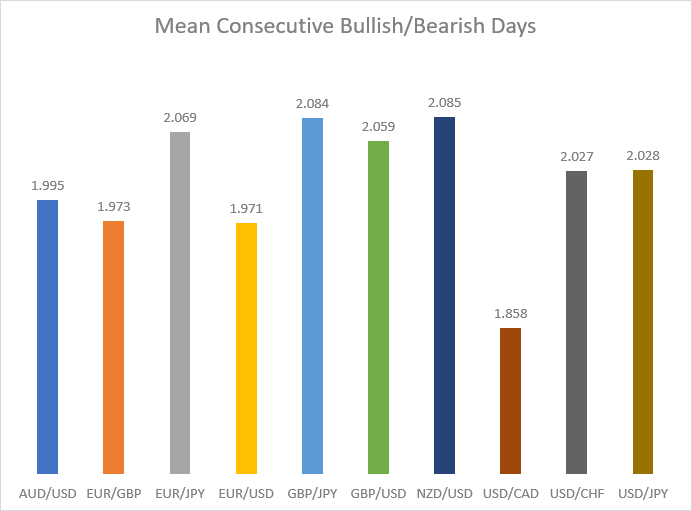

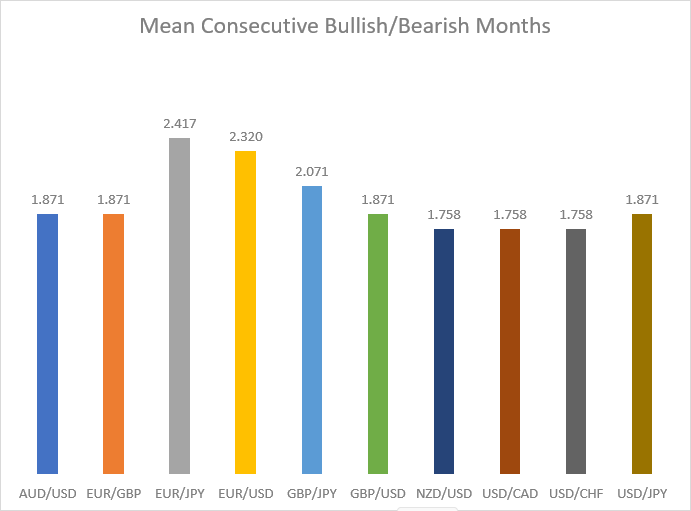

Последовательные бычьи/медвежьи свечи

Более простой способ измерения трендов - это определение среднего количества последовательных бычьих или медвежьих свечей. Он не учитывает условия Обновленный максимум + более низкий минимум и Обновленный минимум + более низкий максимум, описанные в предыдущем анализе, но при этом позволяет получить полезную информацию о трендовости валютной пары. В следующей таблице приведены средние значения последовательных бычьих/медвежьих свечей для каждой валютной пары на дневном, недельном и месячном таймфреймах.

| Валютная пара | Средние последовательные бычьи/медвежьи свечи | ||

| Дневной | Недельный | Месячный | |

| AUD/USD | 1,995 | 2,048 | 1,871 |

| EUR/GBP | 1,973 | 1,919 | 1,871 |

| EUR/JPY | 2,069 | 1,904 | 2,417 |

| EUR/USD | 1,971 | 1,824 | 2,320 |

| GBP/JPY | 2,084 | 1,992 | 2,071 |

| GBP/USD | 2,059 | 1,863 | 1,871 |

| NZD/USD | 2,085 | 2,056 | 1,758 |

| USD/CAD | 1,858 | 2,056 | 1,758 |

| USD/CHF | 2,027 | 1,830 | 1,758 |

| USD/JPY | 2,028 | 1,883 | 1,871 |

На дневном таймфрейме впереди всех оказались GBP/JPY и NZD/USD, хотя EUR/JPY и GBP/USD не сильно отстали. На недельном таймфрейме NZD/USD и USD/CAD продемонстрировали наибольшее количество последовательных "бычьих" и "медвежьих" недель, в то время как AUD/USD немного отстает от них. Большинство валютных пар были очень близки по количеству последовательных бычьих/медвежьих месяцев. Тем не менее, были и отклонения, такие как EUR/JPY, у которой количество бычьих/медвежьих месяцев подряд было заметно выше, чем у остальных пар, а также EUR/USD и GBP/JPY, которые заняли второе и третье места по количеству последовательных бычьих/медвежьих месяцев соответственно.

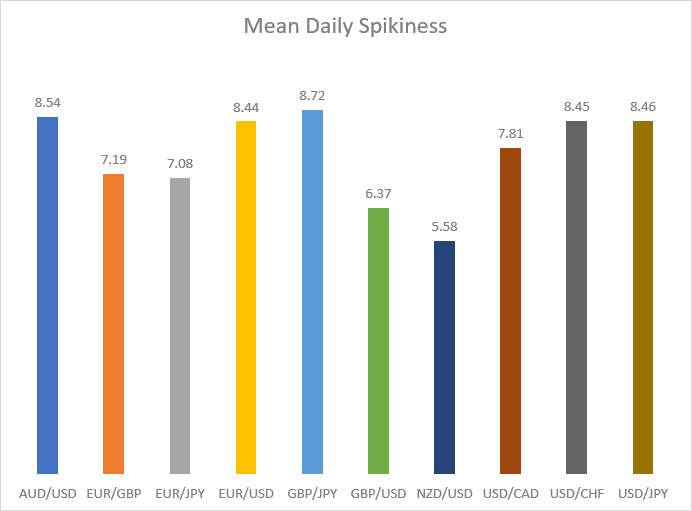

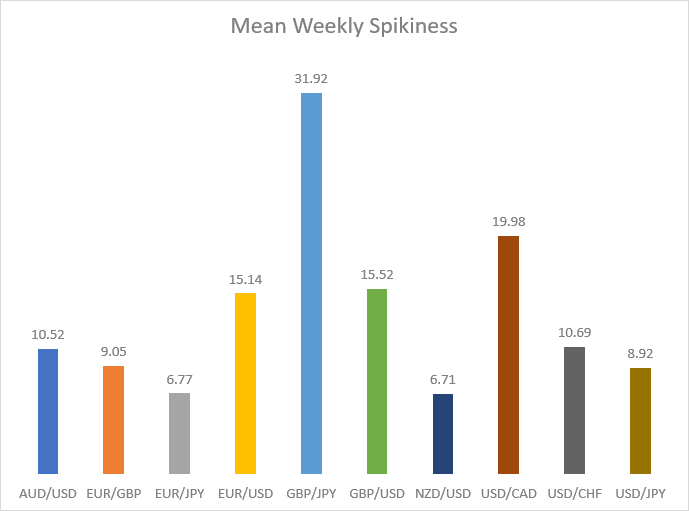

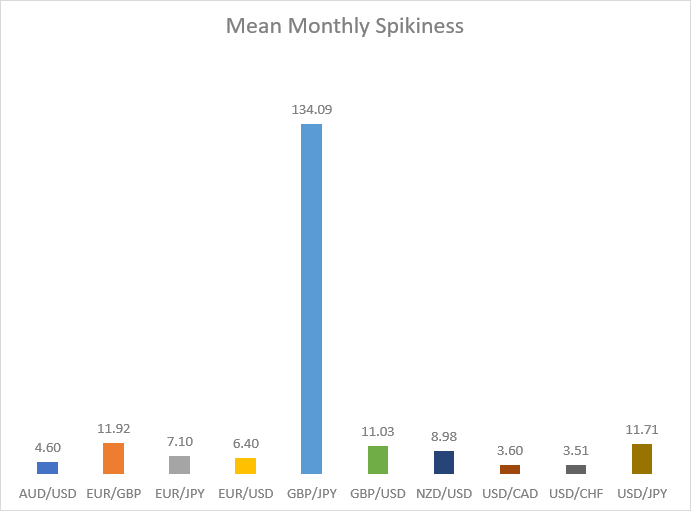

Шипастость

Шипастость - это показатель, который показывает, насколько вероятно, что валютная пара создаст шип - фитиль (или фитили), который намного больше, чем тело свечи. Шипастость рассчитывается путем деления значений Максимум - Минимум (весь диапазон движения) на Открытие - Закрытие (длина тела свечи). Минимальное значение равно 1, а верхний предел для величины "шипастости" не определен. Шипастость - очень полезная мера для определения трендовости валютных пар. Низкая шипастость означает, что, как правило, валютная пара имеет свечи с большими телами и маленькими фитилями, а это признак устойчивого рыночного настроения, то есть пара склонна двигаться в определенном направлении. С другой стороны, высокая шипастость указывает на склонность валютной пары к свечам с короткими телами и длинными фитилями, а это признак неопределенности рынка, который обычно оставляет пару торговаться без сильного тренда.

Шипастость конкретной свечи i определяется по этой формуле:

Если Openi - Closei = 0, в качестве делителя используется ценовой показатель символа:

| Валютная пара | Дневной | Недельный | Месячный | |||

| Среднее | Медианное | Среднее | Медианное | Среднее | Медианное | |

| AUD/USD | 8,54 | 2,12 | 10,52 | 2,11 | 4,60 | 1,88 |

| EUR/GBP | 7,19 | 2,39 | 9,05 | 2,49 | 11,92 | 2,75 |

| EUR/JPY | 7,08 | 2,13 | 6,77 | 2,12 | 7,10 | 2,09 |

| EUR/USD | 8,44 | 2,19 | 15,14 | 2,15 | 6,40 | 2,01 |

| GBP/JPY | 8,72 | 2,33 | 31,91 | 2,36 | 134,09 | 2,25 |

| GBP/USD | 6,37 | 2,18 | 15,52 | 2,07 | 11,03 | 2,34 |

| NZD/USD | 5,58 | 2,23 | 6,71 | 1,95 | 8,98 | 1,99 |

| USD/CAD | 7,81 | 2,21 | 19,98 | 2,17 | 3,60 | 2,06 |

| USD/CHF | 8,45 | 2,23 | 10,69 | 2,05 | 3,51 | 1,67 |

| USD/JPY | 8,46 | 2,20 | 8,92 | 2,07 | 11,71 | 2,00 |

В таблице выше приведены значения "шипастости", а на графиках ниже - ее визуальное представление в виде столбиков. Средний показатель на дневном таймфрейме показывает, что GBP/JPY имеет самый высокий уровень "шипастости" среди всех рассмотренных валютных пар, хотя AUD/USD, EUR/USD, USD/CHF и USD/JPY не сильно отстают. NZD/USD продемонстрировал самую низкую шипастость. По медианному показателю ситуация была совершенно иной: EUR/GBP лидировала, а AUD/USD и EUR/JPY демонстрировали наименьшую шипастость. Однако, если мы обращаемся к среднему значению на более длительных временных интервалах, все начинает выглядеть странно. На недельном таймфрейме пара GBP/JPY стремится вверх, а на месячном таймфрейме она демонстрирует безумное значение, которое более чем в 10 раз превышает значение любой другой валютной пары. Это явление можно объяснить способом расчета значения. Даже одна свеча с почти отсутствующим телом (что происходит, когда закрытие совпадает с открытием или очень близко к нему) и большим фитилем может значительно исказить средний показатель, а у валютной пары GBP/JPY было несколько таких свечей за 60 месяцев, включенных в расчет. Это означает, что среднее значение очень ненадежно, и нам следует больше внимания уделять медианным показателям, поскольку при их расчете крайние значения сглаживаются. На недельном таймфрейме пара EUR/GBP сохраняет лидерство, которое она имела на дневном таймфрейме, в то время как пара GBP/JPY остается на втором месте по шипастости. NZD/JPY стала парой с наименьшей недельной шипастостью. Обратившись к месячному таймфрейму, мы видим, что EUR/GBP остается парой с наибольшей "шипастостью", а USD/CHF - парой с наименьшим уровнем "шипастости" в течение нескольких месяцев.

Заключение

Наше исследование выявило следующие факты, основанные на изученном периоде в 5 лет:

- NZD/USD, GBP/JPY и AUD/USD имеют наибольшую ожидаемую скорость изменения для любого из исследуемых периодов - дня, недели и месяца. Эти валютные пары следует выбирать, если ваша торговая стратегия предполагает открытие сделки и удержание ее в течение определенного периода времени.

- NZD/USD, GBP/JPY и AUD/USD также являются наиболее волатильными парами. Это означает, что средняя свеча на графиках этих пар, скорее всего, будет длиннее, чем у других валютных пар. Это может быть использовано для захвата больших движений ("шипов") с помощью правильно размещенных ордеров "тейк-профит". Этот вывод (наряду с предыдущим) также представляется очень надежным, поскольку валютные пары лидируют не только по средним, но и по медианным значениям.

- EUR/USD, GBP/USD и USD/JPY являются наиболее трендовыми парами при измерении трендов с помощью скользящей средней на дневном таймфрейме. Однако результаты слишком сильно отличались в зависимости от метода измерения, что затрудняло выбор наиболее трендовых пар.

- На недельном таймфрейме EUR/USD, GBP/USD, EUR/JPY и GBP/JPY в среднем входят в более продолжительные тренды.

- Сравнение месячного таймфрейма со скользящими средними крайне ненадежно, поэтому нет смысла пытаться извлечь какую-либо пользу из доминирования GBP/JPY и USD/JPY.

- Данные по последовательным Обновленным максимумам + Более высоким минимумам или Обновленным минимумам + Более низким максимумам весьма неоднозначны и не демонстрируют явных лидеров (особенно на месячном таймфрейме).

- Данные по последовательным бычьим/медвежьим свечам также весьма неоднозначны, но позволяют предположить, что торговля парами GBP/USD, EUR/JPY, NZD/USD, GBP/JPY и GBP/JPY на дневном таймфрейме может быть более прибыльной, если ваша стратегия опирается на свечи, повторяющие свой цвет.

- EUR/GBP и GBP/JPY продемонстрировали самый высокий уровень "шипастости", что делает их предпочтительными для трейдеров, которые любят торговать быстрыми кратковременными колебаниями, как, например, дневные трейдеры. Для тех, кто предпочитает более стабильную и предсказуемую валюту, NZD/USD кажется лучшим выбором.

Кроме того:

- Более высокая волатильность по парам GBP/JPY, NZD/USD и AUD/USD также требует более широкого стоп-лосса для ваших сделок.

- Низкое медианное количество дней выше/ниже скользящей средней для большинства валютных пар (всего 3 или 4 дня, и только EUR/USD достигает 5) говорит о том, что базовая стратегия пересечения скользящей средней неэффективна для большинства торговых инструментов. Стоит ли ожидать, что высокие медианные значения сохранятся для пар, у которых они были высокими в течение предыдущих 5 лет, - это еще один вопрос (на который пока нет ответа).

- Если бы мы отвечали на вопрос, какая валютная пара является наиболее трендовой, исходя из всех данных, приведенных в этом руководстве, то логично было бы сказать, что это либо AUD/USD, либо NZD/USD. Однако следует отметить, что в последнем случае спреды обычно ниже.

Важное примечание: Показатели в прошлом не являются предсказанием показателей в будущем. Это означает, что, возможно, нецелесообразно основывать реальную торговлю на ожиданиях того, что поведение трендов останется таким же, каким оно было в течение исследуемого периода.

Скрипт

А теперь перейдем к самому главному - скрипту MetaTrader, с помощью которого можно получить все те же данные, что представлены в этом руководстве, и даже больше. Скрипт TrendStats состоит из двух файлов, которые должны быть разархивированы в одну и ту же подпапку внутри папки \MQL4\Scripts\ (\MQL5\Scripts\ для MetaTrader 5). Вам необходимо скомпилировать TrendStats.mq4 (для MetaTrader 4) или TrendStats.mq5 (для MetaTrader 5); TrendsStats.mqh - это включенный файл, используемый TrendStats.mq4 и TrendStats.mq5.

Скрипт, запущенный на любом графике, анализирует список валютных пар (задаются входные параметры) на диапазоне таймфреймов (также задаются входные параметры) и на заданном временном периоде (также изменяемом с помощью входных параметров). Он создаст .csv-файлы с результатами, а также выведет их во вкладку Советники терминала. Вот список входных параметров для скрипта:

- Symbols — список валютных пар и других торговых инструментов, которые вы хотите проанализировать. Введите их в том виде, в котором они указаны в вашем окне Market Watch. Для их разделения можно использовать пробел, запятую или точку с запятой.

- Timeframes — список временных рамок для рассмотрения. Введите их как

M1,H4илиPERIOD_M1,PERIOD_H4и так далее. Также, как и с Symbols, допустимыми разделителями являются пробел, запятая и точка с запятой. - PeriodToProcess — период для обработки скриптом. Можно выбрать либо

Last_5_Years(как и в данном руководстве),Time_Period(затем вы устанавливаете точные даты начала и окончания с помощью StartDate и входных параметров FinishDate) и Last_N_Candles (затем вы задаете точное количество свечей для рассмотрения через входной параметр N). - StartDate — следует игнорировать, если выбран

Time_Periodв PeriodToProcess. - FinishDate — следует игнорировать, если выбран

Time_Periodв PeriodToProcess. - N — следует игнорировать, если выбран

Last_N_Candlesв PeriodToProcess. - Time_Shift — вы можете задать сдвиг времени в часах, чтобы перенести начало даты. Это полезно, если у вашего брокера нестандартный часовой пояс. Например, если ваш сервер работает в режиме UTC-7 и вы хотите, чтобы день начинался ровно в 00:00 по Гринвичу, установите этот параметр в значение 7. Обратите внимание, что при установке ненулевого значения Time_Shift скрипт будет рассчитывать все только по данным H1 - преобразование в другие таймфреймы будет производиться по вашему запросу через параметр Timeframes, но для генерации достаточного количества данных высокого таймфрейма может не хватить свечей H1.

- MA_Period — период скользящей средней для статистики сравнения скользящих средних.

- FileNamePrefix — префикс для названий генерируемых файлов .csv.

- SilentMode — если установлено, тихий режим не позволит скрипту выводить данные вычислений на вкладку "Советники" терминала. Служебные сообщения и сообщения об ошибках по-прежнему будут печататься.

Загрузки (верс. 1.01, 2024-05-21):

Полученные файлы .csv генерируются в папке \MQL4\Files\ (или \MQL5\Files\ для MT5).

Если у вас появились вопросы по данному исследованию трендовости основных валютных пар, если вы хотите предложить другие способы анализа трендовости, или если вы нашли ошибки в скрипте TrendStats, пожалуйста, перейдите на наш форум о рынке Форекс.