При анализе рынка Форекс большинство трейдеров сосредотачиваются на ценах и их движении. В этом есть смысл. В конце концов, покупка по низкой цене и продажа по высокой – это основа торговли. Но цена – не единственная метрика, по которой вы можете судить о рынке. Объем также может быть фактором, который следует учитывать при анализе. Если, например, несколько трейдеров решили продать валюту, это мало что значит. Но если то же самое решили сделать тысячи трейдеров, это, вероятно, повод задуматься.

Но объем сам по себе также не может сказать многого. Просто знать, сколько участников вовлечено в рынок, недостаточно, если при этом не известно, что они делают. Именно поэтому разумно сочетать изучение как ценовых движений, так и сопутствующего им объема. Такой тип анализа потенциально может стать инструментом, который поможет вам понять, что происходит на рынке и куда он может двигаться дальше.

Форма анализа, при которой изучается как ценовое действие, так и объем, называется Volume Price Analysis (Анализ объема и цены) или Volume Spread Analysis (Анализ объема и спреда). “Спред” в последнем названии означает спред между ценой открытия и ценой закрытия. В данной статье будет использоваться термин “Анализ объема спреда”. (или кратко VSA).

VSA обычно проводится на графиках свечей. Другие типы графиков, такие как баровые, линейные или графики Каги, не подходят для этого.

В настоящей статье объясняются основы Volume Spread Analysis, а также более глубокие концепции, такие как изучение графиков свечей, трендов, предложения и сопротивления в рамках парадигмы VSA.

Происхождение индикатора Volume Spread Analysis (Анализ объема и спреда)

В связи с появлением VSA имя обычно упоминается Ричарда Вайкоффа. Он был американским фондовым инвестором, а также основателем и редактором издания Magazine of Wall Street. Добившись успеха на финансовых рынках, он решил стать консультантом и обучать других инвесторов и трейдеров, чтобы они могли пойти по его стопам.

Одним из его вкладов в теорию торговли были три основных закона:

- Закон спроса и предложения. Это самый простой для понимания и, вероятно, самый известный из законов. Он гласит, что спрос и предложение в конечном итоге уравновешивают друг друга. Если спрос высокий, а предложение низкое, то цены будут расти до тех пор, пока спрос не упадет до уровня, когда предложение сможет его удовлетворить. Если спрос низкий, а предложение высокое, то цены будут падать до тех пор, пока спрос не вырастет настолько, чтобы поглотить избыточное предложение.

- Закон причины и следствия. Он гласит, что за “причиной” обязательно последует “следствие”, которое будет пропорционально “причине”. Если “причина” мощная, то и вытекающее из нее “следствие” (тренд) будет мощным. Слабая “причина” приведет к слабой тенденции.

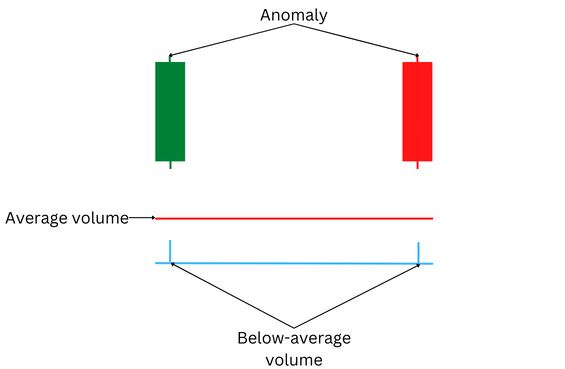

- Закон соотношения усилий и результата. В нем говорится, что результат должен отражать количество усилий, затраченных на его достижение. Другими словами, большой объем должен привести к значительному движению цены (спреду). Если спред небольшой, это должно означать, что объем также был небольшим. Любое отклонение от этого правила следует рассматривать как аномалию.

Почему объем так важен?

Но разве одной цены не должно быть достаточно для анализа? В конце концов, именно она в конечном итоге влияет на решения, принимаемые трейдерами. Так зачем же обращать внимание на то, насколько велик или мал объем? Разве он не должен быть отражен в движении цены в любом случае, согласно третьему закону Вайкоффа?

Что ж, давайте вернемся к предыдущему сравнению одного трейдера с тысячей. Было сказано, что один трейдер не важен, а тысяча – важна. Это не всегда верно. А все потому, что в этом утверждении не учитывается, о каком типе трейдеров идет речь. Если этот один трейдер – крупный банк, а тысяча трейдеров – обычные частные трейдеры, то, скорее всего, у них нет шансов противостоять банку. Многие эксперты рынка часто говорят, что частные трейдеры почти всегда в конечном итоге проигрывают.

И именно поэтому сторонники Volume Spread Analysis считают, что VSA так важен: они верят, что рынками манипулируют. Банки, различные фонды и другие крупные финансовые институты – вот кто управляет рынками, а не простые люди, которые пытаются попробовать себя в трейдинге. У них есть средства, чтобы влиять на рынки так, как частные трейдеры просто не в состоянии. И это связано не только с их крупным капиталом, но и с их глубоким знанием текущего баланса спроса и предложения, недоступным обычным трейдерам, а также с их способностью влиять на новостные издания для формирования настроений на рынке в нужную инсайдерам сторону. В то время как инсайдерская торговля считается преступлением, если в ней участвует обычный человек, крупным учреждениям не только разрешается, но даже выдается лицензия на такую деятельность. Некоторые считают, что это доказывает несправедливость рыночных отношений. Другие утверждают, что эти учреждения выполняют важную работу в качестве маркет-мейкеров, обеспечивающих ликвидность. Как бы то ни было, поклонники VSA утверждают, что для успешной торговли необходимо понимать, что делают маркет-мейкеры в текущий момент. Если вы уже какое-то время занимаетесь трейдингом, то наверняка слышали совет “следуй за умными деньгами”. Что ж, эти инсайдеры должны быть умными деньгами. Но как это узнать? Они не скажут вам этого, и их действия не прозрачны.

Здесь в игру вступает объем. Согласно Volume Spread Analysis, объем трудно скрыть. Да, сторонники VSA считают, что инсайдеры научились скрывать свои действия, распределяя покупки и продажи на определенный период времени, чтобы их влияние на рынки не было очевидным. Тем не менее, поклонники VSA считают, что зоркий наблюдатель должен быть в состоянии заметить изменения в объеме, которые сигнализируют о сильной рыночной активности. Как гласит третий закон Вайкоффа, результат должен быть пропорционален затраченным усилиям. Поэтому, если значительное движение цен вверх или вниз сопровождается ростом объема, значит, это движение обосновано, а не является аномалией. Другими словами, объем подтверждает движение цен.

Предполагается, что анализ Volume Spread Analysis также поможет вам понять, когда начинается цикл или тренд и в какой точке цикла/тренда находятся цены в данный момент. Принято считать, что покупать следует, когда цены растут, и продавать, когда они начинают падать. Но сторонники VSA утверждают обратное. Чтобы понять их точку зрения, представьте себе оптового торговца. Когда его запасы уменьшаются после того, как он распродал свои товары и сбил цены, он начинает покупать товары по низким ценам. Когда склады оказываются заполнены, а цены начинают расти из-за нехватки товаров (реальной или сфабрикованной информационными агентствами), оптовик начинает продавать товары, пока склады не опустеют и цены снова не станут низкими. Затем цикл повторяется. И именно так, предположительно, работают маркет-мейкеры. Когда цены показывают резкое падение, сопровождаемое большим объемом, это сигнализирует о панических продажах частных трейдеров, в то время как “умные деньги” занимаются скупкой. Резкий рост цен, который подтверждается объемом, говорит о том, что “умные деньги” продают, а обычные трейдеры покупают из-за страха упустить выгоду (FOMO).

Рынок Форекс – это особый случай при работе с VSA. Проблема заключается в том, что Форекс не указывает реальный объем. Вместо него применяется тиковый объём. Это не идеальный инструмент. Разные брокеры могут сообщать о различных тиковых объемах для одной и той же валютной пары в один и тот же период. Точность данных зависит от того, подписался ли брокер на дорогостоящие услуги одного из крупных источников данных. Но исследования показывают, что тиковый объем отражает истинную рыночную активность с точностью около 90%. А поскольку объем напрямую коррелирует с рыночной активностью, тиковый объем можно считать полноценной заменой реального объема.

Итак, подведем итог важности объема. Он подтверждает движение цен. Он выявляет манипуляции на управляемых рынках. И он показывает реальное настроение рынка на “чистых” рынках.

Что свечи могут рассказать вам в Volume Spread Analysis

Как было сказано во введении, анализ Volume Spread Analysis проводится на графиках свечей, поскольку он плохо подходит для других типов графиков. К счастью, это не должно быть проблемой для большинства трейдеров, поскольку графики свечей являются, пожалуй, самым популярным типом графиков среди трейдеров на рынке Форекс.

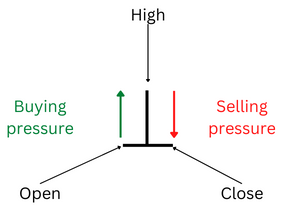

Хотя вы, вероятно, знакомы с основной концепцией свечи на графике свечей, будет полезно освежить её в памяти. В зависимости от выбранного временного интервала каждая свеча может представлять собой минуту, пять минут, пятнадцать минут, полчаса, час, четыре часа, день (полную торговую сессию), неделю или месяц. Вот как выглядят свечи и каковы их основные составляющие:

Тело свечи показывает спред между ценами открытия и закрытия. В зависимости от цвета свечи или ее тела, она может быть бычьей или медвежьей. В нашем примере бычья свеча обозначена зеленым цветом, а медвежья – красным. В цветовой схеме MetaTrader по умолчанию бычья свеча имеет пустое (черное) тело, а медвежья свеча – заполненное (белое) тело. В бычьей свече нижняя часть тела показывает цену открытия, а верхняя – цену закрытия. В медвежьей свече все наоборот — верхняя часть тела показывает цену открытия, а нижняя – цену закрытия. Фитиль показывает максимум и минимум выбранного временного периода. Для простоты, в остальной части статьи для обсуждения свечей и движения цены будет использоваться дневной временной интервал. Таким образом, каждая свеча представляет собой торговую сессию. В этом случае фитили показывают максимум и минимум сессии.

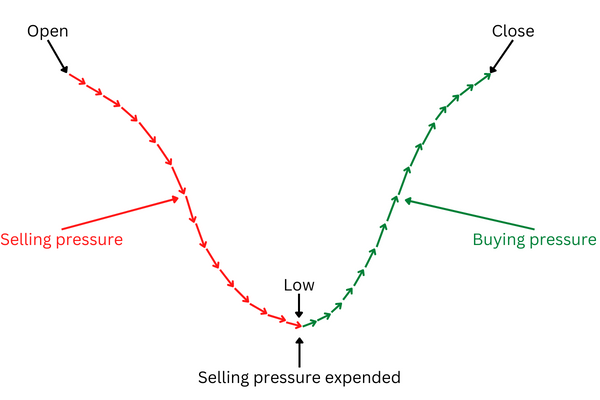

Чтобы понять, как движение цены в течение сессии может сформировать свечу и ее части, посмотрите на следующую иллюстрацию движения цены в течение сессии:

В данном примере цены пошли вверх после открытия сессии, но продавцы взяли контроль в свои руки и опустили цены ниже уровня открытия, после чего покупатели вернули контроль и подтолкнули цены вверх, закрывшись выше уровня открытия. В этом случае образуется бычья свеча, фитили которой показывают максимум и минимум сессии, а тело свечи – спред между открытием и закрытием.

В рамках анализа Volume Spread Analysis наиболее важными частями свечи являются спред и фитили. Это связано с тем, что VSA рассматривает свечи как отражение не только движения цены, но и настроения рынка. Согласно этой интерпретации, спред показывает силу настроения. Широкий спред указывает на сильные настроения. Узкий спред говорит о слабом настроении. Фитили показывают изменения настроений в течение сессии. В конце концов, если бы настроения были постоянными в течение сессии, то не было бы никаких фитилей. Например, если бы настроения были бычьими, то цена неуклонно росла бы от открытия до закрытия, не опускаясь ни ниже открытия, ни уходя выше закрытия, поэтому в течение сессии не было бы максимумов и минимумов (или, технически, максимум совпадал бы с ценой закрытия, а минимум – с ценой открытия), и на свече не было бы фитилей.

Давайте подробнее рассмотрим, как формируются фитили и что они говорят об изменениях в настроениях. Чтобы сделать примеры более понятными, давайте предположим, что в конце сессии цена осталась на том же уровне, что и в начале. Другими словами, спред равен нулю.

Вот пример того, в такой ситуации образуется верхний фитиль:

В данном примере цена начала сессию, двигаясь вверх. Но по мере роста цены на рынок стали приходить продавцы. Через некоторое время они пересилили покупателей, так как цена стала слишком высокой, и вернули её к начальному уровню.

Но что эти ценовые движения говорят нам о настроениях? Во-первых, они показывают, что в течение сессии настроения полностью изменились. Во-вторых, в конце сессии настроения были медвежьими. Означает ли это изменение тренда? Не обязательно. Чтобы сделать такой вывод, необходимо смотреть на более широкую картину, а также сочетать в своем анализе цену и объем. И это был всего лишь простой теоретический пример того, как может быть сформирован верхний фитиль.

Как это движение цены будет выглядеть на графике? Давайте посмотрим на образованный им верхний фитиль:

В следующем примере показано, как формируется нижний фитиль:

В данном примере в начале сессии цена двигалась вниз. Но по мере падения цена стала становиться все более привлекательной для покупателей. В результате покупатели стали приходить на рынок во все большем количестве, в конечном итоге одолев продавцов и подтолкнув цену обратно вверх. В этом случае настроение рынка также полностью изменилось в течение торговой сессии. Но в отличие от предыдущего примера, рынок закрылся с бычьим настроением, так как цена перед закрытием двигалась вверх.

А вот нижний фитиль, созданный движением цены:

Основные правила Volume Spread Analysis

Поклонники Volume Spread Analysis, утверждают, что существует шесть основных правил, которые должен помнить любой трейдер, желающий использовать VSA.

- Volume Price Analysis – это искусство, а не наука. Хотя данные, используемые в техническом анализе, бывают точными, интерпретация этих данных может зависеть от конкретного трейдера. Именно поэтому VSA может быть несколько субъективным и иногда больше зависит от интуиции, чем от достоверных данных. Еще одним следствием этого правила является тот факт, что VSA плохо поддается автоматизации. Хотя вы можете попытаться создать алгоритм на основе VSA, в конечном итоге анализ Volume Spread Analysis работает лучше, когда решения принимает живой человек, а не робот.

- VSA требует терпения. Любой трейдер, использующий Volume Spread Analysis, должен научиться быть терпеливым (впрочем, терпение – хорошая черта для торговли в целом). То, что вы получили торговый сигнал, еще не означает, что вы должны войти в рынок. Рынки обычно обладают сильной инерцией и им требуется время, чтобы развернуть импульс. Ведь когда покупатели начинают одолевать продавцов (или наоборот), последние, как правило, не сдаются сразу и пытаются какое-то время удержать свои позиции. Поэтому, получив торговый сигнал, не действуйте сразу, а будьте готовы к предстоящим изменениям.

- Вам нужна системность данных, а не точность. Если вы сравниваете свечи от разных брокеров и торговых платформ, то заметите, что даже свечи, представляющие одну и ту же торговую сессию, могут немного (а иногда и значительно) отличаться друг от друга. Это связано с тем, что разные брокеры могут использовать разные потоки данных. Кроме того, вычислительная мощность вашего компьютера, скорость вашего интернета и другие подобные факторы могут влиять на данные, которые показывает вам ваша торговая платформа. Объем также является относительным показателем. Но последовательность данных важнее их точности. Если данные показывают, что объем значительно выше или ниже среднего, до тех пор, пока это верно, не имеет значения, каков текущий и средний объем. Вот почему, пока вы используете один и тот же канал данных, вы можете полагаться на анализ цены объема с относительной уверенностью.

- VSA требует практики. Здесь все просто. Для того чтобы освоить VSA и научиться подстраивать его под свой стиль торговли, требуется время и усилия. Просто будьте терпеливы и учитесь на своих ошибках, и в конце концов это принесет свои плоды.

- Совмещайте VSA с обычным техническим анализом Несмотря на то, что Volume Spread Analysis является мощным инструментом, он должен быть дополнен другими типами технического анализа. В частности, для успешного использования VSA особенно важны тренды, а также поддержка и сопротивление.

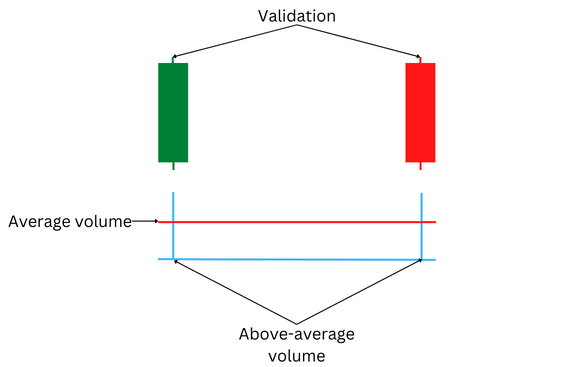

- Ищите подтверждение или аномалию. Это, пожалуй, самое важное правило. По сути, при использовании VSA вы делаете только одно: ищете либо подтверждение, либо аномалию. Если объем подтверждает цену, то цена, скорее всего, продолжит вести себя так же, как и раньше. Аномалия (несоответствие между поведением объема и цены) сигнализирует о потенциальном изменении или развороте тренда. В следующей главе мы более подробно обсудим подтверждение и аномалии.

Примеры подтверждения и аномалии

Чтобы помочь вам понять, какие ценовые движения Volume Spread Analysis считает подтверждением, а какие – аномалией, в этой главе будут приведены примеры подтверждений и аномалий на графиках свечей.

Примеры с одной свечой

Давайте начнем с чего-нибудь простого. Для этого мы рассмотрим, как может выглядеть подтверждение или аномалия на одной свече.

Подтверждение

В первом примере показана свеча с широким спредом и маленькими фитилями:

Здесь мы видим значительное движение цены. Согласно третьему закону Вайкоффа, за такой результат должны отвечать большие усилия. И действительно, объем подтверждает это, будучи высоким. Согласно VSA, это означает, что объем подтверждает цену.

Но что этот пример может рассказать нам о рынке? В соответствии с VSA, две вещи:

- Движение цен было закономерным, и инсайдеры не манипулировали рынком.

- Настроение на рынке бычье (и сильное, учитывая, что фитили маленькие), и, если у вас есть длинные позиции, вам следует их удерживать.

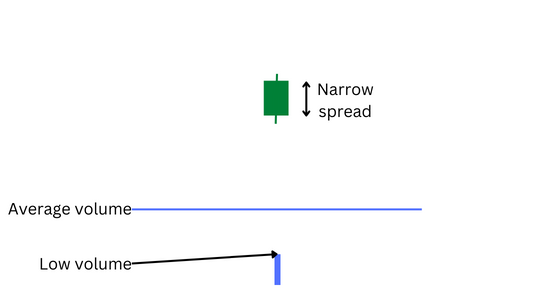

Давайте рассмотрим еще один пример. На этот раз спред узкий, а фитили маленькие:

В данном примере движение цены небольшое. Опять же, результат должен следовать за усилиями. Произошло ли это в данном случае? Действительно, так и произошло, поскольку объем был ниже среднего.

Аномалия

Теперь давайте рассмотрим, возможно, более интересные примеры — аномалии. Согласно Volume Spread Analysis, аномалией считается ситуация, когда цена и объем противоречат друг другу.

Посмотрите на этот пример:

Здесь движение цены значительное. Согласно третьему закону Вайкоффа, оно должно быть результатом больших усилий. Однако этого не произошло, поскольку объем был ниже среднего. Что это может означать?

Сторонники VSA утверждают, что такая аномалия может означать одно из двух:

- Это может быть признаком того, что инсайдеры изучают рынок. Они устанавливают более высокую цену, но не стремятся двигаться дальше, ожидая реакции рынка. А низкий объем говорит о том, что рынок не реагирует, поскольку покупатели считают цену слишком высокой.

- Другая возможная причина заключается в том, что инсайдеры пытаются свести на нет стоп-лоссы частных трейдеров, заставляя их закрывать свои короткие позиции.

Как бы то ни было, VSA предполагает, что такое движение вверх является ловушкой и не указывает на то, что рынок действительно является бычьим.

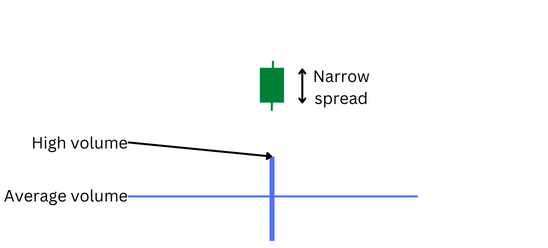

Теперь давайте рассмотрим противоположный пример:

Как вы можете видеть, движение цены незначительно. И согласно третьему закону Вайкоффа, для получения такого небольшого результата усилия также должны быть небольшими. Но, как показывает график, объем относительно высок. Что это означает? Это значит, что покупатели и продавцы сцепились в битве. Специалисты получают прибыль, продавая свои активы по высокой цене. Но покупатели приходят, чтобы купить эти активы, не позволяя цене опуститься намного ниже. В то же время рынок уже не настолько бычий, чтобы позволить цене двигаться выше. Согласно VSA, такое часто случается на пике бычьего движения и говорит о том, что рынок исчерпал бычий импульс. Обычно это является признаком слабости и указывает на то, что вскоре может произойти разворот тренда.

Примеры с несколькими свечами

Основная идея анализа нескольких свечей на графике такая же, как и при анализе одной свечи. — объем должен подтверждать цену. Но в случае нескольких свечей он должен подтверждать не только каждую свечу, но и общую тенденцию. В конце концов, правила Усилия в сравнении с результатом применяется к трендам так же, как и к одиночной свече — чем сильнее тренд, тем больше объем, который его формирует.

Подтверждение

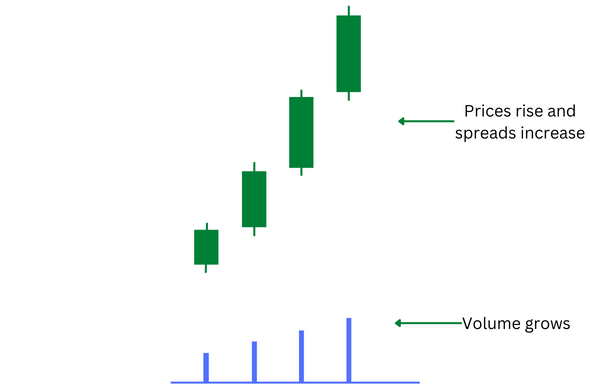

Для начала давайте рассмотрим пример бычьего тренда:

Что Volume Spread Analysis может рассказать нам об этом графике? Для начала, каждая свеча получает подтверждение от объема — маленькие свечи соответствуют низкому объему торгов, в то время как большие свечи показывают высокий объем. Но как насчет изменения цен, которое создало бычий тренд? Движется ли цена синхронно с объемом или противоположно ему? Как видите, каждое последующее увеличение спреда коррелирует с увеличением объема. Следовательно, это можно считать подтверждением, поскольку результат (рост силы тренда) совпадает с усилием (рост объема).

Но что это говорит нам с точки зрения VSA? Согласно теории VSA, это свидетельствует о нескольких вещах. Во-первых, сторонники VSA сочли бы такое движение обоснованным, настаивая на том, что высокий объем указывает на то, что маркет-мейкеры присоединились к подталкиванию рынка вверх. Далее, тренд можно считать твердо установленным после подтверждения трех свечей (в данном примере все четыре свечи получили подтверждение). Кроме того, бычий тренд является сильным, поскольку фитили на свечах маленькие. И, наконец, можно относительно безопасно входить в рынок вместе с другими быками, открывая длинные позиции.

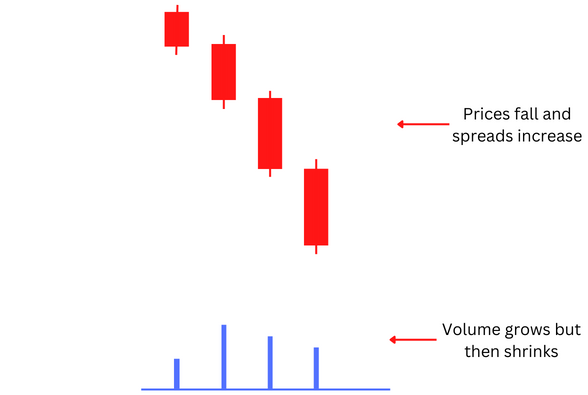

Вот еще один пример:

На этот раз тренд медвежий. Но получил ли он подтверждение со стороны объема? На первый взгляд может показаться, что нет. В конце концов, цена двигалась вниз, а объем – вверх. Это означает, что движение цены и объема противодействовали друг другу, верно?

И именно поэтому название Volume Spread Analysis (Анализ объема и спреда), вероятно, лучше, чем Volume Price Analysis (Анализ объема и цены). Это связано с тем, что, в конечном счете, сама цена не так важна, как спред. И не имеет значения, является ли свеча или тренд бычьим или медвежьим. Помните, что цены не движутся сами по себе, для их движения необходимы усилия, и неважно в какую сторону направлено движение – вверх или вниз. Чтобы сдвинуть цену на определенную величину в сторону понижения, вам потребуется такое же усилие, как и для того, чтобы сдвинуть ее на аналогичную величину в сторону повышения.

Итак, давайте вернемся к примеру. Тот факт, что цена падала, не имеет значения. Важно то, что спред увеличивался. И это совпало с ростом объема. Таким образом, этот пример также демонстрирует подтверждение, поскольку результат был аналогичен усилиям. Кроме того, маленькие фитили указывают на то, что большую часть объема создали медведи.

Аномалия

Теперь, после того как мы увидели, как подтверждение выглядит на нескольких свечах, пришло время посмотреть, как аномалии могут выглядеть на многосвечном графике. Помните, что приведенные здесь примеры не охватывают всех возможных вариантов того, как аномалии (или подтверждение) могут выглядеть на реальном графике. Живые графики могут быть очень сложными, а данные примеры упрощены, чтобы показать основные моменты.

Давайте начнем с рассмотрения аномалии в бычьем тренде:

Движение цены похоже на то, которое было показано в примере подтверждения. Цены движутся выше при растущем спреде. Но что насчет объема? Растет ли он вместе с ценами? Сначала кажется, что объем подтверждает цену. — спред небольшой, а объем соответственно низкий. Но на второй свече начинает проявляться аномалия. Хотя и объем, и спред увеличились, объем резко подскочил, в то время как спред продемонстрировал лишь скромное увеличение. Это противоречит третьему закону Вайкоффа. Но что произошло дальше? Цена продолжала расти, а спред расширялся на каждой последующей свече. Но объем не поддерживал движение цены, перемещаясь в противоположном направлении — падая.

Как Volume Spread Analysis может объяснить эту аномалию? Согласно VSA, рынок переоценен. Маркет-мейкеры пытаются подтолкнуть цены выше, но продавцы вклиниваются на рынок, чтобы получить прибыль от высоких цен. Это объясняет резкое увеличение объема при умеренном росте цен. Хотя на рынке присутствовало много трейдеров, значительная их часть была продавцами, которые препятствовали росту цен. А как же последующее движение цены вверх, которое сопровождалось падением объема? Приверженцы VSA предполагают, что это была попытка инсайдеров заманить быков, создавая впечатление, что рынок “бычий”, и одновременно готовясь к тому, что рынок пойдет ниже. Так это или нет, но аномалия якобы свидетельствует о слабости рынка, поскольку трейдеры не заинтересованы в покупках на текущем уровне цен. Однако это не гарантирует, что последует разворот. Слабость может быть кратковременной и привести лишь к небольшому откату. В данной ситуации стоит понаблюдать за рынком и понять, есть ли хорошая возможность для короткой позиции.

Теперь давайте рассмотрим аномалию на медвежьем графике:

Ситуация аналогична той, что наблюдалась на бычьем графике. Спред и объем начинают синхронизироваться друг с другом. Но вторая свеча показывает аномалию, поскольку высокий объем привел лишь к умеренному увеличению спреда. И в то время, как цены продолжали падать с постоянно увеличивающимся спредом, объем начал уменьшаться. Кажется, что результат не подтверждается усилиями.

Согласно анализу Volume Spread Analysis, это признак недооцененности рынка. Продавцы пытались столкнуть рынок ниже, но пришли покупатели, привлеченные низкой ценой, и не дали ей опуститься намного ниже. Это объясняет, почему высокий объем не привел к достаточно широкому спреду. И хотя специалисты устанавливали цену ниже (по крайней мере, так считают поклонники VSA), большинство трейдеров уже не были заинтересованы в продаже по такой низкой цене. Эта аномалия предположительно сигнализирует о том, что назревает либо бычья коррекция, либо разворот тренда. Это может предоставить хорошую возможность для открытия длинных позиций, пока цена низкая. Однако аналитики, использующие VSA, советуют дождаться подтверждения бычьего движения, прежде чем делать это.

Три шага для анализа свечных графиков с помощью Volume Spread Analysis

Согласно методу Volume Spread Analysis, при анализе графиков следует начинать с рассмотрения мелких деталей, а затем переходить к общей картине. Это делается в три простых шага:

- Начните искать подтверждение или аномалию на одной свече.

- Затем посмотрите на несколько предыдущих свечей и выясните, создают ли они также четкую картину подтверждения или аномалии.

- А затем посмотрите на более долгосрочный таймфрейм. Это поможет вам понять, где происходит подтверждение или аномалия в тренде. Помните, что рынки обладают инерцией. И если рынок показывает слабость на краткосрочном таймфрейме, это не обязательно означает, что на долгосрочном таймфрейме сильный тренд закончится. С другой стороны, когда начнется разворот тренда, он сначала проявится на меньшем таймфрейме и только потом медленно начнет проявляться в более длительных таймфреймах. Поэтому часто имеет смысл начинать анализировать более мелкие таймфреймы, а затем шаг за шагом переходить к долгосрочным периодам. Например, вы можете начать анализ с пятиминутного таймфрейма, затем перейти к часовому таймфрейму, затем к дневному, а затем к недельному или даже месячному таймфрейму.

Конечно, бывает трудно увидеть тенденции на разных временных интервалах и уловить разворот, просто глядя на цену и объем. Чтобы дополнить VSA, вам придется использовать технические индикаторы, такие как линии тренда, линии поддержки и сопротивления, а также свечные паттерны. В следующих главах этой статьи будет рассказано, как использовать эти инструменты в сочетании с VSA.

Анализ трендов и циклов с помощью VSA

Приверженцы метода Volume Spread Analysis имеют интересный взгляд на то, почему существуют тренды и ценовые циклы. Они считают, что это происходит потому, что инсайдеры манипулируют рынками. Не обязательно самими ценами, но скорее настроением на рынке. По мнению сторонников VSA, инсайдеры используют СМИ и другие инструменты для создания у трейдеров бычьего или медвежьего настроения, в зависимости от того, что нужно манипуляторам. Новости, влияющие на настроение, могут включать финансовые отчеты компаний, макроэкономические данные, геополитические новости и т. д.

В такое утверждение трудно поверить и оно подозрительно похоже на теорию заговора. Менее экстремальная точка зрения заключается в том, что маркет-мейкеры имеют лучший доступ к широкому спектру данных, что позволяет им более эффективно оценивать, когда и где им следует входить и выходить с рынков. Нельзя сказать, что большинство последователей VSA считают, что манипуляции – это концентрированные усилия инсайдеров. Скорее, они считают, что инсайдеры видят одни и те же данные и используют одну и ту же торговую стратегию, что помогает им объединить усилия в манипулировании рынками, не сговариваясь сознательно между собой.

Однако, прежде чем обсуждать тенденции в VSA более подробно, необходимо знать, какие временные рамки следует использовать для анализа трендов.

Таймфреймы

Как уже говорилось ранее, метод Volume Spread Analysis можно использовать на любом таймфрейме. Так же и циклы, обсуждаемые в этой главе, могут появляться на любом таймфрейме, будь то 1-минутный или месячный таймфрейм. То, какой временной интервал вам следует использовать, зависит в основном от двух факторов:

- Рынка, на котором вы торгуете. На разных рынках предпочтение отдается разным временным рамкам. Например, акции обычно покупаются на более длительный срок. Поэтому для завершения цикла может потребоваться несколько дней, недель или даже месяцев. На более быстро меняющихся рынках, таких как Форекс, цикл может быть завершен в течение нескольких часов, а то и минут.

- Вашего стиля торговли.

Для разных стилей торговли требуются разные таймфреймы. Скальперы обычно используют 1-минутные, 5-минутные и 15-минутные графики. Свинг-трейдеры работают с 1-часовыми или 4-часовыми графиками. Дневные и более долгосрочные графики больше подходят для долгосрочных инвесторов.

Следует также помнить, что тренды начинают формироваться на более коротких таймфреймах, а затем просачиваются на более длинные таймфреймы. Таким образом, имеет смысл внимательно изучить графики, прежде чем рассматривать более широкую картину.

Основные концепции

Метод Volume Spread Analysis предусматривает использование следующих концепций в отношении трендов:

- Накопление

- Распределение

- Тестирование

- Пик покупки

- Пик продажи

Чтобы лучше понять, как работают циклы, обсуждаемые в этой главе, можно вспомнить, как работают оптовики. Они покупают товары по оптовой цене, чтобы продать их по розничной цене и получить деньги для покупки еще большего количества товаров по оптовой цене. Маркет-мейкеры ведут себя аналогичным образом. По мнению сторонников VSA, они снижают цены, покупают активы по низкой цене, затем повышают цены, а затем продают накопленные активы по высокой цене.

Давайте рассмотрим эти концепции более подробно.

Накопление и распределение

Согласно методу Volume Spread Analysis, рынки переходят от периодов, когда специалисты покупают (накапливают) по низкой цене, к периодам, когда они продают (распределяют) по высокой цене, и обратно. Эти периоды называются фазами Накопления и Распределения, соответственно.

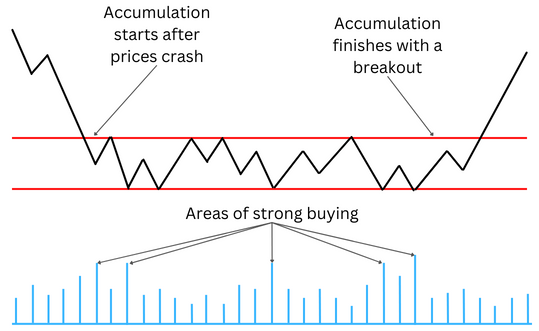

Накопление

Как и любой разумный трейдер, маркет-мейкеры хотят покупать, когда цены низкие. Трейдеры, придерживающиеся анализа Volume Spread Analysis, считают, что для достижения этой цели инсайдеры используют СМИ, чтобы напугать рынки и заставить частных трейдеров продавать свои активы, что приводит к снижению цен. Конечно, инсайдеры должны быть осторожны, чтобы не напугать рынки слишком сильно, иначе никто не купит активы, которые они собрали на этапе накопления.

Фаза накопления может продолжаться какое-то время, прежде чем маркет-мейкеры решат подтолкнуть цену к росту. Это означает, что во время фазы накопления цены будут расти и падать в определенном диапазоне.

Есть несколько причин, по которым инсайдеры не скупают все, что можно, одним махом. Во-первых, инсайдеры хотят убедить “быков”, которые держат свои активы, что их дело проигрышное. Они также хотят убедиться, что больше нет продавцов, которые помешают маркет-мейкерам поднять цены после завершения фазы накопления. В этой связи специалисты позволяют ценам немного подняться во время фазы накопления – они рассчитывают, что эти небольшие подъемы убедят медведей продать свои активы. И, наконец, специалисты не хотят покупать слишком много и слишком быстро, поскольку это приведет к росту цен до завершения фазы накопления.

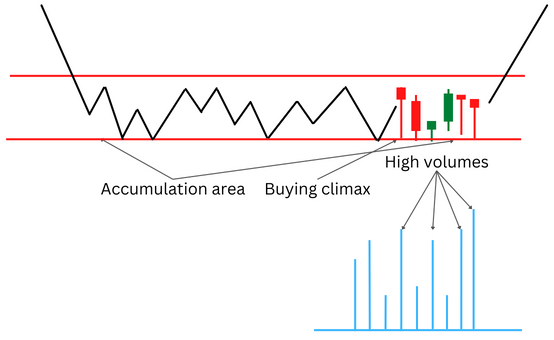

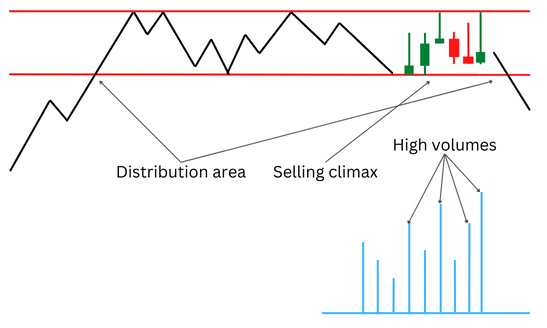

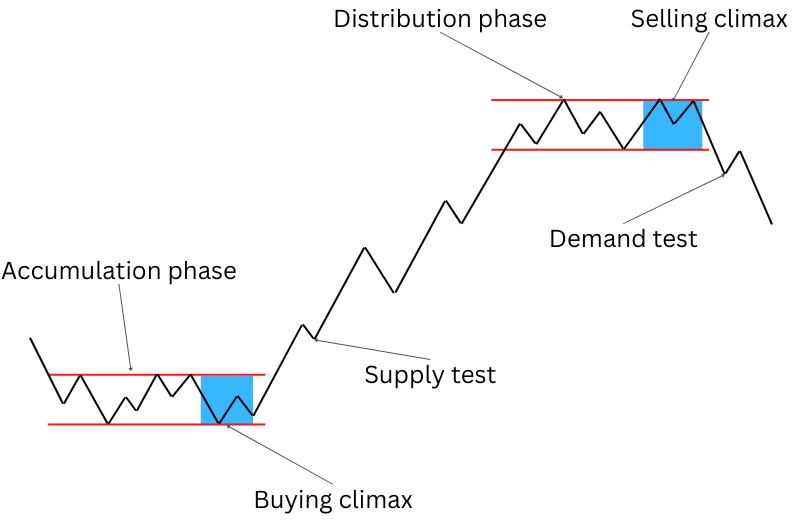

Вот как фаза накопления может выглядеть на графике:

Распределение

Как только инсайдеры накапливают достаточно активов, они начинают толкать цены вверх с помощью позитивных новостей (или, по крайней мере, так считают сторонники метода Volume Spread Analysis). Они предпочитают делать это медленно и неуклонно, чувствуя себя в безопасности, зная, что у них достаточно активов, чтобы продать их, когда придет время. Поклонники VSA предполагают, что инсайдеры также используют страх в этом случае, но не страх потерять, а страх упустить выгоду.

Как только цены достигают целевого уровня и частные трейдеры убеждаются в бычьем характере рынка, специалисты начинают продавать свои активы. Они делают это медленно и неуклонно, как и при покупке в фазе накопления, чтобы избежать слишком быстрого обвала цен. Именно поэтому цены обычно движутся в узком диапазоне во время этой фазы, также похожей на фазу накопления. Как только маркет-мейкеры опустошают свои запасы, они готовы допустить обвал цен, чтобы купить подешевле. И цикл повторяется снова, ad infinitum.

Вот как фаза распределения может выглядеть на графике:

Тестирование

У вас может возникнуть вопрос: откуда инсайдеры знают, когда нужно прекратить накопление и распределение? Откуда у них уверенность, что не будет достаточно трейдеров, чтобы повести рынок в направлении, противоположном желаниям инсайдеров? Именно здесь в игру вступает концепция тестирования. Согласно Volume Spread Analysis, существует два вида тестирования: тестирование предложения после того, как фаза накопления подходит к концу и тестирование спроса, когда фаза распределения подходит к концу.

Тестирование предложения

Когда фаза накопления завершается, инсайдеры должны быть уверены, что не осталось продавцов (или их количество совершенно незначительно), которые могли бы заставить цены снова упасть после того, как инсайдеры начнут свои попытки поднять их. Для этого, как считают сторонники VSA, они поднимают цены до тех уровней, на которых недавно происходили активные продажи, а затем пытаются столкнуть их обратно вниз, чтобы посмотреть, присоединятся ли к ним продавцы.

Вот как выглядит успешное тестирование:

Для начала обратите внимание на то, как выглядит последняя свеча. При успешном тестировании она может быть как бычьей, так и медвежьей. Это не имеет значения. Важно то, что ее спред узкий, а нижний фитиль большой. Это означает, что рынок не принял более низкую цену. Кроме того, обратите внимание на объем. Он низкий, что означает, что другие трейдеры не присоединились к движению вниз.

А вот как выглядит неудачное тестирование:

В данном случае тело свечи широкое, что означает, что рынок принял более низкую цену. А высокий объем говорит о том, что продавцы присоединились к движению вниз. По мнению сторонников VSA, это является проблемой для инсайдеров, поскольку на рынке все еще есть продавцы, которые могут остановить движение вверх, запланированное маркет-мейкерами. Это означает, что инсайдеры возобновят свои усилия по убеждению продавцов избавиться от своих активов, чтобы последующие попытки подтолкнуть цены к росту прошли беспрепятственно.

Сторонники VSA считают, что, независимо от того, было ли тестирование успешным или нет, оно предоставляет важнейшую информацию для трейдеров. А именно, что маркет-мейкеры готовы повести рынок вверх. Если тестирование пройдет успешно, то движение вверх, скорее всего, произойдет очень скоро. В случае неудачи это произойдет, но, вероятно, немного позже, когда на рынке не останется продавцов.

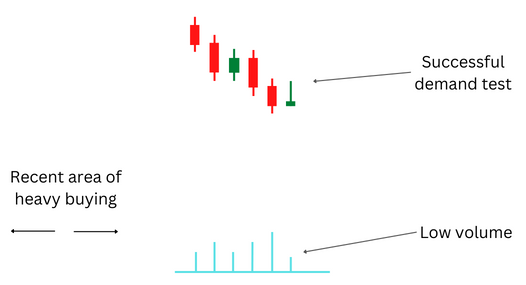

Тестирование спроса

Тестирование спроса, по сути, является зеркальной противоположностью тестирования предложения. По мнению сторонников VSA, инсайдеры хотят убедиться, что после завершения фазы распределения на рынке не останется покупателей. Чтобы проверить это, они устанавливают цены ниже, на том уровне, на котором недавно были активные покупки, затем немного повышают цены и смотрят, не клюнет ли кто-нибудь на приманку, начав покупать.

Вот как выглядит успешное тестирование:

В данном случае рынок отверг движение вверх, показывая, что покупателей не осталось в сколь-нибудь заметном количестве и цены можно вести вниз. Свеча, которая показывает, где произошло тестирование, имеет узкое тело, такое же, как и при тестировании предложения. Разница в том, что верхний фитиль должен быть большим, а нижний – почти отсутствовать. Низкий объем также указывает на то, что движение вверх не было реальным.

А вот пример неудачного тестирования:

Рынок принял движение вверх, завершив сессию на уровне заметно выше уровня открытия. Об этом свидетельствует широкое тело бычьей свечи. Кроме того, высокий объем указывает на то, что трейдеры присоединились к движению вверх, что означает, что рынок еще не готов к более низким ценам.

Как и в случае с тестированием предложения, тестирование спроса говорит о том, что маркет-мейкеры готовы к значительному движению, на этот раз движению вниз. Результат теста – успешный или нет – говорит о том, произойдет ли движение в ближайшее время или немного задержится.

Пик покупки и пик продажи

Мы уже обсуждали фазы накопления и распределения, а также то, как маркет-мейкеры проверяют, когда рынок готов к завершению этих фаз. Но чтобы успешно подготовиться к завершению фазы, необходимо знать признаки того, что фаза близится к завершению. С помощью Volume Spread Analysis можно определить признаки пика покупки и пика продажи, которые помогут вам понять, когда приближается завершение фазы.

Прежде чем объяснить концепцию пика покупки и продажи, важно отметить, что “покупка” и “продажа” в названии концепции отражают точку зрения специалистов, а не частных трейдеров. Это означает, что пик покупки происходит в конце фазы накопления, когда частные трейдеры продают, а специалисты покупают у них. А пик продажи происходит в конце фазы распределения, когда частные трейдеры покупают, а специалисты продают им.

Вот пример того, как пик покупки может выглядеть на графике:

Как видите, пик покупки представлен последовательностью свечей с узким телом и заметным нижним фитилем. Что это означает? Аналитики, придерживающиеся VSA, считают, что это означает, что частные трейдеры продают свои активы, но специалисты с удовольствием покупают у них. Именно поэтому создаются нижние фитили — продажа частными трейдерами ведет к снижению цен, но маркет-мейкеры не позволяют им упасть слишком сильно, покупая все, что можно, по низкой цене и тем самым подталкивая цены обратно вверх. Высокий объем на соответствующих свечах подтверждает, что в рыночной активности участвуют крупные финансовые институты. VSA советует, если вы видите признаки пика покупок, быть готовым к резкому движению вверх.

А вот как пик продажи может выглядеть на графике:

По сути, это зеркальная противоположность пика покупки. Свечи, представляющие пик продажи, также имеют узкие тела, но у них большие верхние фитили, а не нижние. Для сторонников VSA логика проста: цены пытаются расти, поскольку бычьи частные трейдеры вступают в игру, боясь упустить выгоду, но специалисты не дают ценам подняться слишком высоко, продавая свои запасы обычным трейдерам. Для подтверждения пика продажи требуется большой объем, как и в случае пика покупки. Согласно VSA, пик продажи – это признак того, что в скором времени на рынке произойдет резкое падение цен.

Пример полного цикла

В завершение обсуждения циклов в Volume Spread Analysis давайте рассмотрим пример полного цикла:

Цикл начинается с накопления, когда маркет-мейкеры с помощью колебаний цен пытаются убедить частных трейдеров продать свои активы по низкой цене. После того как инсайдеры пополнили свои запасы и фаза накопления завершилась пиком покупок, специалисты тестируют предложение, чтобы убедиться, что на рынке не осталось продавцов. За фазой накопления следует ценовое ралли в сторону повышения, когда маркет-мейкеры начинают распределение. Они продают свои активы по высокой цене, поскольку частные трейдеры убеждены в бычьем тренде. После того как инсайдеры опустошают свои запасы, фаза распределения завершается пиком продаж. Затем специалисты тестируют спрос, убеждаясь, что на рынке не осталось покупателей, а затем сбивают цены. После того как цены достигают достаточно низких уровней, маркет-мейкеры начинают пополнять свои запасы в фазе накопления, и цикл начинается заново.

Помните, циклы, подобные показанному здесь, возникают на любых таймфреймах, от 1-минутного до месячного.

Свечные паттерны

В этой главе рассказывается о свечных паттернах с точки зрения Volume Spread Analysis. В ней рассказывается о наиболее важных паттернах, значении их расположения в тренде и их связи с объемом.

Но прежде чем переходить к конкретным свечным паттернам, необходимо знать основные принципы анализа свечных паттернов в VSA.

Основные принципы

Несмотря на то, что некоторые из принципов уже упоминались ранее, будет полезно повторить их, чтобы вы не забывали использовать их при анализе свечей и свечных паттернов:

- Фитили показывает силу настроения рынка. Длинные фитили по обе стороны свечи указывают на нерешительность и неуверенность трейдеров. Очень короткие или отсутствующие фитили означают сильные настроения в направлении цены закрытия.

- Спред (длина тела свечи) также указывает на настроение рынка. Если спред узкий, значит среди трейдеров нет сильных настроений. Широкий спред говорит о том, что настроения сильны в направлении закрытия.

- Проанализируйте свечу с точки зрения ее положения в более широком тренде. Если вы видите на свече знакомый паттерн, это не значит, что вы автоматически знаете, что он означает. Вам необходимо рассмотреть соседние свечи и положение паттерна в тренде, чтобы понять, что он говорит о цене.

- Не забывайте обращать внимание на объем. Объем подтверждает цену. Поэтому при анализе свечных паттернов не забывайте искать подтверждение или аномалию.

Этапы анализа свечного паттерна

Вот перечень этапов, которые выполняет среднестатистический специалист VSA при анализе свечных паттернов:

- Определите паттерн на свече. Помните, что одна свеча мало о чем говорит. Если вы обнаружили паттерн на одной свече, это не значит, что вы должны немедленно открывать позицию. Выполните другие этапы анализа. Подождите, если вам нужно убедиться в правдивости информации, которую предоставляет паттерн.

- Посмотрите на соседние свечи на предмет аналогичного паттерна. Если паттерн действительно отображает ситуацию на рынке, а не является случайностью, то он, скорее всего, будет возникать более чем на одной свече. В конце концов, если рыночные условия, которые привели к появлению паттерна на одной свече, остаются неизменными, то они должны привести к появлению такого же паттерна на других свечах.

- Посмотрите на объем. Помните, что объем подтверждает цену. Проверьте, был ли объем на свече с паттерном высоким или низким. Посмотрите на другие свечи с аналогичным паттерном. Если объем растет на каждой из последующих свечей, то это сильный сигнал того, что паттерн действителен.

- Посмотрите, как вели себя цены в этой ценовой области раньше. Если, например, до этого цены демонстрировали слабость в текущем ценовом диапазоне и паттерн также предполагает слабость, то, скорее всего, грядет движение вниз.

- Посмотрите, где на более широком тренде возникла эта закономерность. Помните, что один и тот же паттерн может показывать совершенно разную картину в разных частях тренда. Существует большая разница между паттерном, который появился, например, в конце фазы накопления, и тем же паттерном, который сформировался в конце фазы распределения. Часто необходимо дождаться развития тренда, прежде чем определять, на каком этапе тренда сформировался паттерн.

- Посмотрите на различные таймфреймы. Помните, что тренды начинают формироваться на более коротких таймфреймах и просачиваются на более длинные. Если вам кажется, что на часовом графике начинает формироваться тренд, посмотрите на 15-минутный график. Если вы правы, аналогичные тенденции должны были уже сформироваться на более коротком таймфрейме. Например, если вы считаете, что на часовом графике начался разворот, то на 15-минутном графике он уже должен быть очевиден. После этого дождитесь появления того же тренда на 4-часовом или даже дневном графике, чтобы убедиться, что он действительно имеет место. Если тренд не появляется на более долгосрочном графике, это не обязательно означает, что он не сформировался на более краткосрочном графике. Но это означает, что тренд, скорее всего, не продлится долго, и, если вы хотите открыть позицию, вам следует удерживать ее недолго.

- Открывайте позицию только в том случае, если все действия приведут к подтверждению паттерна. В целом, специалисты VSA советуют действовать только тогда, когда вы определили несколько свечей с похожими паттернами, они показывают высокий или растущий объем, расположение паттерна в тренде благоприятствует вашим планам, а тренд проявляется на нескольких разных таймфреймах.

Паттерны

Падающая звезда (Shooting Star)

Паттерн указывает на слабость.

“Падающая звезда” формируется, когда свеча с очень узким телом и почти или полностью отсутствующим нижним фитилем имеет очень большой верхний фитиль. Вот как это выглядит:

Как видите, он очень похож на наш пример верхнего фитиля из главы, в которой объясняются основные части свечи. В том примере также объясняется, как может формироваться такой паттерн. Напомню: он возникает, когда покупатели пытаются подтолкнуть цены вверх в течение сессии (или любого таймфрейма, который вы выбрали для своего графика), но продавцы захватывают рынок и возвращают цены вниз. Именно поэтому паттерн указывает на слабость рынка — он показывает, что медведи пересилили быков.

Очень важно помнить об этом паттерне графика: он не подразумевает автоматического входа цен в нисходящий тренд. Он лишь свидетельствует о слабости рынка. Чтобы понять, насколько существенна слабость и куда дальше могут пойти цены, необходимо выполнить перечисленные выше действия. В частности, следует посмотреть, есть ли поблизости на графике другие свечи с “падающей звездой”, в какой части тренда они находятся и какие объемы соответствуют этим свечам.

Если в восходящем тренде появляется одна “падающая звезда” с небольшим объемом, можно ожидать максимум незначительного отката. Каждая последующая “падающая звезда” показывает растущую слабость рынка. Если они сопровождаются растущим объемом, то вероятна более сильная коррекция или даже разворот. Если на боковом графике появляется несколько “падающих звезд” с высоким объемом, можно ожидать прорыва вниз. Чем дольше цены двигались в боковом направлении, тем сильнее должен быть нисходящий тренд.

Важное примечание: паттерн “падающая звезда” не может быть связан с аномалией. Он показывает, что рынок слаб, и это не зависит от объема. Объем лишь показывает, насколько значительна слабость.

Также необходимо учитывать, на каком этапе цикла сформировался паттерн. Если он появился в восходящем тренде вскоре после фазы накопления, то вероятен разворот или даже сильный откат. Если несколько “падающих звезд” возникли в фазе распределения, то, вероятно, вы видите пик продаж и должны быть готовы к тому, что скоро начнется нисходящий тренд. Если же свеча с “падающей звездой” формируется вскоре после завершения фазы распределения, то, скорее всего, вы наблюдаете успешное тестирование спроса.

Чтобы вам было легче понять, как это работает, вот график с некоторыми возможными вариациями паттерна “падающая звезда”, которые могут возникать в рамках тренда:

Молот (Hammer)

Паттерн указывает на силу.

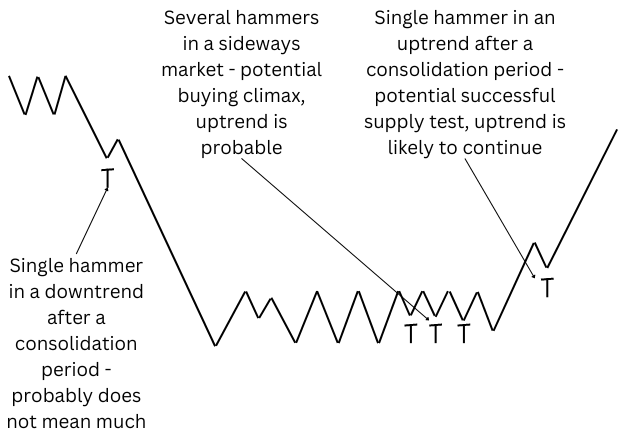

По сути, свечной паттерн “молот” является зеркальной противоположностью паттерна “падающая звезда”. Он формируется, когда свеча имеет очень узкое тело с очень длинным нижним фитилем и очень коротким или полностью отсутствующим верхним фитилем. Вот как это выглядит:

Опять же, это напоминает нам картинку из главы о частях свечи, в частности, о нижнем фитиле. И механизм создания паттерна “молот” аналогичен механизму создания нижнего фитиля — продавцы пытаются опустить цены вниз, но приходят покупатели, чтобы взять рынок под контроль и заставить цены отскочить. Если в случае с нижним фитилем на обычной свече цены могут двигаться вверх и вниз после создания фитиля, то свеча с паттерном “молот” показывает, что быки сохранили контроль к концу сессии. Это означает, что настроения бычьи и рынок силен.

И опять же, помните об основных шагах, перечисленных ранее, если вы хотите проанализировать график с помощью Volume Spread Analysis: ищите другие подобные паттерны на соседних свечах, смотрите на объем, и смотрите на расположение паттерна в тренде.

Сам по себе этот паттерн указывает на силу, но не говорит о том, насколько она значительна и как долго может продлиться. Одиночная свеча с молотом при низком объеме в сильном нисходящем тренде намекает лишь на небольшой краткосрочный отскок перед тем, как цены возобновят движение вниз. Если паттерн сформировался вскоре после фазы накопления, то это, вероятно, успешное тестирование предложения. “Молот” со средним объемом указывает на более существенную восходящую коррекцию. А “молот” с высоким объемом указывает на потенциальную значительную паузу или даже конец нисходящего тренда.

Важное примечание: паттерн “молот” не может быть связан с аномалией. Он показывает, что рынок силен и это не зависит от объема. Объем лишь показывает, насколько значительна сила.

Несколько соседних свечей с паттернами “молот” повышают значимость сигнала, особенно если они сопровождаются растущим объемом. Если это происходит после периода бокового движения, то вероятен прорыв вверх. По мнению теоретиков VSA, это признак того, что специалисты приобретают активы у частных трейдеров, и, возможно, это означает, что стадия накопления достигла пика покупки.

Вот рисунок, на котором показаны некоторые из возможных случаев появления паттерна “молот” на графике:

Длинноногий дожи (Long-Legged Doji)

Паттерн указывает на неопределенность.

Паттерн длинноногий дожи похож на комбинацию свечей с “падающей звездой” и “молотом”. Свеча с “длинноногим дожи” имеет очень узкое тело, а фитили (как верхний, так и нижний) очень длинные (отсюда и название “длинноногий”). Вот пример того, как она может выглядеть:

Этот паттерн сигнализирует о том, что настроения на рынке ни бычьи, ни медвежьи. “Длинноногий дожи” указывает на то, что рынок нестабилен, поскольку рынком пытаются завладеть и покупатели, и продавцы. Они толкают цену туда-сюда, но в итоге ни те, ни другие не могут прочно закрепиться на рынке. Этот паттерн обычно приводит к завершению тренда или даже к развороту. По крайней мере, если он подтверждается.

И важно понимать: согласно методу Volume Spread Analysis, паттерн “длинноногий дожи” может быть связан с аномалиями. В обычных условиях волатильность на рынке означает высокий уровень активности и, следовательно, высокий или, по крайней мере, выше среднего объем. В таком случае паттерн “длинноногий дожи” можно считать подтвержденным. Но если паттерн, свидетельствующий о волатильности на рынке, присутствует, а объем низкий, то это означает аномалию.

Сторонники VSA приводят следующее обоснование причин возникновения подобных аномалий: инсайдеры пытаются спровоцировать срабатывание стоп-ордеров, размещенных частными трейдерами. Для этого маркет-мейкеры двигают цены туда-сюда, обычно с помощью новостей, чтобы создать большие колебания. Таким образом, инсайдеры могут избавиться от нежелательного влияния частных трейдеров и взять рынок под свой контроль.

Эксперты VSA утверждают, что следует избегать рынка, если вы видите свечу с “длинноногим дожи” и низким объемом. Если же свеча сопровождается высоким объемом, что говорит об активном участии в рынке маркет-мейкеров, вы должны быть готовы определить тренд, который в итоге разовьется, и следовать ему. Логика такого совета заключается в том, что участие инсайдеров означает, что тренд, скорее всего, настоящий, а не ловушка.

Свечи с узким спредом (Narrow-spread candles)

Паттерн указывает на слабое настроение рынка.

Несмотря на то, что обычно его не относят к свечным паттернам, метод Volume Spread Analysis предполагает особое отношение к свечам с узким спредом и коротким фитилем. Как правило, такие свечи возникают, когда трейдеры не испытывают ярко выраженного настроения по поводу ситуации на рынке и ждут новостей или данных, которые подтолкнут рынок в определенном направлении. Обычно такие свечи не представляют особого интереса для трейдеров. Но пользователи VSA особенно интересуются такими свечами, ища аномалии в объеме.

Что представляет собой аномалия на свече с узким спредом? Для начала давайте подумаем, каким должно быть подтверждение для таких свечей. Узкоспредовые свечи обычно сигнализируют о спокойном рынке и низком уровне активности. Следовательно, объем на таких свечах также должен быть низким. Поэтому свечи с узким спредом с низким объемом можно считать подтвержденными. Следовательно, свечи с узким спредом с объемом выше среднего можно рассматривать как аномалию.

Но что может означать такая аномалия? Сторонники VSA считают, что это означает, что инсайдеры теряют контроль над рынком. Они всерьез участвуют в рынке, пытаясь подтолкнуть его в нужном им направлении. Но остальные трейдеры не дают этому случиться, подталкивая его в противоположном направлении.

Но что это говорит нам о том, куда пойдет рынок? Согласно VSA, это сигнал о предстоящем развороте. Если свеча с узким спредом была бычьей, аномалия означает, что рынок отверг более высокую цену и, вероятно, пойдет вниз. И наоборот, если свеча была медвежьей, аномалия говорит о том, что рынок не желает падения цен и, скорее всего, в ближайшем будущем будет ралли.

Однако эксперты VSA не рекомендуют действовать сразу после того, как вы заметили свечу с узким спредом. Они советуют дождаться других признаков разворота, включая такие паттерны, как “падающая звезда”, “молот” или “длинноногий дожи”.

Свечи с широким спредом (Wide-spread candles)

Паттерн указывает на сильные настроения на рынке.

Этот паттерн прост: тело свечи имеет широкий спред, а фитили очень короткие или отсутствуют. Он показывает, что рынок не испытывал сильных колебаний в течение сессии, двигаясь преимущественно в одном направлении. Такое поведение сигнализирует о сильных настроениях в направлении закрытия — бычьем, если цены закрытия выше уровня открытия, медвежьем – если ниже.

Специалисты VSA настаивают на том, что перед входом на рынок следует посмотреть на объем. Если объем выше среднего, значит, на рынке предположительно участвуют инсайдеры, и вы можете относительно безопасно открыть позицию в соответствии с настроением рынка. Но если объем низкий, сторонники VSA настаивают на том, что это означает, что движение не является подлинным, и вам следует держаться подальше от рынка.

Повешенный (Hanging Man)

Паттерн указывает на потенциальную слабость в восходящем тренде.

Паттерн “повешенный” выглядит точно так же, как паттерн “молот”. — свеча с узким телом, очень маленьким или отсутствующим верхним фитилем и очень длинным нижним фитилем. Разница между этими двумя паттернами заключается в их расположении в тренде. В то время как паттерн “молот” может появиться в любой точке тренда, паттерн “повешенный” может возникнуть только на вершине восходящего тренда. Это несколько затрудняет выявление “повешенного”, так как его легко спутать с “молотом”, несмотря на то, что эти два паттерна имеют полярно противоположное отношение к тренду. Также важно, чтобы объем был выше среднего.

Но почему паттерн “повешенный” показывает совсем другую картину, чем паттерн “молот”? Почему он обещает слабость, даже если быки контролируют рынок к концу сессии? Volume Spread Analysis дает следующее объяснение: инсайдеры тестируют ситуацию, прежде чем начать фазу распределения. Согласно теории VSA, паттерн “повешенный” говорит о том, что маркет-мейкеры проверяют, сможет ли рынок поглотить их продажи. Объем выше среднего подтверждает, что маркет-мейкеры действительно активно участвуют в рынке. Тот факт, что цены отскочили после того, как инсайдеры погнали их вниз, показывает, что, безусловно, есть достаточно покупателей, желающих приобрести активы, которые продают специалисты. А это говорит инсайдерам о том, что сейчас самое подходящее время для начала продаж.

Эксперты VSA советуют дождаться подтверждения слабости после обнаружения паттерна “повешенный”. В идеале за свечой с “повешенным” должна сразу же последовать свеча с “падающей звездой”. Это сильный подтверждающий сигнал и признак того, что разворот, скорее всего, произойдет очень скоро. Но даже если падающая звезда появляется несколько позже, она все равно является подтверждающим сигналом. В любом случае, подтверждение возможно только в том случае, если свеча с паттерном “повешенный” сопровождается объемом выше среднего.

Останавливающий объем (Stopping volume)

Паттерн указывает на силу.

Этот паттерн возникает, когда нисходящий тренд начинает исчерпывать свой импульс и быки начинают отвоевывать контроль над рынком у медведей. Но поскольку рынки, как правило, обладают сильной инерцией, нисходящий тренд обычно постепенно замедляется, прежде чем может развиться восходящий тренд. Эксперты часто сравнивают это с большим кораблем, который должен медленно остановиться, прежде чем он сможет развернуться.

Паттерн выглядит как последовательность свечей с длинными нижними фитилями и постоянно сужающимися телами. Согласно методу Volume Spread Analysis, для подтверждения паттерна объем должен быть выше среднего и увеличиваться. Бычий сигнал будет особенно сильным, если цены закрытия окажутся в верхней половине диапазона открытия-закрытия.

Специалисты VSA объясняют такое поведение тем, что инсайдеры покупают у частных трейдеров. Но не имея возможности поглотить продажи за одну сессию, маркет-мейкеры возвращаются на рынок на следующий день, и в последующие дни, пока не останется ни одного продавца. Хотя вначале продавцы могут продолжать толкать цены вниз, их число будет уменьшаться с каждым последующим днем, ослабляя нисходящий импульс. Это объясняет постоянно сужающийся спред, который сигнализирует об ослаблении медвежьей силы.

Паттерн “останавливающий объем” говорит о том, что рынок, вероятно, скоро развернется, начав движение вверх. Паттерн часто начинает развиваться перед началом пика покупок.

Объем на пике цены (Topping-out volume)

Паттерн указывает на слабость.

Объем на вершине является полной противоположностью паттерна “останавливающий объем”. Он состоит из последовательности свечей с постоянно сужающимися телами и длинными верхними фитилями. В идеале последовательность завершается свечой с “падающей звездой”. Как и в случае с “останавливающим объемом”, за уменьшением спреда должно следовать увеличение объема выше среднего. Сигнал особенно силен, когда верхние фитили закрываются в нижней половине свечи.

Сторонники VSA объясняют эту закономерность тем, что инсайдеры продают на рынке активы, которые они приобрели ранее. Они не продают все сразу, чтобы не обрушить рынок, а постепенно увеличивают количество продаваемых активов, тем самым увеличивая объем. По мере увеличения объема продаж со стороны маркет-мейкеров ценам становится все труднее и труднее расти. Поэтому спред уменьшается, а цены пытаются удержаться вблизи максимумов сессии, что приводит к появлению длинных верхних фитилей.

Согласно Анализу объема и спреда, этот паттерн часто предшествует фазе распределения. Если он возникает, когда фаза распределения уже идет, это сигнализирует о том, что скоро начнется пик продаж. Эксперты VSA советуют трейдерам готовиться к развороту.

Поддержка и сопротивление

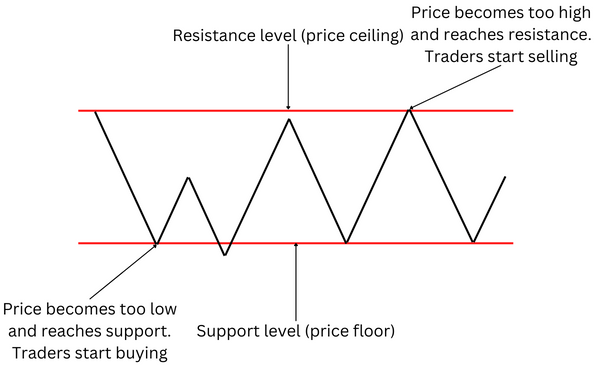

До этого момента мы обсуждали либо одну свечу, либо небольшую группу свечей. И хотя информация, предоставляемая свечами и свечными паттернами, безусловно, может быть полезной, она обычно малопригодна без понимания того, в какой части тренда вы находитесь в данный момент. Конечно, задним числом легко определить, в какой точке тренда вы находились в любой конкретный момент времени. Но понять, в какой точке тренда вы находитесь в данный момент может быть крайне сложно. Существуют различные инструменты, помогающие решить эту проблему. И концепция поддержки и сопротивления – это один из инструментов.

Примечание: уровни поддержки и сопротивления также иногда называют ценовой пол и ценовой потолок (или пол цены и потолок цены), соответственно.

В широком смысле уровни поддержки и сопротивления – это области на графике, где цены склонны разворачивать свое движение. Если восходящий тренд достигает уровня сопротивления, можно ожидать, что цены упадут обратно. Если нисходящий тренд достигает уровня поддержки, можно ожидать отскока цен. По сути, уровни поддержки и сопротивления создают горизонтальный канал, в котором цены движутся вбок, прыгая туда-сюда между минимумом и максимумом. Но рынок не может двигаться в боковом направлении вечно, и цены в конечном итоге прорвутся либо вверх, либо вниз, когда рыночные силы будут достаточно сильны, а настроения на рынке в подавляющем большинстве будут поддерживать движение в определенном направлении.

Уровень поддержки можно также рассматривать как уровень, на котором большинство трейдеров начинают считать, что цена слишком низкая, побуждая участников рынка покупать. А уровень сопротивления – это уровень, на котором большинство трейдеров начинают считать, что цена слишком высока, стимулируя начало продаж.

Еще один вариант трактовки поддержки и сопротивления заключается в том, что рынок переходит в состояние перекупленности на уровне сопротивления и перепроданности на уровне поддержки.

В некотором смысле концепцию поддержки и сопротивления можно считать самореализующимся прогнозом. Поскольку большинство трейдеров наблюдают за уровнями поддержки и сопротивления, у них возникают схожие ожидания разворота цен на определенных уровнях. Это побуждает их позиционировать себя на рынке, исходя из предположения, что цены начнут двигаться в противоположном направлении, как только достигнут дна или потолка, и это приводит к тому, что цены действительно ведут себя именно так.

В отличие от рассмотренных ранее методов анализа графиков и поведения цен, поддержка и сопротивление – это индикатор, направленный назад (запаздывающий), а не вперед (опережающий). Он не имеет целью заглянуть в будущее, а говорит о том, что произошло в прошлом. Однако широкая популярность индикатора и самореализующийся характер создаваемого им прогноза все равно делают технический индикатор поддержки и сопротивления удобным инструментом для прогнозирования поведения рынка.

Поддержка и сопротивление – это очень популярная концепция и вы можете прочитать множество различных статей, объясняющих, как она работает (например, такие как эта). Но у метода Volume Spread Analysis есть собственное видение этой концепции. Однако, прежде чем обсуждать его в деталях, необходимо усвоить три основных принципа использования поддержки и сопротивления в анализе.

Основные принципы

- Уровни поддержки и сопротивления не являются сплошной стеной. Хотя уровни поддержки и сопротивления указываются как конкретные ценовые точки, в действительности цены почти никогда не останавливаются именно в этих точках. Как показано на рисунке выше, цена может развернуть свое движение вблизи уровня поддержки или сопротивления, не касаясь его непосредственно. Или же цена может пройти уровень поддержки или сопротивления только для того, чтобы затем развернуться. На практике поддержку и сопротивление следует рассматривать как области вокруг указанных ценовых уровней, а не как прочные барьеры на тех самых ценовых точках. Это, конечно, добавляет субъективности в анализ. И поэтому довольно сложно предсказать конкретную точку, в которой цена развернется, или отличить настоящий прорыв от бычьей/медвежьей ловушки.

- Чем дольше цены движутся вбок в пределах границ поддержки и сопротивления, тем сильнее будет возникающий тренд. В соответствии со вторым законом Вайкоффа, считается, что следствие должно быть пропорционален причине. Это можно рассматривать как то, что рынок набирает силу, двигаясь в боковом направлении. И чем дольше он движется в боковом направлении, тем больше сил он набирает. И, следовательно, чем больше сил он набрал, тем мощнее будет движение, когда рынок в конце концов вырвется из границ, определенных уровнями поддержки и сопротивления. Насколько далеко пойдет рынок и как долго продлится возникший тренд, зависит от таймфрейма графика. На 15-минутном графике движение может продолжаться в течение нескольких часов. На дневном графике тренд может существовать в течение нескольких недель.

- Используйте изолированные поворотные точки для определения уровней поддержки и сопротивления. Как было сказано ранее, поддержку и сопротивление легко обнаружить, если посмотреть на прошлые движения цен. Но это может быть трудно сделать в текущий момент. Для решения этой проблемы сторонники метода Volume Spread Analysis рекомендуют использовать разворотные точки — в частности, изолированный разворотный максимум и изолированный разворотный минимум.

Анализ прорывов

Изолированные разворотные точки (точки пивот)

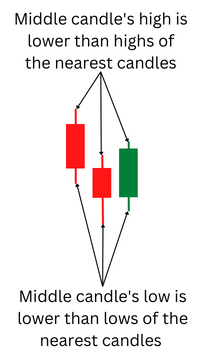

Изолированные разворотные точки или изолированные точки пивот – это графический паттерн, состоящий из трех свечей.

У изолированного разворотного максимума средняя свеча обладает максимумом, который выше максимумов свечей по обе стороны от средней свечи, и минимумом, который также выше минимумов соседних свечей.

Изолированный разворотный минимум имеет среднюю свечу с максимумом, который ниже максимумов соседних свечей, и минимумом, который также ниже минимумов свечей по другую сторону от средней свечи.

Изолированные разворотные точки (точки пивот) – это места, в которых цены, скорее всего, развернут свое движение. Изолированный разворотный максимум указывает на то, что движение вверх, скорее всего, сменится движением вниз. Изолированный разворотный минимум указывает на то, что за движением вниз, вероятно, последует движение вверх.

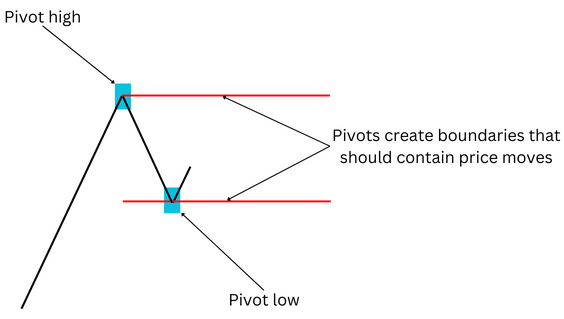

Определение поддержки и сопротивления с помощью изолированных поворотных точек (точек пивот)

Но как можно использовать изолированные разворотные точки (точки пивот) для определения зон поддержки и сопротивления? Например, изолированный разворотный максимум формируется после восходящего движения. Это означает, что за ним, скорее всего, последует движение вниз. Если это действительно так, то разворотный максимум обозначает уровень сопротивления. После того как цены в течение некоторого времени двигаются вниз, начинайте искать изолированный разворотный минимум. Если цены развернут движение и после этого начнут расти, значит, вы нашли уровень поддержки. Затем можно ожидать, что цены будут двигаться в боковом направлении, прыгая между уровнями поддержки и сопротивления.

Аналогичная ситуация возникает при движении цен вниз. В этом случае изолированный разворотный минимум указывает на уровень поддержки. Если цены отскакивают, начните искать изолированный разворотный максимум. Он должен показать уровень сопротивления. Эти уровни создают канал, в котором цены будут удерживаться, двигаясь в боковом направлении до прорыва.

Прорывы

Цены могут некоторое время двигаться вбок, но это не будет происходить бесконечно. Рано или поздно они прорвутся либо в сторону повышения, либо в сторону понижения. Чем дольше длится боковое движение, тем сильнее в конечном итоге будет прорыв. Прорывы особенно сильны в конце фазы распределения или накопления.

Но, как было сказано ранее, уровни поддержки и сопротивления не являются прочными барьерами и цены выйти за них на короткий срок только для того, чтобы вернуться обратно в канал. Как же отличить настоящий прорыв от ловушки? Метод Volume Spread Analysis дает свой типичный ответ: смотрите на объем. Поскольку для того, чтобы вырваться из пределов бокового канала, требуется значительная сила, настоящий прорыв должен сопровождаться большим объемом. А любые откаты к предыдущим торговым уровням должны сопровождаться низким объемом.

Важно помнить: если цены пробивают уровень поддержки, он становится сопротивлением; если цены пробивают уровень сопротивления, он становится поддержкой. Если цены отступают после прорыва вверх, они должны найти поддержку на уровне, который ранее был сопротивлением. Если это происходит, то прорыв, скорее всего, подлинный. То же самое относится и к прорыву вниз — любые попытки отскока должны встретить сопротивление на предыдущем уровне поддержки.

Вот как может выглядеть прорыв вверх:

Как видно на рисунке, объем начинает расти по мере того, как цены готовятся к прорыву, и прорыв происходит, когда объем достигает своего пика. Первый откат происходит на низком объеме и не может преодолеть предыдущий уровень сопротивления, который теперь является уровнем поддержки. Все последующие откаты также происходят на низком объеме, в то время как при движении вверх объем растет.

А вот пример прорыва вниз:

Изображение похоже, но зеркально. Цены пробивают уровень поддержки при растущем объеме. Последующий отскок не может пробить уровень сопротивления, который ранее был уровнем поддержки. После этого движение вниз сопровождается ростом объема, а любые попытки отскока сопровождаются очень низким объемом.

Торговля на прорывах

Метод Volume Spread Analysis предлагает три простых правила для торговли прорывами:

- Если у вас есть открытая позиция в направлении прорыва, вам следует удерживать ее.

- Если у вас есть открытая позиция в направлении, противоположном прорыву, вам следует выйти из нее.

- Если у вас нет открытой позиции, вам следует открыть ее в направлении прорыва.

Прорыв нескольких уровней поддержки и сопротивления

До сих пор мы обсуждали прорыв из одного канала. Но реальные графики, конечно же, имеют множество уровней поддержки и сопротивления. И реальные ценовые движения постоянно создают новые каналы, поскольку цены движутся в боковом диапазоне, выходят из него, устанавливая тренд, и только после того, как тренд заканчивается, снова начинают двигаться в боковом диапазоне, создавая новый канал.

Это важно учитывать, если вы помните, что поддержка становится сопротивлением, когда она пробита, и точно так же сопротивление превращается в поддержку, когда цены пробивают его. Чтобы лучше понять, как работает эта концепция и как она может помочь вам в прогнозировании движения цены, лучше использовать термины ценовой пол и ценовой потолок. Таким образом, уровни поддержки и сопротивления можно представить себе как дом с несколькими этажами. И в этом сравнении потолок одного этажа (ценовой потолок) является полом (ценовой пол) того, который находится над ним. И когда цены идут вверх и проходят потолок, потолок становится полом, а следующий важный уровень становится потолком. И этот процесс продолжается до тех пор, пока каждый последующий прорыв является продолжением предыдущей тенденции. А когда цены разворачиваются, начинается обратный процесс — цены падают ниже уровня “пола”, и он становится “потолком”. Следующий важный уровень ниже становится следующим полом, пока цены не упадут ниже него, и тогда он становится следующим потолком. И так далее. Вот изображение, которое поможет вам лучше понять, как может происходить этот процесс:

Но почему рынки работают именно так и нужно так много внимания уделять этим иногда кажущимся произвольными уровням? Есть несколько возможных объяснений. Как уже было сказано, многие популярные технические индикаторы, включая поддержку и сопротивление, могут работать как самоисполняющиеся прогнозы. Это означает, что если достаточное количество трейдеров считает, что на определенных уровнях ценам будет сложно двигаться дальше, это действительно произойдет. Другое объяснение заключается в том, что выход из ценового диапазона означает, что рынок считает этот ценовой диапазон неадекватным — либо слишком высоким, либо слишком низким. Поэтому рынок будет неохотно возвращаться в этот диапазон, не позволяя ценам снова достичь его, по крайней мере, до тех пор, пока настроение рынка не изменится и тренд не развернется.

И как эти знания могут помочь вам как трейдеру? Для начала, вы можете использовать стратегию торговли на прорыве, описанную в предыдущем разделе. Знание того, где цены скорее всего остановятся также может помочь вам определить свою цель по прибыли. Трейдеры часто устанавливают цель прибыли на основных уровнях поддержки или сопротивления. И, конечно, это также может помочь вам установить стоп-лосс после прорыва. В случае прорыва вверх вы можете установить стоп-лосс на уровне или чуть ниже бывшего уровня сопротивления, который теперь стал уровнем поддержки, так как в случае настоящего прорыва цены вряд ли скоро опустятся ниже этого уровня. Аналогичная стратегия может быть использована в случае прорыва вниз — поставьте стоп-лосс на уровне или чуть выше бывшего уровня поддержки, который теперь является уровнем сопротивления, так как цены, скорее всего, будут продолжать двигаться вниз еще некоторое время, по крайней мере, если прорыв был подтвержден. Даже если вы ошиблись и цены вернулись в предыдущий торговый диапазон, правильно установленный стоп-лосс ограничит ваши потери или даже полностью их предотвратит.

И, конечно, Volume Spread Analysis привносит свою лепту, добавляя объем к описанным ранее методам. Если вы хотите использовать VSA, всегда следите за объемом. Согласно постулатам VSA, прорыв можно считать обоснованным только в том случае, если он произошел, когда объем был высоким и рос перед прорывом. Если цены пробивают поддержку или сопротивление при низком объеме, это, скорее всего, ловушка.

Динамические линии тренда с изолированными разворотными точками (точками пивот)

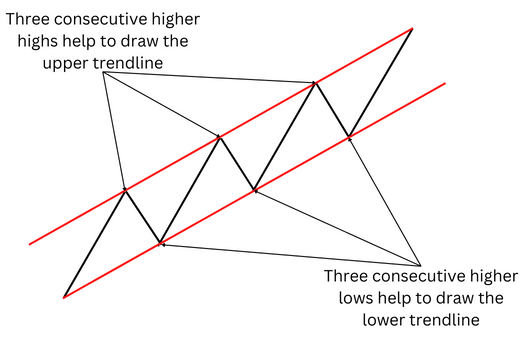

Тренды исключительно важны для трейдеров, поэтому инструменты для их обнаружения очень популярны. Одним из самых простых и наиболее широко используемых инструментов для поиска трендов являются линии тренда. Самый простой и распространенный способ определения тренда – посмотреть, образуют ли цены более высокие максимумы и более высокие минимумы (при восходящем тренде) или более низкие максимумы и более низкие минимумы (при нисходящем тренде). После этого можно провести линию через максимумы и линию через минимумы. Эти линии должны быть параллельны друг другу. Таким образом, они создадут канал (направленный вверх в случае восходящего тренда и направленный вниз в случае нисходящего тренда), в котором цены должны отскакивать от одной линии к другой. Как только цены пробивают канал, необходимо провести новые линии, чтобы увидеть новый тренд. Идея линий тренда заключается в том, что они должны помочь вам увидеть тренд, предсказать движение цен в рамках тренда (поскольку ожидается, что цены будут отскакивать от границ тренда) и узнать, когда тренд приостановится или развернется.

Обычно для построения линий тренда требуется минимум три максимума и три минимума. Несмотря на то, что можно провести линии тренда только через два максимума и два минимума, они не будут надежными. Существует слишком много возможностей провести линию через две точки на любом графике, а это значит, что на любом графике будет множество таких линий тренда, что затруднит выбор одной из них и сделает их бесполезными для прогнозирования движения цены. Существует значительно меньше линий, которые можно провести через три точки на графике, что делает такие линии тренда гораздо реже встречающимися и более надежными. Вот пример обычных линий тренда:

Сторонники Volume Spread Analysis критикуют традиционное создание и использование линий тренда, утверждая, что к моменту их построения входить в рынок зачастую уже слишком поздно. Для построения канала необходимо как минимум три пары максимумов и минимумов, а к тому времени, когда появится третья пара, тренд будет уже давно сформирован и, возможно, потеряет импульс или даже завершится. По мнению критиков обычных линий тренда, проблема в том, что этот инструмент рассматривает прошлое. А это значит, что линии тренда не могут помочь войти в тренд, когда он только начался, а только когда он прочно укоренился. А к этому моменту может быть уже слишком поздно.

Несмотря на критику линий тренда, пользователи VSA по-прежнему считают полезным их использование. Но у них есть своя собственная точка зрения на использование этого инструмента.

Для начала, те, кто верит в Volume Spread Analysis, всегда следят за объемом. Во время фазы консолидации они хотят, чтобы объем подсказал им, является ли это небольшой паузой в тренде или разворотом. По их мнению, небольшой объем во время бокового движения обычно сигнализирует о том, что рынок просто взял небольшую передышку перед возобновлением предыдущего тренда. А высокий объем говорит о том, что рынок, вероятно, готовится к развороту. И, конечно же, трейдеры VSA используют объем для подтверждения возможного прорыва, как было описано в предыдущей главе. Они также учитывают продолжительность фазы консолидации, поскольку, как правило, чем длиннее было боковое движение, тем длиннее и мощнее будет последующий тренд.

Но самое главное различие между традиционным методом построения линий тренда и методом, используемым в VSA, заключается в том, что линии тренда создаются по мере развития тренда, а не после его установления. И для этого эксперты VSA используют изолированные разворотные точки (точки пивот).

Динамические линии тренда

Согласно методу Volume Spread Analysis, изолированные разворотные точки можно использовать не только для создания горизонтальных каналов, которые указывают на фазу консолидации цены, но и для построения восходящих и нисходящих каналов, которые показывают тренд.

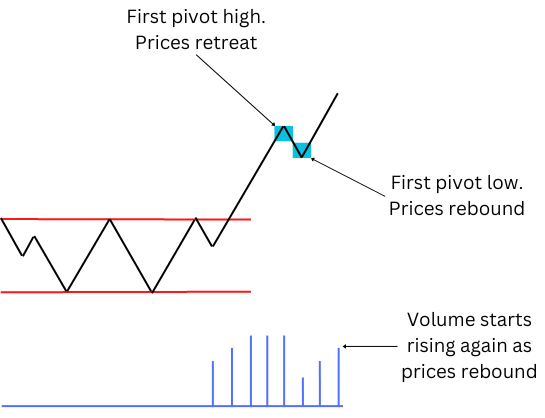

Для начала необходимо дождаться прорыва из зоны консолидации. Как обычно, продолжительность консолидации дает подсказку о том, насколько мощным может быть будущий тренд. Далее необходимо подтвердить прорыв объемом, как было описано в предыдущей главе. После этого VSA предлагает дождаться изолированной разворотной точки. Обратитесь к предыдущей главе, если вам нужно освежить в памяти, как выглядят изолированные разворотные точки. В качестве примера рассмотрим восходящий тренд. Цены пробивают уровень сопротивления. Это должно сопровождаться объемом выше среднего и, желательно, растущим. После того как цены некоторое время растут, на графике появляется разворотный максимум, и цены отступают:

В текущий момент бывает трудно сказать наверняка, является ли отступление разворотом или просто небольшим откатом перед возобновлением движения. Но низкий объем, показанный на рисунке, говорит о том, что медвежьи силы невелики. А это значит, что откат – это короткая передышка перед тем, как цены продолжат расти.

Действительно, на графике появляется разворотный минимум, и цены снова пытаются расти:

Сам по себе рост мало что значит, поскольку цены могут снова развернуться. Но если цены поднимаются выше разворотного максимума, велика вероятность того, что восходящий тренд был установлен. Кроме того, поскольку мы обсуждаем метод Volume Spread Analysis, вы всегда должны следить за объемом. На рисунке выше объем начинает расти вместе с ценами. Это говорит о том, что “бычьи” силы контролируют ситуацию, и рынок склоняется к восходящему движению.