Увеличение и уменьшение объема сделок

В случае если рынок идет в нужном вам направлении, иногда есть смысл увеличить объем уже открытой сделки, особенно если есть основание полагать, что такое движение продолжится. В обратном случае, если рынок идет «не туда» или сила тренда затухает, можно уменьшить объем открытой сделки. Такая тактика имеет немало смысла, однако она связана с постоянным отслеживанием и фиксацией сделок (если, конечно, вы не торгуете на крошечных таймфреймах с большим числом сделок и у вас просто нет времени на то, чтобы следить за ними).

Итак, допустим, вы решили заключить сделку, вы уверены в текущем движении рынка, и вы можете войти сразу с 5 лотами. Можно же сначала заключить сделку только на один лот, потом добавить еще 2 при более высокой цене (если сделка на покупку), и потом еще два перед достижением цели по прибыли. Чем второй вариант лучше первого? Тем, что во втором случае вы подстраховались: движение могло в любой момент оборваться, и в этом случае вы понесете меньшие убытки.

Некоторые полагают, что тактика увеличения или уменьшения объема неверна в корне, поскольку она лишает трейдера потенциальной прибыли, но на самом деле это неверно. Любой способ минимизации риска и, соответственно, убытков, хорош, поскольку он экономит ваши деньги. Ведь если у вас не останется капитала, торговать вы уже не сможете.

Как и увеличение размера сделки, его уменьшение тоже имеет непосредственное отношение к сокращению риска. Собрав урожай с большого объема и видя признаки выдыхающегося тренда, вполне можно уменьшить число лотов и, таким образом, также улучшить соотношение риска и прибыли. Уменьшив сделку, вы делаете ее практически безрисковой, особенно если при этом вы еще и используете скользящий стоп (но даже если нет, ваш потенциальный убыток уже перекрыт выведенной из сделки прибылью).

Увеличение/уменьшение позиции хорошо сочетается не только со скользящим стопом, но и с другими способами минимизации рисков – например, использованием индикаторов для обнаружения угасающей силы тренда. Далее возможны разные комбинации: например, при сигнале одного индикатора вы убираете из сделки 1 лот, при сигнале второго уменьшаете размер еще на лот, а при сигнале третьего полностью закрываете сделку.

Однако уменьшить объем бывает не так просто. Во-первых, не хочется закрывать, пусть и частично, сделку, которая пока что еще прибыльна. Во-вторых, индикаторы тоже могут ошибаться. Stochastic, RSI и индикатор моментума могут одновременно указывать на разворот после сильного восходящего тренда, и это явный сигнал к уменьшению объема. Однако бывает и так, что, уменьшив сделку, вы видите, как цена вдруг снова начинает расти; вы приняли коррекцию за разворот и потеряли возможность заработать, а это всегда неприятно. Чаще всего такими ошибками грешит именно Stochastic: он может долго указывать на перекупленность, но в сильном тренде перекупленность может длиться сколько угодно. Так что если вы торгуете по тренду, то стохастический осциллятор – это не лучший вариант для определения момента уменьшения позиции. Посмотрите, как он работает на длительных трендах пары USD/JPY, и убедитесь сами.

Пример

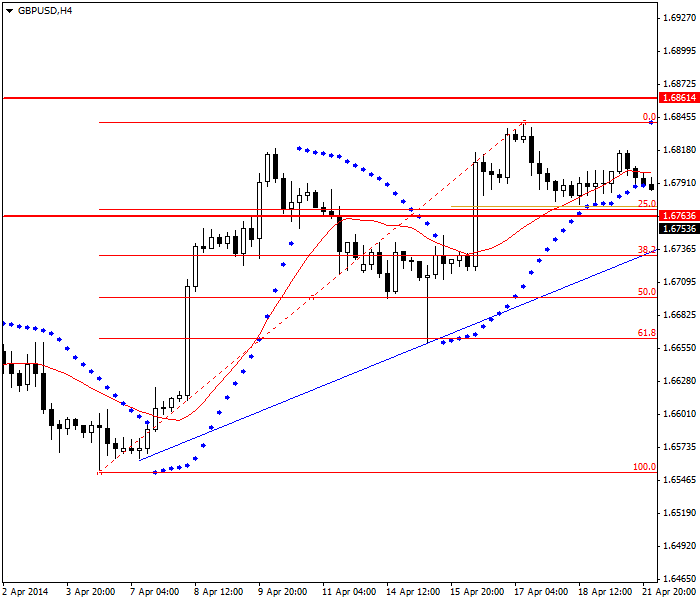

Представим себе, что у вас есть причина считать, что пара GBP/USD прошла коррекцию вниз и теперь возобновит свой восходящий тренд. Ваша цель – предыдущий максимум (1,2498) плюс 20 пунктов, т. е. 1,2518. Ваш стоп – предыдущий минимум (1,2420) минус 10 пунктов, 1,2410. Текущая рыночная цена: 1,2443.

Итак, вы покупаете один лот по цене 1,2443 со стоп-лоссом на уровне 1,2410. Таким образом, получается, что тейк-профит удален от входа на 75 пунктов, стоп-лосс – на 33.

Цена повышается до 1,2473. Вы добавляете к сделке еще один лот и ставите к нему стоп на 30 пунктов выше предыдущего, 1,2440.

Цена повышается до 1,2503. Мы подошли очень близко к предыдущему максимуму, однако преодолели и его, и теперь можно вздохнуть с облегчением: сценарий сработал. Теперь можно добавить и еще один лот на уровне 1,2505, а стоп, соответственно, поднять еще на 30 пунктов до 1,2470.

Наконец, мы дошли до тейк-профита, 1,2518. Прибыль составила 133 пункта:

| Покупка 1 по 1,2443 | Продажа 1 по 1,2518 | Прибыль: 75 |

| Покупка 1 по 1,2473 | Продажа 1 по 1,2518 | Прибыль: 45 |

| Покупка 1 по 1,2505 | Продажа 1 по 1,2518 | Прибыль: 13 |

Возможно, вы задаетесь вопросом: почему нельзя было сразу купить три лота по цене 1,2443 и получить еще больше, 255 пунктов? Здесь есть два момента:

- Мы уже говорили, что любое движение может оборваться. В данном случае наш сценарий прошел, в другом случае мог и не пройти. Таким образом, мы защитились от возможной нештатной ситуации, да и от собственных эмоций тоже.

- Дополнительные лоты мы добавляли только при наличии подтверждающих индикаторов. С самого начала у нас этого подтверждения не было.