Средний истинный диапазон (англ. Average True Range) — индикатор технического анализа, измеряющий рыночную волатильность изменения цены. Разработан Уэллсом Уайлдером для анализа товарных рынков. Индикатор ничего не говорит о направлении или силе тренда, а просто показывает уровень волатильности.

Вычисление

Истинный диапазон

Для вычисления среднего истинного диапазона, необходимо сначала рассчитать истинный диапазон (интервал). Истинный диапазон вычисляется по следующей формуле:

TR = max(Hight − Lowt, abs(Hight − Closet − 1), abs(Lowt − Closet − 1)),

где TR — истинный диапазон для периода t,

Hight — максимальная цена за период t,

Lowt — минимальная цена за период t,

Closet − 1 — цена закрытия предыдущего периода (t − 1),

max() — операция выбора максимального значения,

abs() — операция получения абсолютной величины или модуля.

Эту формулу можно привести к виду:

TR = max(Hight, Closet − 1) − min(Lowt, Closet − 1),

где min() — операция выбора минимального значения.

Среднее значение

После вычисления значений истинного диапазона для всех периодов можно рассчитать средний истинный диапазон на определенном количестве периодов. Популярными временными отрезками для расчета среднего истинного диапазона являются 7 (предложен автором индикатора в книге «Новые концепции технических торговых систем») и 14 (например, используется по умолчанию в платформе МетаТрейдер).

Для расчета используется принцип экспоненциальной скользящей средней:

где ATRt — средний истинный диапазон для периода t,

ATRt − 1 — средний истинный диапазон для предыдущего периода (t − 1),

TRt — истинный диапазон для периода t,

n — число периодов для усреднения.

Первое значение среднего истинного диапазона рассчитывается по другой формуле:

где ATRn — средний истинный диапазон для периода n — первого периода для которого присутствуют все n значений истинного диапазона,

TRi — истинный диапазон для периода i.

Примеры

7 периодов

Первый пример показывает расчет 7-дневного среднего истинного диапазона для котировок валютной пары EUR/USD. 8 значений котировок достаточно для вычисления 2 значений ATR. Значения цены закрытия (Close) взяты со сдвигом в прошлое на 1 период, так как именно сдвинутые значение используется в формуле для TR:

| i | Close | High | Low |

|---|---|---|---|

| 0 | 1,2919 | - | - |

| 1 | 1,2884 | 1,2942 | 1,2842 |

| 2 | 1,2881 | 1,2929 | 1,2846 |

| 3 | 1,2836 | 1,2889 | 1,2796 |

| 4 | 1,2881 | 1,2900 | 1,2819 |

| 5 | 1,2905 | 1,2933 | 1,2840 |

| 6 | 1,2857 | 1,2997 | 1,2833 |

| 7 | 1,2932 | 1,2956 | 1,2821 |

| 8 | - | 1,2993 | 1,2904 |

Вычисление истинных диапазонов:

ИД1 = max(1,2942, 1,2919) − min(1,2842, 1,2919) = 1,2942 − 1,2842 = 0,0100;

ИД2 = 1,2929 − 1,2846 = 0,0083;

ИД3 = 0,0093;

ИД4 = 0,0081;

ИД5 = 0,0093;

ИД6 = 0,0164;

ИД7 = 0,0135;

ИД8 = 0,0089.

Первый средний истинный диапазон рассчитывается по формуле простого арифметического среднего:

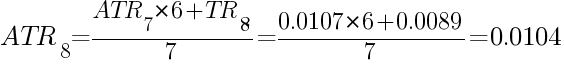

Следующий средний истинный диапазон рассчитывается уже по формуле скользящей средней:

14 периодов

Второй пример показывает расчет 14-дневного среднего истинного диапазона для котировок валютной пары EUR/USD. Будет вычислено два значения СИД, для чего потребуется 15 котировок Close, High и Low. При этом значения цены закрытия (Close) взяты со сдвигом в прошлое на 1 период, так как в формуле для ИД используются с индексом t − 1:

| i | Close | High | Low |

|---|---|---|---|

| 0 | 1,3111 | - | - |

| 1 | 1,3075 | 1,3140 | 1,3053 |

| 2 | 1,3078 | 1,3131 | 1,3067 |

| 3 | 1,3151 | 1,3194 | 1,3071 |

| 4 | 1,3041 | 1,3176 | 1,3009 |

| 5 | 1,2935 | 1,3050 | 1,2935 |

| 6 | 1,2974 | 1,2999 | 1,2941 |

| 7 | 1,2919 | 1,3029 | 1,2912 |

| 8 | 1,2884 | 1,2942 | 1,2842 |

| 9 | 1,2881 | 1,2929 | 1,2846 |

| 10 | 1,2836 | 1,2889 | 1,2796 |

| 11 | 1,2881 | 1,2900 | 1,2819 |

| 12 | 1,2905 | 1,2933 | 1,2840 |

| 13 | 1,2857 | 1,2997 | 1,2833 |

| 14 | 1,2932 | 1,2956 | 1,2821 |

| 15 | - | 1,2993 | 1,2904 |

Вычисление истинных диапазонов:

ИД1 = max(1,3140, 1,3111) − min(1,3053, 1,3111) = 1,3140 − 1,3053 = 0,0087;

ИД2 = 1,3131 − 1,3067 = 0,0064;

ИД3 = 0,0123;

ИД4 = 0,0167;

ИД5 = 0,0115;

ИД6 = 0,0064;

ИД7 = 0,0117;

ИД8 = 0,0100;

ИД9 = 0,0083;

ИД10 = 0,0093;

ИД11 = 0,0081;

ИД12 = 0,0093;

ИД13 = 0,0164;

ИД14 = 0,0135;

ИД15 = 0,0089.

Первый истинный средний диапазон рассчитывается по формуле простого арифметического среднего:

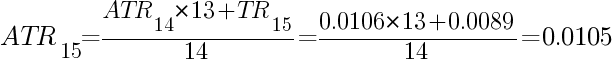

Следующий средний истинный диапазон рассчитывается уже по формуле скользящей средней:

График

На следующем графике отображается средний истинный диапазон (бирюзовая линия снизу) для котировок EUR/USD (сверху). Для расчета использован индикатор Average True Range из торговой платформы MetaTrader 5 на 14-дневном интервале

Применение

Как следует из математической формулы индикатора, средний истинный диапазон сам по себе не может быть использован для получения торговых сигналов. СИД не указывает ни на силу тренда, ни на его направление. СИД можно применять для измерения волатильности цен, используя полученную информацию в торговле:

- Некоторые торговые стратегии требуют высокой (скальпинг, гридинг) или низкой (торговля по тренду) волатильности. Средний истинный диапазон может помочь в ее измерении, как в автоматическом, так и в ручном режиме. Важно помнить, что значения индикатора среднего истинного диапазона — абсолютны, а не отнсительны, поэтому их следует сравнивать со значениями, полученными на том же торговом инструменте, а не с каким-то конкретным фиксированным значением.

- СИД можно использовать в качестве стоп-лосса. Так как отклонение цены на количество пунктов больше, чем средний диапазон на период за некий интервал времени, является признаком изменений в поведении цены. Например, такой стоп-лосс можно использовать при внутридневной торговле, вычисляя СИД на дневном графике.

- СИД можно использовать в качестве потенциального стоп-лосса в торговых системах. Средний истинный диапазон применяется при расчете размера позиции в торговых стратегиях, не использующих стоп-лосс. В этом случае размер потенциального убытка ограничивается текущей волатильностью рынка.

Зависимость от периода

Важно понимать, что величина среднего истинного диапазона не увеличивается строго с увеличением числа периодов при расчете индикатора (например, 7 и 14). Увеличение числа периодов приводит к сглаживанию линии индикатора (отсеиванию шумов) и увеличению временного «лага», т.е. задержки между изменением волатильности и изменением показания индикатора.

В то же время, изменение самого периода (например, от дневного к недельному) приводит к значительному изменению расчетного значения индикатора, так как диапазон изменения цены за отрезок времени зависит от величины этого отрезка.

Источники

- J. Welles Wilder, Jr. New Concepts in Technical Trading Systems. ISBN 0-89459-027-8

- https://codebase.mql4.com/ru/250

- https://www.mql5.com/ru/code/12

- https://ctdn.com/algos/indicators/show/221